Вход

Содержание:

- Способы работы с брокерским аккаунтом

- Персональный брокер от ВТБ 24

- Внебиржевые инвестиционные инструменты

- Статус квалифицированного инвестора

- Как получить возврат вычета

- Второй визит в офис

- Условия обслуживания

- ВТБ Онлайн или Discover Card: что лучше и выгоднее для пользователей?

- Тарифы

- Получение налоговых возмещений по ИИС

- Преимущества и недостатки открытия ИИС в ВТБ

- Сколько стоит брокерский счет в банке «ВТБ24»

- Основные возможности

- Комиссии за сделки и обслуживание: сколько придется платить брокеру

- Заключение

Способы работы с брокерским аккаунтом

Несмотря на довольно высокий для начинающих инвесторов входной порог, отзывы о брокерской площадке «ВТБ24» в интернете в основном положительные. Это связано с тем, что банк предоставляет своим клиентам достаточно много способов дистанционного управления своими активами и совершения сделок. К таковым относятся:

- интернет-кабинет в системе Online-Broker;

- личный кабинет на платформе OUIK (доступен из инвестиционного раздела ВТБ);

- возможность работы с терминалами некоторых бирж;

- сервис оформления сделок по телефону.

Последний вариант клиенты отмечают как особенно удобный. Для совершения сделки достаточно позвонить с любого телефона по бесплатному номеру 8-800-333-24-24 и поручить оператору приобрести или продать определенное количество активов с использованием ваших денежных средств. Данный способ работает для покупки и продажи ценных бумаг и валюты.

Чтобы совершить телефонную сделку, необходимо сказать оператору:

- номер своего соглашения на обслуживание;

- кодовое слово;

- данные о необходимой сделке (эмитент ценных бумаг, их количество и цена).

Затем необходимо будет выразить согласие на заключение сделки, и ваша заявка поступит в работу.

Персональный брокер от ВТБ 24

Персональный брокер – это особая VIP услуга от ВТБ 24 для некоторых инвесторов. Является особым видом брокерского обслуживания со своими преимуществами и особенностями.

Персональный брокер онлайн от ВТБ дает своим клиентам возможность получить персональную консультацию по действию рынка Форекс, выгодности тех или иных видов вложений, правил работы в системе, а также новостей. Персональный брокер также принимает заявки от клиентов и выполняет их.

Преимущества Персонального брокера онлайн

Услуга персонального брокера онлайн от ВТБ снабжена рядом неоспоримы преимуществ. Рассмотрим основные из них:

- Клиент получает возможность индивидуального подхода для решения возникших проблем.

- Клиент имеет возможность получения самой выгодной инвестиционной стратегии на данный момент.

- Клиент может выполнять хеджирование своих позиций за пределами фондового рынка.

- Все счета клиента находятся под его непосредственным контролем. Сотрудник-брокер лишь озвучивает выгодные направления вложения денежных средств, тогда как решение полностью остается за клиентом.

- Клиент-участник системы Персональный онлайн брокер от ВТБ имеет собственную выделенную горячую линию для связи со своим специалистом, готовым ответить на его вопросы. По телефону при помощи услуг брокера он может осуществлять различные операции на фондовых рынках.

Благодаря персональному подходу и гибкости, можно зарабатывать как на повышении, так и понижении, в зависимости от выбранной стратегии. Капитал быстро приумножается, если в торговле помогают профессионалы.

Условия

Услуга Персонального брокера онлайн доступна тем клиентам, которые располагают объемами инвестирования на сумму от 5000000 рублей. Комиссия, взимаемая брокером за свои услуги, составляет 0,2 % от суммы ежедневно оборачиваемых денежных средств клиента на бирже. Также существует дополнительная фиксированная комиссия, равная 10 рублям за каждую заключенную сделку.

ВТБ 24 брокер считает в качестве суммы ежедневного оборота доход, полученный от сделок по операциям с ценными бумагами и валютой за установленный промежуток времени. ВТБ взимает с клиента комиссию, равную 1,5 % от минимального оборота по операциям с валютой (до 30 000 единиц). Если оборот превышает минимальную сумму в 30000 единиц, то в этом случае комиссия будет рассчитана иным способом. Подробнее о нем прописано в тарифах на обслуживание.

Владельцы пакетов услуг Прайм, Привилегия или Приоритет могут дополнительно подключить Персонального онлайн брокера. Им достаточно зайти в Личный кабинет и выбрать соответствующий раздел или обратиться лично в отделение банка с соответствующим распоряжением. Всем прочим инвесторам для подключения данной услуги стоит позвонить по телефону горячей линии и получить более точные сведения о том, в каком именно отделении ее можно подключить.

Внебиржевые инвестиционные инструменты

Эти инвестиционные продукты и решения группы ВТБ представлены на сайте vtbcapital-am.ru. К ним относятся:

- Паевые инвестиционные фонды (ПИФ);

- Закрытые паевые инвестиционные фонды недвижимости (ЗПИФ);

- Фонды венчурных инвестиций;

- Управление пенсионными накоплениями.

Управление ПИФами осуществляет компания ВТБ Капитал Управление Активами. Условия приобретения всех паёв одинаковы. Первая покупка должна быть не менее чем на 5 тыс. руб., последующие – от 1 тыс. руб. Агентом при продаже паёв может выступать банк ВТБ в точках обслуживания населения, а также банки-партнёры (например, Citibank). При покупке пая комиссия не взимается, а при продаже в зависимости от срока владения паем может составлять 1-2% (желательно уточнить для конкретного случая). Более удобна покупка онлайн через личный кабинет или на портале госуслуг.

Пример диверсифицированного фонда — ПИФ «Фонд глобальных дивидендов». В состав портфеля входят акции компаний, имеющих привлекательные дивидендные истории. Российские акции составляют только 30% стоимости портфеля.

Как сообщает управляющая компания, это сделано для снижения риска, связанного с отечественным рынком. По-видимому, учитывается вероятность одобрения законопроекта США о дополнительных санкциях против российских госбанков (в т.ч. и ВТБ) и государственного долга РФ. Всего на данный момент в активе управляющей компании 19 фондов. Из них 17 фондов – открытые, а 2 – интервальные, имеющие минимальный срок инвестирования 1–1,5 года. Лидер по доходности – фонд «ВТБ Фонд смешанных инвестиций», действующий с марта 2003 г. и за всё время существования показавший среднегодовую доходность 15%. Остальные фонды не демонстрируют такой убедительной доходности, но подобрать несколько кандидатов для портфельного инвестирования можно.

В отдельную категорию инвестиционных инструментов ВТБ выделены закрытые фонды недвижимости (ЗПИФы). Интересный и довольно нетипичный для России вид инвестирования, представленный в ВТБ – венчурные фонды. Это прямое инвестирование в стартапы, рассчитанное на 5-10 лет. Управляющая компания при этом занимается подбором перспективных объектов для инвестирования и участвует в управлении бизнесом, а самим процессом распределения средств руководит инвестиционный комитет, созданный инвесторами. Венчурные фонды от ВТБ предназначены только для квалифицированных инвесторов. Вся информация по ним носит конфиденциальный характер.

Статус квалифицированного инвестора

Можно расширить стандартный список финансовых инструментов, доступных для торговли. Можно добавить более 10 000 ценных бумаг, торгующихся на мировых биржах NASDAQ, Гонконгская и других. Доступ к внебиржевому рынку невозможно получить для владельцев ИИС и для инвесторов без статуса квалифицированного инвестора.

Для получения статуса квалифицированного инвестора необходимо соответствовать одному из требований:

- Первое, иметь имущество на сумму от 6 миллионов рублей. Это могут быть вклады, деньги на счетах, акции, облигации.

- Второе, работать в компании занимающейся торговлей ценными бумагами не менее двух лет, то есть быть опытным трейдером.

- Третье, иметь торговый оборот за последние 12 месяцев не менее шести миллионов рублей.

- Четвертое требование, иметь высшее образование в сфере торговли ценными бумагами.

Для получения статуса квалифицированного инвестора надо подготовить документы подтверждающие право на получение этого статуса и предоставить них конечно же в офис банка.

Как получить возврат вычета

Чтобы получить компенсацию ранее уплаченного в бюджет налогового вычета надо:

- Заполнить налоговую декларацию 3-НДФЛ.

- Написать в налоговом органе заявление на возврат вычета.

- Запросить у работодателя 2-НДФЛ для подтверждения уплаты налога на доходы.

- Передать все документы в ФНС лично или загрузить через личный кабинет налогоплательщика.

Кроме того для получения вычета типа А владельцу ИИС понадобится взять в ВТБ:

- копию брокерского соглашения клиента с банком;

- договор на открытие и ведение ИИС или доверительное управление счетом;

- брокерский отчет за отчетный период, например, за 2019 год;

- подтверждения зачислений средств на ИИС, при выборе вчера по типу А.

Для получения вычета типа Б достаточно предъявить брокеру справку из налоговой, что не было получено вычета по типу А. На основании этого документа брокер не будет удерживать НДФЛ при закрытии ИИС.

Запрет на расторжение договора на ИИС до истечения 3 лет не относится к процедуре перевода счета к другому брокеру. Если инвестор принимает решение перейти на обслуживание к другому брокеру, он подает заявку на открытие ИИС у него. В течение 30 календарных дней владелец счета обязан перевести средства и зарыть ИИС у первого брокера.

По отзывам клиентов ВТБ открывать инвестиционный счет в банке можно, но у некоторых других брокеров более выгодные условия обслуживания

Кроме того они жалуются на скудный функционал и частые сбои в работе программы и мобильного приложения, что очень важно в условиях совершения быстрых сделок. Но при этом брокер занимает второе место в рейтинге Мосбиржи

Из ее данных видно, что компания заслуживает доверие у 370,5 тысяч пользователей, которые открыли в ВТБ ИИС.

Полезные ссылки:

Об авторе

Эта статья полезная? ДаНет

Второй визит в офис

На этом этапе нужно подписать заявление о регистрации публичного ключа и использовании электронной подписи (ЭП). В моём случае ещё требовалось открыть дополнительные банковские счета (мастер-счета) в валютах, отличных от рубля, и привязать их к соответствующим брокерским счетам.

В банке говорим, что хотим подписать заявления на электронную подпись и регистрацию цифрового ключа. Результатом этого будет очередная кипа бумаг.

По электронной подписи:

— Заявление о присоединении к Правилам использования электронной подписи.

— Заявление о регистрации ключа проверки ЭП и присоединении к Правилам использования ключей ЭП при обслуживании

— Извещение-соглашение о предоставлении услуг на финансовых рынках.

По регистрации ключа:

— Заявление о регистрации публичного ключа.

В случае, если валюты, отличные от рубля не интересуют, можно направляться в сторону дома. Иначе — придётся ещё немного помучиться.

Говорим специалисту, что хотим написать заявление на открытие и привязку банковского счета в разных валютах.Сначала мне заявили, что могут открыть счета только в долларах и евро. В ходе общения специалиста с коллегами был-таки найден выход: обычные счета начинаются с цифр 306, а нужны те, что начинаются с 408. И, судя по всему, доступных счетов значительно больше.

Результатом моей просьбы стали 4 заявления:

— Открытие мастер-счета в валюте, доллар США.

— Открытие мастер-счета в валюте, евро.

— Открытие банковского (текущего) счета, Английский фунт стерлинг.

— Открытие банковского (текущего) счета, Швейцарский франк.

Не знаю, насколько это всё правильно, в случае проблем просто сгоняю в банк ещё раз.

Осталось привязать данные счета к брокерским. Снова идём в «вип-кабинку» привязать счета к брокерскому соглашению. И снова понадобится сообщить код из СМС, поэтому не забываем телефон! Результат:

— Анкета клиента — физического лица для Клиентов Брокера. Не знаю, для чего она нужно повторно (в первый визит подобная была), но она есть.

— Сведения о банковских реквизитах Клиента. Подобная была и в первый раз, но сейчас добавились страницы с остальными валютами и галочками «Используется для выплаты доходов по ценным бумагам».

Теперь точно можно ехать домой.

Ждём ещё 1-2 дня. Должны прийти письма об активации сертификата ключа ЭП, исполнение поручения на подключение Quik, уведомление об исполнении поручения на изменение анкетных данных

Пришла пора получить выпущенный банком сертификат. Для этого запускаем программу OLB4, открываем следующую страницу файла e-signGuideOLB.pdf (вспомните, мы остановились на , где предлагалось проследовать в банк), а именно: в левом меню жмём пункт Общие, дважды кликаем на Электронная подпись и в открывшемся окне нажимаем кнопку Получить выпущенный сертификат.

После этого можно подавать заявки на покупку акций и облигаций.

Но прежде требуется пополнить счёт. Это делается через ВТБ-Онлайн. Заходим, наводим мыша на рисунок карты, дожидаемся её разворота и жмём Пополнить. Вводим нужную сумму, ну и далее стандартная оплата.

После показывается сообщение, что средства поступят в течение 3-ёх дней. У меня это произошло менее, чем через час (вытягивал с карты Сбера).

Последним пунктом пополняем брокерский счёт. Делаем аналогично, только счёт списания может быть лишь нашим мастер (текущим) счётом, который мы пополнили чуть ранее с карты другого банка. Отправляем средства на Основной рынок, после чего потребуется некоторое время на осуществление операции.

Ну а дальше, собственно, закупаемся облигациями и стрижём купоны! Но это как повезёт.

Поддержка сайта

С удовольствием создаю годный контент. Буду очень признателен, если вы поддержите мои усилия:

днём интернета

шоколадкой для работы мозга

коробочкой ароматного чая для бодрости

продлением хостинга на +1 месяц

2 070

не в сети 4 месяца

Условия обслуживания

Для своих клиентов ВТБ предлагает несколько тарифов. Они подразделяются на группы и отличаются между собой некоторыми возможностями и дополнительными услугами. Рассмотрим каждый из них подробнее:

- Базовые тарифы. Сюда относятся «Мой Онлайн», «Инвестор Стандарт» и «Профессиональный Стандарт». Бесплатная аналитика, возможность пополнить счет, вывод средств со срочного и основного рынка. Комиссия в размере 0,2% взимается за получение дохода от операций с валютой на сумму более 300 тыс. руб. Адекватные комиссии по сделкам на российских биржах (от 0,0295% до 0,05%). Льготные условия для сделок с определенными ценными бумагами. Для тех, кто начал инвестиционную деятельность с мобильного приложения, всегда действует тариф «Мой Онлайн».

- Тарифы пакета «Привилегия». К ним относятся «Инвестор Привилегия» и «Профессиональный Привилегия». Бесплатная аналитика, пополнение счета, вывод средств со срочного и основного рынка. Комиссия в размере 0,2% взимается за вывод дохода от операций с валютой на сумму более 300 тыс. руб. Комиссия по сделкам на российских биржах от 0,02714% до 0,03776%. Льготные условия для сделок с определенными ценными бумагами. Бесплатное маржинальное кредитование в течение торгового дня. Далее – под проценты в зависимости от вида операции.

- Тарифы пакета «Прайм». К ним относятся «Инвестор Прайм» и «Профессиональный Прайм». Тарифные планы похожи на пакет «Привилегия». Отличаются комиссии по сделкам на российских биржах – от 0,012% до 0,033455%.

Часть тарифов адаптирована под новичков, другая часть – под профессиональных трейдеров. Сотрудники ВТБ помогут инвестору определиться с наиболее оптимальным тарифным планом, подходящим под его инвестиционный портфель.

ВТБ Онлайн или Discover Card: что лучше и выгоднее для пользователей?

Решения, которые предлагаются ВТБ Онлайн и Discover Card, завоевали много поклонников онлайн-платежей в России. Кроме того, очень высокие стандарты защиты и интуитивное управление являются огромной заслугой популярности. И хотя на рынке появилась конкуренция между ВТБ Онлайн и Discover Card они в России остаются в лидерах.

Принципиальным сходством этих брендов является то, что они являются платежными системами. Если же сравнивать функционал ВТБ Онлайн и Discover Card, то они практически ничем не отличаются:

1. И там и там нужно пройти обязательную регистрацию с указанием номера телефона.

2. После регистрации присваивается личный счет для совершения платежей и получения счетов.

3. Для повышения пользовательского уровня, позволяющего оперировать большими объемами финансов (разовый платеж, месячная сумма платежей, остаток на счете), требуется процедура подтверждения паспортных данных.

4. К каждому счету – и ВТБ Онлайн и Discover Card – можно привязать банковскую карту и/или банковский счет.

5. Главное — этими электронных кошелька можно рассчитываться за покупки, услуги, сотовую связь, игры, казино и т.п. как с помощью браузера на компьютере, так и с помощью смартфона.

В целом, и ВТБ Онлайн и Discover Card имеют одно и то же практическое назначение – распоряжаться денежными средствами, аккумулированными на счетах пользователя.

Использование ВТБ Онлайн брокерами форекс

ВТБ Онлайн достаточно удобна для трейдеров, инвесторов и брокеров форекс и биржи из РФ. В Wiki Masterforex-V поясняют процент популярности среди брокеров высшей и второй лиги рейтинга брокеров тем, что данная система «заточена» больше под рынок России и юрисдикцию этой страны, что видно из приведенной ниже таблицы.

| № | Название брокера, год основания | Финансовые инструменты и активы | Лицензии финансовых регуляторов | ||||

|---|---|---|---|---|---|---|---|

| Валюты | Товары | Фондовый рынок | Криптовалюты | ПАММ | |||

| Высшая лига | |||||||

| 1. | NordFX (2008 г.) | + | + | + | + | + | CySEC, MiFID |

| 2. | Swissquote (1996 г.) | + | + | + | + | — | FINMA, FCA, SFC, Dubai FSA |

| 3. | Dukascopy (1998 г.) | + | + | + | — | — | FINMA, FCMC |

| 4. | Alpari (1998 г.) | + | + | + | + | + | АРФИН |

| 5. | FxPro (2006 г.) | + | + | + | — | — | FCA, CySEC, FSB, Dubai FSA, BaFin, ACPR, CNMV |

| 6. | Interactive Brokers (1977 г.) | + | + | + | — | — | NFA, CFTC, FCA, |

| 7. | Oanda (1996 г.) | + | + | + | — | — | NFA, CFTC, FCA, IIROC, MAS, ASIC |

| 8. | FXCM (1999 г.) | + | + | + | + | — | FCA, BaFin, ACPR, AMF, Dubai FSA ,SFC, ISA, ASIC, FSB |

| 9. | Saxo Bank (1992 г.) | + | + | + | — | — | Danish FSA, Consob, CNB, ASIC, MAS, FINMA, JFSA, SFC Hong Kong |

| 10. | FOREX.com (1999 г.) | + | + | + | + | — | NFA, CFTC, FCA, ASIC, , MAS, SFC |

| 11. | FIBO Group (1998 г.) | + | + | + | + | + | CySEC |

| 12. | ФИНАМ ФОРЕКС (1994 г.) | + | — | — | — | — | Банк России |

| Вторая лига | |||||||

| 13. | Форекс Клуб (Forex club) (1997 г.) | + | + | + | + | — | АРФИН |

| 14. | TeleTrade (Телетрейд) (1994 г.) | + | + | + | + | — | АРФИН |

| 15. | ActivTrades (2001 г.) | + | + | + | + | — | FCA, SCB |

| 16 | FreshForex (Фреш Форекс) (2004 г.) | + | + | + | + | — | — |

| 17. | eToro (еТоро) (2007 г.) | + | + | + | + | — | ASIC, FCA, CySEC |

| 18. | FortFS (2010 г.) | + | + | + | + | + | IFSC Belize |

| 19. | XM (2011 г.) | + | + | + | + | — | ASIC, IFSC, CySEC |

| 20. | БКС Форекс (BCS Forex) (2004 г.) | + | + | + | + | — | — |

| 21. | GKFX (2009 г.) | + | + | + | + | — | FCA, JFSA, DMCC, BaFin, AMF, AFM, Consob, CNMV, FI, CNB, NBS |

| 22. | NPBFX (Нефтепромбанк) (2016 г.) | + | + | + | + | — | — |

| 23. | Admiral Markets (2001 г.) | + | + | + | + | — | ASIC, FCA, EFSA, CySEC |

| 24. | Grand Capital (Гранд Капитал) (2006 г.) | + | + | + | + | + | — |

| 25. | RoboForex (Робофорекс) (2009 г.) | + | + | + | + | + | CySEC, IFSC Belize |

| 26. | FinmaxFX (2018 г.) | + | + | + | + | — | ЦРОФР, VFSC Vanuatu |

| 27. | FXOpen (2005 г.) | + | + | + | + | — | FCA |

| 28. | Forex Optimum Group Limited (2009 г.) | + | + | + | — | — | — |

| 29. | EXNESS (Экснесс) (2008 г.) | + | + | + | + | — | FSA Seychelles |

| 30. | HYCM (1989 г.) | + | + | + | + | — | FCA, CySEC, CIMA, Dubai FSA |

| 31. | Альфа Форекс (Альфа банк) (2003 г.) | + | — | — | — | — | Банк России |

| 32. | Forex4you (Форекс фо ю) (2007 г.) | + | + | + | + | — | FSC BVI |

Description: Платежная система ВТБ Онлайн через мониторинг Masterforex-V. Оплата, коммунальные услуг, онлайн платежи. Карта ВТБ Онлайн, бонус.

Тарифы

Полное описание тарифов на брокерское обслуживание содержит инвестиционный портал официального сайта ВТБ 24 (Vtb24.ru). В таблице приведены данные о брокерской комиссии за оказание услуг на финансовых торговых площадках.

| Услуги | Стоимость комиссии | Примечание |

|---|---|---|

| Сбережение акций, осуществление депозитарных операций | Согласно тарификации Депозитария банка | В ситуациях, когда активы сберегаются на счёте депо в уполномоченных депозитариях торговых систем, собственный тариф не взимается. |

| Использование систем интернет — трейдинга | Не взимается | Исключение составляет мобильное приложение системы Квик – подключение услуги 2900 рублей, дальнейшая ежемесячная плата – 290 руб. |

| Торговые операции | ||

| Заключение сделок | Согласно шкале комиссионных ставок в соответствии с тарифным проектом. | Таблица тарифов детально подана на инвестиционном портале ВТБ 24. |

| Действия на рынке FORTS | Один заключенный контракт от 1 до 75 рублей. | В зависимости от тарифного плана. |

| Исполнение заявок относительно покупки ц\б, отобранных и опубликованных ВТБ 24 | 0,5% от суммы дневного оборота | Кроме сделок с ОФЗ для населения. |

| Исполнение заявок на сделки на внебиржевых площадках | От 0% до 0,25% | В зависимости от вида финансового инструмента |

| Неторговые операции | ||

| Предварительная регистрация | Без комиссии | Тариф не включает в себя оплату всех последующих обязательных процедур согласно договору. |

| Внесение отдельного учетного имущества, выступающего в качестве залога | 3000 руб. ежемесячно | Для основного и срочного рынка. |

| Операции РЕПО | 13%/16,8% годовых. В зависимости от позиций привлечения ДС | |

| Торговля иностранной валютой | ||

| Информационные услуги | Бесплатно |

Получение налоговых возмещений по ИИС

Особая схема по налоговым вычетам – главное преимущество ИИС перед аналогичными инструментами. На выбор предлагается два варианта:

- вычет со взноса – владельцу инвестиционного счета ВТБ предоставляется возможность получить раз в год налоговый вычет в размере 13% от зачисленных средств за указанный календарный период;

- вычет с дохода – инвестор полностью освобождается от уплаты НДФЛ на прибыль за все время работы ИИС при условии, что счет действовал не менее 3 лет, а вычет со взноса не использовался.

Законодательные ограничения по поводу вычета на взнос касаются максимальной суммы вложенных за год средств, равной 400 тыс. руб. То есть клиент может получить не более 13% от этой суммы.

«Выгода от вычета на доходы очевидна. Простой пример: физическое лицо вносит на счет по 400 тысяч рублей ежегодно. По результатам трех лет выходит 1200 тыс. руб. С этой суммы каждый год удерживается налог в размере 52 тыс. руб. Итого инвестор, кроме процента прибыли, получает бонусом 156 тыс. рублей. Получается довольно выгодное вложение на среднесрочную перспективу».

Савелий Демидов, аналитик рынка ценных бумаг

Совмещать оба вида вычета нельзя. Практика показывает, что новичкам фондового рынка по душе первый вариант, а более опытные игроки выбирают второй.

https://www.youtube.com/watch?v=PXeNtIJuBJk

Преимущества и недостатки открытия ИИС в ВТБ

У ВТБ, с точки зрения брокера, есть как свои преимущества, так и недостатки. На них стоит взглянуть перед тем, как открывать счет именно тут.

Преимущества:

- Он дает доступ к Московской, Санкт-Петербургской и международной бирже. Все это расширит спектр влияния каждого инвестора.

- Есть и другие структурные продукты, где основной упор делается на облигации.

- Этот банк надежен и это неоспоримый факт.

- Предлагают достаточно удобное приложение для инвесторов.

Недостатки:

- Не слишком хорошая поддержка инвесторов.

- Счет может быть пополнен максимум на 100 тысяч рублей в сутки. То есть, весь банк инвестору придется пополнять несколько дней, оплачивая еще и комиссию в 0.4% от всей суммы.

- Если выводить с баланса более 300 тысяч рублей в месяц, то придется заплатить комиссию в 0.2% от всей суммы.

Отталкиваясь от этих преимуществ и недостатков, пользователь должен будет сделать для себя вывод о том, стоит ли здесь открывать счет или нет.

Сколько стоит брокерский счет в банке «ВТБ24»

Данный взнос лучше сделать сразу в момент открытия, иначе совершение сделок будет для вас недоступно.

Также бесплатно банк предоставляет обладателям инвестиционных счетов доступ к своим системам онлайн-трейдинга и сервису подачи заявок на биржевые операции по телефону. Что касается непосредственно обслуживания счета, оплата за него возможна по одному из двух тарифов:

- «Инвестор стандарт» – стоимость любой операции составляет 0,0413% от ее суммы;

- «Профессиональный стандарт» – за каждую операцию будет удержано от 0,0472 до 0,015% от ее суммы, в зависимости от вашего дневного оборота по счету.

Также в банке существует еще ряд тарифов на брокерское обслуживание, включающих в себя различные инвестиционные услуги, а не только ведение счета. Ознакомиться с ними вы можете у менеджера банка.

Основные возможности

Получение информации в режиме онлайн

В сети пользователь может получить информацию по следующим вопросам:

- котировка актуальных ценных бумаг;

- котировка актуальных фьючерсов и опционов (срочный рынок FORTS)

- очередь запросов (т.н. «стакан»);

- данные по всем заключенным сделкам в системе;

- анализ портфеля пользователя;

- список поступивших и стоп-заявок;

- перечень сделок, совершенных владельцем аккаунта;

- последние обновления от информационных агентств;

- календарь дивидендов;

- аналитика от экспертов;

- autochartist;

- перечень комиссий и тарифов банка;

- инструкции по маржинальному кредитованию;

- действительные залоговые активы;

- своп-пункты;

- реквизиты.

Обслуживание торговых операций

В список опций, которые предоставляет площадка для проведения торговых сделок, входит:

- выполнение рыночных, лимитированных и стоп-заявок;

- принятие условных заявок: стоп-лимит, универсальный стоп, связанные стоп-лимит и take-profit, смена статуса до обозначенной даты либо «до отмены»;

- всесторонняя протекция маржинальной торговли: при необходимости сервис предоставляет кредитное плечо и функцию короткой продажи;

- исчерпывающие данные об актуальном состоянии портфеля, привлеченных маржинальных ресурсах и полезных инструментах для создания новых позиций;

- список сделок за заданный временной промежуток;

- список заявок за заданный временной промежуток;

- состояние портфеля в конкретный день.

Обслуживание неторговых операций

Помощь в осуществлении неторговых операций со стороны ВТБ состоит в нескольких пунктах:

- предоставление списка неторговых поручений;

- предоставление перечня комиссий;

- анализ поступления и оттока денежных средств;

- контроль за движением бумаг;

- расчет repurchase agreement (РЕПО).

При работе посредством ЭЦП площадка предлагает следующие услуги:

- проставление подписей под перечнем сделок;

- выведение полученных денег;

- отправка денежных средств с одного торгового счета на другой;

- отправка бумаг с одного торгового счета на другой;

- заказ документов за подписью банковских сотрудников;

- отправка запроса на перемену статуса (с КСУР на КПУР);

- отправка, запрос на смену тарифного плана;

- отправка запроса на открытие субсчета;

- отправка запроса на создание счета FORTS.

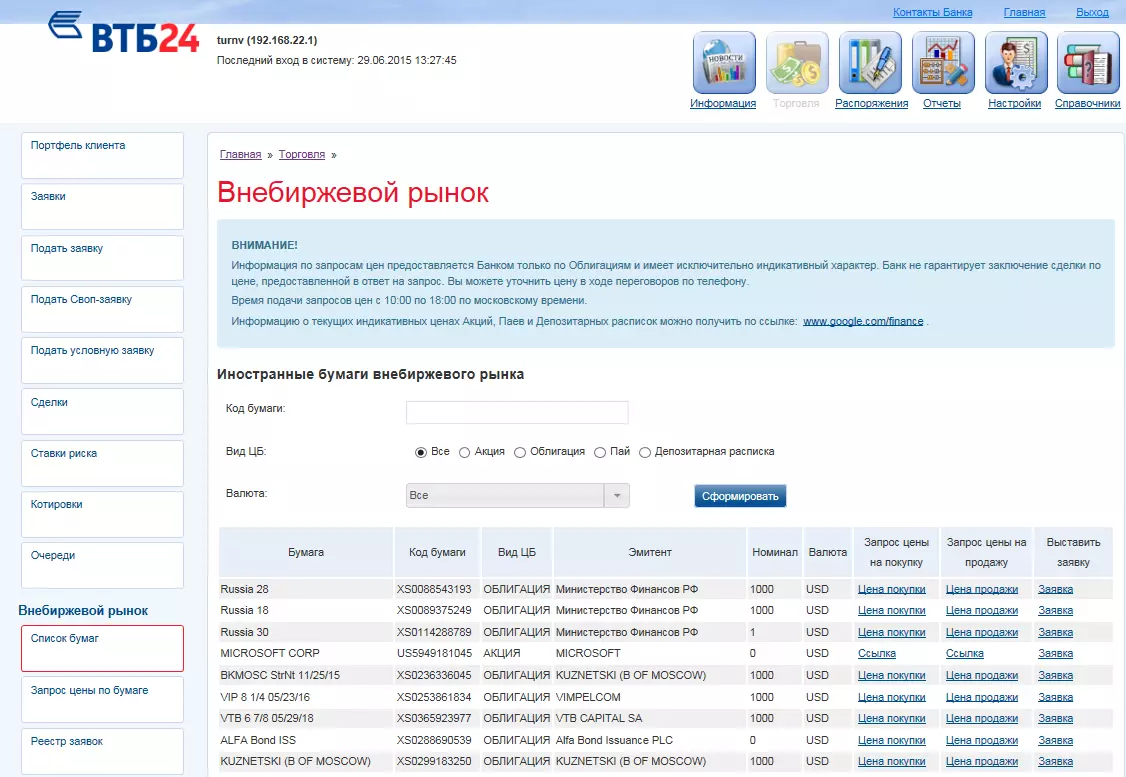

Торговля на Внебиржевом рынке

Чтобы начать торговлю за пределами биржи пользователю, нужно зайти в раздел «торговля» в VTB Broker личном кабинете и выбрать пункт «Внебиржевой рынок». После этого сайт отобразит перечень иностранных бумаг, которые доступны к работе.

Бумаги делятся на две категории:

- доступные всем пользователям;

- доступные только Квалифицированным инвесторам.

Квалифицированным инвесторам доступен расширенный перечень бумаг.

Для удобства работы с перечнем предусмотрена система фильтров по:

- коду (каждой бумаге присвоен уникальный код);

- виду (акции, облигации, паи, депозитарные расписки);

- валюте (российской или иностранной).

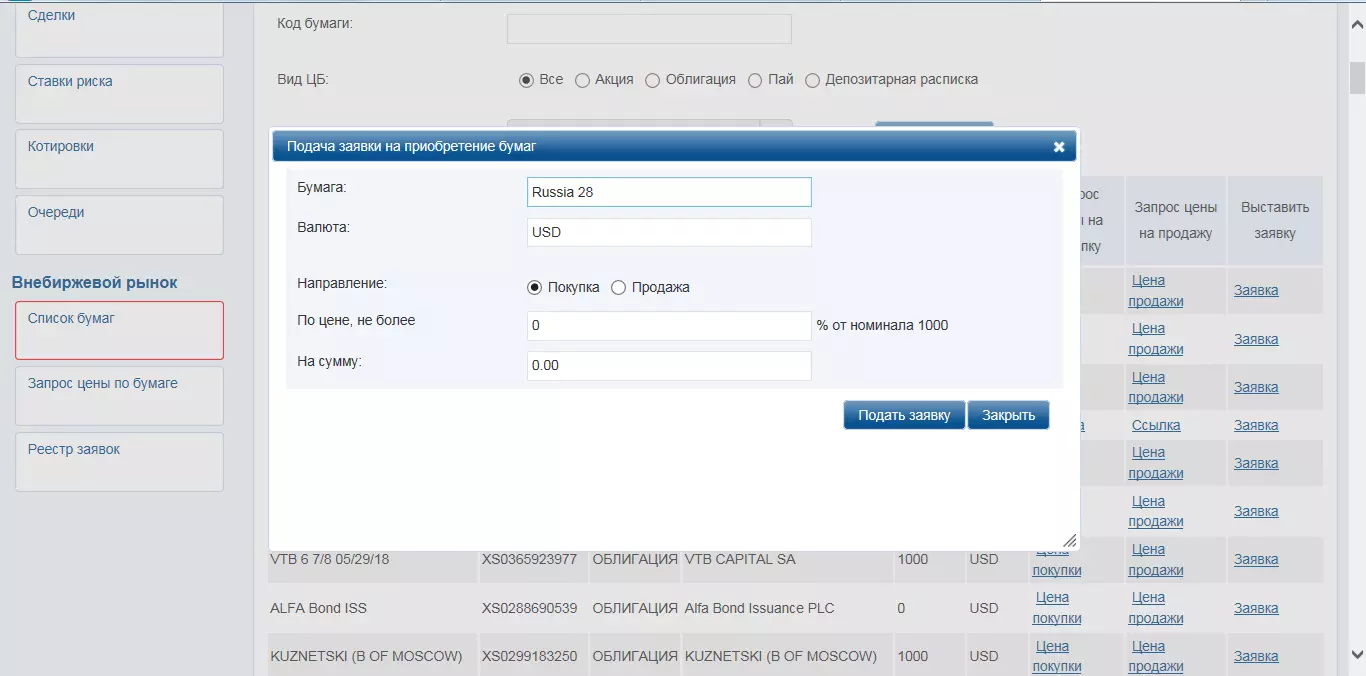

При подаче заявки на покупку-продажу ценной бумаги перед клиентом всплывает окно, в котором содержится следующая информация:

- при продаже:

- наименование бумаги;

- валюта;

- цель (покупка или продажа);

- верхняя граница цены (в процентах или валютных единицах);

- сумма;

- при продаже:

- количество продаваемых бумаг;

- нижняя граница цены.

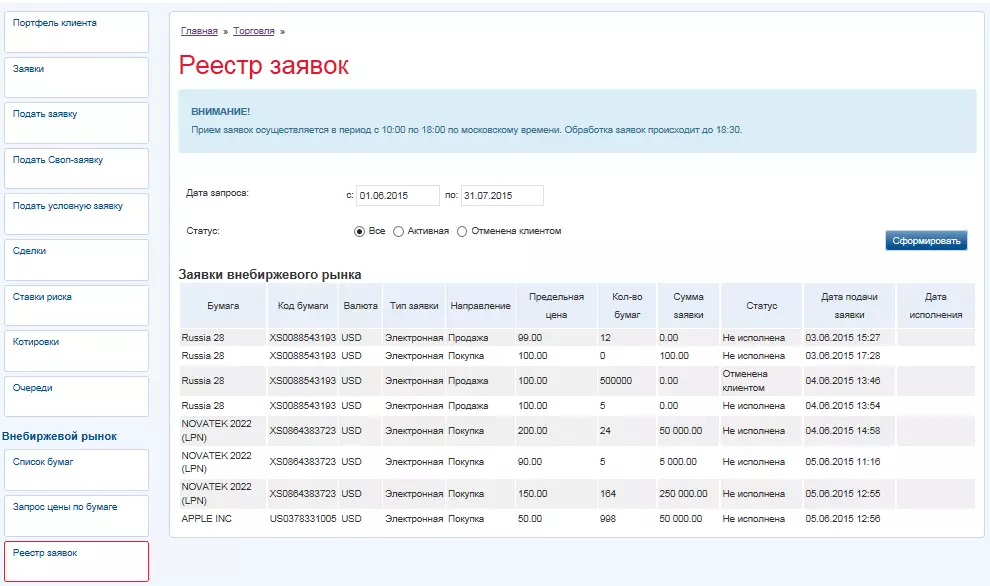

Все отправки запроса на покупку или продажу ценных бумаг хранятся в разделе «Реестр заявок».

Фильтровать их можно по двум критериям:

- Дата отправки запроса.

- Статус: существуют два статуса: «Активная» или «Отменена клиентом».

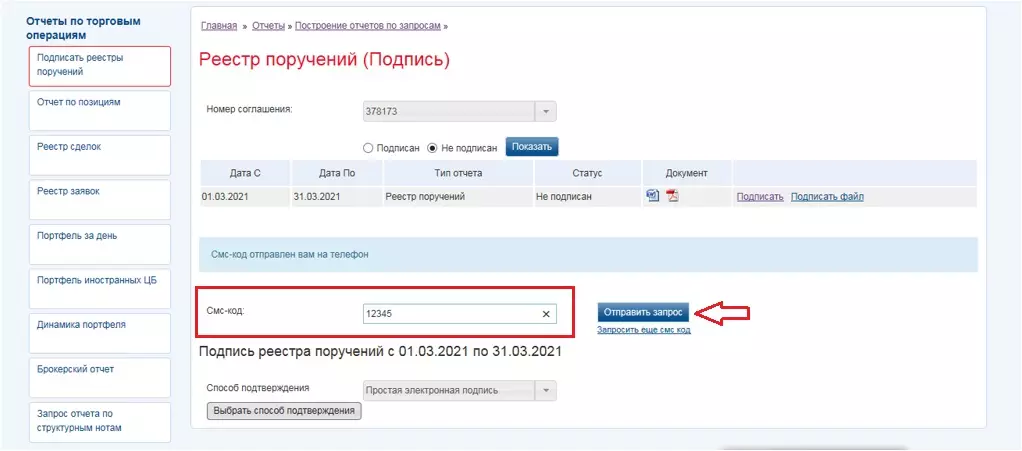

Подписание реестров

Чтобы подписать реестр, пользователь действует по инструкции:

- Заходит в ВТБ Брокер личный кабинет и выбирает раздел «Отчеты».

- Переходит во вкладку «Подписать реестры поручений».

- Вводит номер соглашения в соответствующее поле, поочередно выбирает пункты «Не подписан» – «Показать».

- Указывает способ подтверждения «Простая электронная подпись».

- Нажимает на кнопку «Отправить запрос» и вводит СМС-код, высланный системой.

Комиссии за сделки и обслуживание: сколько придется платить брокеру

Комиссии в тарифах различаются для того, чтобы клиенты могли выбрать для себя максимально выгодные, исходя из своей стратегии инвестирования. Проценты по некоторым из них меняются в зависимости от дневного оборота, суммы всех денежных средств по купле-продаже ценных бумаг и валюты в период с 19.00 предыдущего дня торгов до 19.00 текущего.

Комиссия на базовых тарифах (см. таблицу):

| Тариф | Брокерская | Биржевая | Обслуживание (руб./мес.) |

| «Мой Онлайн» | 0,05% | 0,01% | бесплатно |

| «Инвестор Стандарт» | 0,0413% | 0,01% | 150 (при наличии сделок в месяц) |

| «Профессиональный Стандарт» (зависит от дневного оборота) | < 1 млн — 0,0472% 1-5 — 0,0295% 5-10 — 0,02596% 10-50 — 0,02124% 50-100 — 0,0195% > 100 — 0,015% | 0,01% | 150 (при наличии сделок в месяц) |

Комиссии на тарифах пакета «Привилегия»

| Тариф | Брокерская | Биржевая | Обслуживание (руб./мес.) |

| «Инвестор Привилегия» | 0,03776% | 0,01% | 150 (при наличии сделок в течение месяца) |

| «Профессиональный Привилегия» (зависит от дневного оборота) | < 1 млн — 0,04248% 1-5 — 0,02714% 5-10 — 0,0236% 10-50 — 0,02006% 50-100 — 0,01825% > 100 — 0,01440% | 0,01% | 150 (при наличии сделок в течение месяца) |

Комиссии на тарифах «Прайм»

| Тариф | Брокерская | Биржевая | Обслуживание (руб./мес.) |

| «Инвестор Привилегия» | 0,03455% | 0,01% | 150 (при наличии сделок в течение месяца) |

| «Профессиональный Привилегия» (зависит от дневного оборота) | < 1 млн — 0,04248% 1-5 — 0,02596% 5-10 — 0,02242% 10-50 — 0,01888% 50-100 — 0,015% > 100 — 0,012% | 0,01% | 150 (при наличии сделок в течение месяца) |

Заключение

Подведу итоги обзора. ВТБ брокер – надежная структура, которая может похвастаться некоторыми конкурентными преимуществами.

Мое мнение таково: компания неплохо подойдет для начинающих инвесторов и тех, кто совершает небольшое количество сделок. Здесь имеются счета с бесплатным облуживанием и простое в использовании мобильное приложение. Новичкам будут полезны аналитика и инвестиционные обзоры от экспертов организации.

Нужно отметить, что за последние годы ВТБ брокер действительно сильно продвинулся вперед и из простого отдела по инвестиционным услугам банка превратился в полноценного финансового агента в сфере биржевого брокериджа.

Хотя присутствует еще много проблем, и качество технической поддержки – одна из них.

Надеюсь, было интересно, а главное, полезно. Подписывайтесь на новые статьи и делитесь ими в соцсетях.