Вход в личный кабинет сбербанк инвестор: пошаговая инструкция, возможности аккаунта

Содержание:

- Способы открытия счета

- Как начать зарабатывать?

- Сбербанк инвестор как пользоваться?

- Что такое «Сбербанк Инвестиции»

- Проблемы с приложением Сбер-Инвестор

- «Инвестиции с защитой»

- Преимущества и недостатки торговой платформы

- Условия инвестирования в приложении в 2020 году – комиссии, лимиты, тарифы

- Как пользоваться — инструкция для инвестора

- Функциональные возможности программы

- «Сбербанк Инвестор» для компьютера и смартфона

- Сбербанк капитал – управление инвестициями

- Преимущества и недостатки

- Особенности сервиса и режима работы

- Вывод денег со «Сбербанк Инвестор»

- Итоговое мнение

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Как начать зарабатывать?

- Следующим шагом нам нужно открыть брокерский счёт: сделать это можно непосредственно в самом приложении или же на сайте Сбербанка

- Теперь нам нужно пополнить только что открытый брокерский счет

- Последний шаг — Выбираем акции и ценные бумаги и инвестируем

В приложении учтены и продуманы все возможные действия таким образом, чтобы случайно купить акции или ценные бумаги было нельзя — каждая важная операция подтверждается кодом из SMS. Таким образом все ваши инвестиции защищены. В приложении вы можете посмотреть тенденции на финансовом рынке и выбрать более привлекательный для вас вид инвестиций — читайте новости о важных финансовых событиях не выходя из приложения.

Инвесторам нужно понимать, что доходы могут быть как положительными, так и отрицательными. Не стоит брать за основу опыт прошлых инвестиций на финансовом рынке. Финансовый рынок инвестиций постоянно меняется, поэтому что-то растет, что-то падает в цене. Надо быть готовым принять любой вариант динамики роста ценных бумаг.

Лучше всего формировать свой инвестиционный портфель из разных типов ценных бумаг — так удастся минимизировать свои риски и увеличить свой доход. Первый раз зайдя в приложение вам предложат ответить на пару вопросов, чтобы помочь вам определить, что вам больше подходит: умеренный доход с низким риском или высокий доход с риском повыше.

Сбербанк инвестор как пользоваться?

Для начала нужно скачать и установить приложение на ваше устройство. Далее нужно открыть брокерский счет, заявку отправить можно через приложение или на сайте сбербанка (онлайн без посещения офиса). Затем нужно пополнить брокерский счет в кабинете Сбербанк онлайн. Как только деньги поступят можно покупать активы.

Однако стоит учитывать то что в Сбербанке нельзя с 1 счета купить валюту и акции, все это разделено по разным, так скажем, рынкам и нет «единого счета» например как в Финам. Для того, чтобы купить валюту, нужно непосредственно деньги выводить на валютный счет.

Это можно сделать в личном кабинете Сбербанка (там есть раздел: пополнить брокерский счет, и вы можете выбрать на какой именно рынок выводить сумму, которую вы планируете потратить).

Я сам с этим столкнулся, не сразу узнал о том, что если вы заводите деньги именно на фондовый рынок, то выкупить доллары и евро не можете. Вам пишут, что нет средств. В данной ситуации вам необходимо эти деньги вывести и ввести на валютный рынок, и при введении денег нужно понимать, что вы хотите совершить: операцию на срочном рынке, на биржевом и внебиржевом рынке или на валютном рынке.

Сбербанк инвестор тарифы

Сбербанк с 1 апреля 2019 года вновь вводит платные тарифы на брокерское обслуживание. То есть акция, которая длилась три месяца и которая была призвана к привлечению новых клиентов с отменой всех комиссий закончилась и единственная позитивная новость в том, что сбербанк решил все-таки понизить тарифные ставки по банковскому обслуживанию.

У брокера есть 2 тарифа:

Еще хочется напомнить о том, что помимо комиссии брокера, и комиссии депозитария в 149 рублей в месяц, на обоих тарифах есть комиссия биржи. Она в этих тарифах не прописана, то есть это небольшой такой подводный камень, но она небольшая и составляет 0,01%. И таким образом получаем уже, что при объеме сделок до миллиона рублей включительно по тарифу самостоятельный, мы платим не 0.06%, a 0.07% Сбербанку.

Давайте более подробно с ними ознакомиться. Дело в том, что тариф самостоятельный предполагает все-таки наличие каких-то знаний инвестора. Почему? Потому что Сбербанк на этом тарифе не предоставляет никакой дополнительной информации.

Необходимо самому искать информацию о выплатах дивидендов, разбираться в рынке, искать аналитику по тем или иным компаниям. В Сбербанке вы либо доплачиваете за получение этой информации, либо если вы хотите более низкой комиссии по тарифу — самостоятельно выбираете, но никакой аналитической поддержки, никакой информации по акциям дополнительно вы видеть не будете.

А вот что касается позитива, это то, что комиссия при совершении сделок на валютном рынке московской биржи снизилась. Было 0.3 % на обоих тарифах за покупку долларов и евро, сейчас стало 0.2 % за покупку доллара и евро.Но спешу напомнить, что в сбербанке на любом из тарифов вы сможете купить доллары только лотами. То есть не меньше 1000$.

Вывод:

Подводя итог я могу сказать что данный сервис мне не понравился, и есть более удобный в применении сервис Тинькофф инвестиции. А так же сервис от Финам который дает возможность торговать на американских биржах, Сбербанк инвестор же, такого функционала предоставить не может.

Что такое «Сбербанк Инвестиции»

Программа представляет собой определенное брокерское подразделение, которое предназначено для использования отдельными лицами с целью инвестирования и получения доходности. «Сбер Инвестиции» являются частью корпоративно-инвестиционной компании, которая в свою очередь также является дочерним предприятием, которое принадлежит крупнейшей банковской организации в Российской Федерации с государственным участием – Сбербанку.

Данная платформа предполагает возможность приобретения ценных бумаг организации гражданам РФ, а также возможность совершения валютных операций и прочих процедур, которые так или иначе связаны с активами.

Не так давно произошло выделение данного сервиса в отдельный инструмент, который был так и назван «Сбер Инвестиции» (создан в виде отдельного мобильного кроссплатформенного приложения).

Основным преимуществом программы является наличие пробного месячного периода, во время которого пользователь может ознакомиться с особенностями работы платформы, получить необходимые знания для правильного инвестирования, провести консультацию со специалистами и так далее. В том случае, если сервис не понравится, по окончанию пробного периода можно будет прекратить его использование.

Проблемы с приложением Сбер-Инвестор

Есть проанализировать отзывы, оставленные многочисленными пользователями платформы Сбербанк Инвестор, то можно выделить ряд наиболее часто возникающих проблем:

- Трудности при входе в личный кабинет (система может «выкидывать» из приложения, сообщать о введении неверных данных).

- Отсутствие доступа к отдельным настройкам в мобильной версии приложения брокера.

- Периодическое возникновение ошибок при попытке провести определенную операцию с ценными бумагами или вывести деньги из системы.

- Предоставление неверных сведений (например, неправильное отражение стоимости акции на конкретный момент).

- Появление ошибки, указывающей на отсутствие соединения с сервером и т.д.

В чем проявляется такая проблема:

- сайт не загружается;

- веб-страница долго грузится, при этом, после открытия может зависать.

Не вводятся данные аккаунта

Еще одна частая проблема пользователей Сбербанк Инвестор — невозможность зайти в свой аккаунт. Какие могут возникнуть сложности:

- Система указывает на ввод неверных данных от личного кабинета (логин и пароль). При этом все попытки восстановить пароль также не приносят результата;

- появление на экране сообщения со следующим содержанием: «Валидация пользователя завершилась неудачно».

В обоих случаях нет возможности получить доступ к своему брокерскому счету. Причем спустя некоторое время проблема сама по себе исчезает, после чего вновь может повториться.

Еще про инвестирование

Как открыть брокерский счет в Сбербанк онлайн: пошаговая инструкция

Если судить по комментариям недовольных инвесторов, то можно сделать вывод, что служба поддержки брокера также не в состоянии решить этот вопрос.

Отсутствует соединение с сервером

Люди, занимающиеся инвестиционной деятельностью на бирже, знают, как важно не упустить момент и вовремя провести операцию с ценными бумагами. Однако у клиентов Сбербанка не всегда есть такая возможность

Причина — временное отсутствие доступа к личному кабинету из-за отсутствия соединения с сервером. При возникновении такой проблемы на экране появляется следующее сообщение: «Не удалось подключиться к серверу».

Также иногда пользователей «выкидывает» из приложения уже во время работы. При этом зайти туда снова может быть достаточно проблематично. Иногда приходится ждать несколько часов, пока появится доступ.

Это интересно!

Брокерский счет от Сбербанка – подводные камни

Приложение «Сбер Инвестор» не работает

Помимо невозможности авторизации в системе, внутри самого приложении Сбер Инвестор часто возникают различные сбои, что затрудняет работу. С какими проблемами часто встречаются пользователи:

- Отсутствие возможности выбрать через мобильную версию приложения отдельные виды настроек — например, выбор счета для зачисления средств, использование/неиспользование клиентских бумаг, включение маржинального кредитования и т.д.

- Система выдает ошибку при попытке провести определенную операцию с ценной бумагой — в результате такого сбоя инвестор не имеет возможности провести выгодную сделку в удачный момент. Итог — потеря прибыли.

- Сложности при выводе средств со счета — иногда при попытке оформить вывод денег система выдает сообщение: «отсутствуют реквизиты для валюты sur». При этом спустя некоторое время сбой исчезает.

- Не отражается информация о купленных акциях — некоторые пользователи Сбер Инвестор сталкиваются и с такой проблемой. Купив ценные бумаги на определенную сумму, в дальнейшем они могут пропасть из кабинета, в том числе и из истории покупок. Через некоторое время эти сведения появляются, однако такой сбой может доставить инвестору много волнений. Особенно если речь идет о существенных суммах.

- Отражение ложных показателей по финансовым инструментам — иногда по акциям указывается не их реальная цена приобретения, а какая-то недостоверная информация. Причем периодически брокер сам уведомляет своих клиентов о наличии такого сбоя. Этот негативный фактор создает препятствие для принятия правильных инвестиционных решений.

Внимание!

Чтобы не испытывать трудностей при настройке личных параметров в кабинете инвестора, лучше воспользоваться браузерной версией Сбербанк Онлайн.

«Инвестиции с защитой»

Данный подраздел касается инвестирования, но находится в разделе «Страхование» главного меню.

В нем предусмотрено 3 программы накопления средств:

- Накопительное страхование жизни.

- Защищенная инвестиционная программа.

- Билет в будущее.

Первые две программы дублируются в разделе «Инвестиции», хотя и в «Страховании» им посвящены отдельные страницы, где подробно описаны все условия такого инвестирования. Зато программа «Билет в будущее» – это особенность данного подраздела.

Она разработана специально для того, чтобы родители могли накопить своим детям на обучение. Поэтому минимальный срок такого вклада составляет 5 лет.

То есть, пока ребенок маленький, родители делают вклад, на котором до его совершеннолетия собирается определенная сумма.

Не обязательно ее использовать на оплату обучения, но это наиболее популярные цели.

Все функции и возможности описаны на странице. Удобство программы состоит в том, что в установленных пределах вкладчик сам может регулировать сроки и условия своего вклада.

Вкладчик также сможет вернуть налоги, что является большим преимуществом инвестирования через Сбербанк.

Еще одно преимущество для вкладчика заключается в том, что, поскольку это страховой вклад, при наступлении страхового случая договор страхования не прерывается – компания продолжает формировать накопления по его условиям.

Преимущества «Инвестиций с защитой»

Преимущества и недостатки торговой платформы

Сервисом Квик при наличии минимальных знаний и навыков в состоянии пользоваться даже неопытные трейдеры, благодаря:

- модульному построению программы — каждый вправе адаптировать интерфейс под свои потребности;

- безопасности совершаемых сделок — защита персональных и финансовых данных обеспечивается уникальным криптографическим программным обеспечением;

- возможности вывести деньги с Квик Сбербанк на любой платежный инструмент, открытый в Сбербанке;

- подробным и простым инструкциям, находящимся в свободном доступе;

- грамотной и оперативной информационной и технической поддержке.

Опытные трейдеры и эксперты в числе основного недостатка выделяют — большие комиссионные, списываемые за выполнение брокерских операций. А то, что программа имеет стандартный вид и большое количество настроек, вызывает недовольство только в момент ознакомления.

Условия инвестирования в приложении в 2020 году – комиссии, лимиты, тарифы

Установка программы, работа в сервисе и открытие инвестиционного счета полностью бесплатны. Однако операции в системе проводятся платно на следующих условиях:

- комиссия по сделкам с ценными бумагами – от 0,001% до 1,5% в зависимости от вида актива, суммы, даты выпуска облигаций;

- подача поручения по телефону – 150 руб. за одну заявку (не взимается по первым 20 сделкам в месяц);

- услуги депозитария – 149 руб./в месяц, плата начисляется, если клиент в течение расчетного периода продавал либо покупал ценные бумаги;

- минимальная сумма для начала торговли – не установлена;

- лимит покупки валюты – от 1000 долларов;

- зачисление и вывод средств с брокерского счета – без комиссии.

В приложении существуют два тарифных плана: «Самостоятельный» (минимальные комиссии) и «Инвестиционный» (подходит для новичков, предоставляется доступ к финансовой аналитике и советам профи).

Как пользоваться — инструкция для инвестора

На самом деле, использовать программу для проведения процедур инвестирования достаточно просто, вследствие чего разобраться с последовательностью действий сможет даже тот пользователь, который ранее не работал с аналогичными платформами.

Суть процедуры достаточно простая, предполагает несколько последовательных действий, которые в результате приведут к необходимому результату:

- В первую очередь необходимо будет произвести открытие брокерского счета, либо выбрать стратегию инсвестирования из «готовых решений» в «Сбербанк Онлайн»,

- Есть и другой вариант – изначально происходит установка приложения «Сбер Инвестор«, после чего пользователю предоставляется возможность попрактиковаться в демо-версии, а затем уже производится открытие брокерского счета.

В данном случае никаких расходов и доходов не будет, просто пробное тестирование работы платформы.

Демо-версия предполагает использование приложения в гостевом режиме, вследствие чего необходимости вносить реальные денежные средства не будет. В том случае, если работа программы устроит – можно будет продолжить ее использование уже в стандартном виде, в противном случае достаточно будет выйти из аккаунта и удалить приложение.

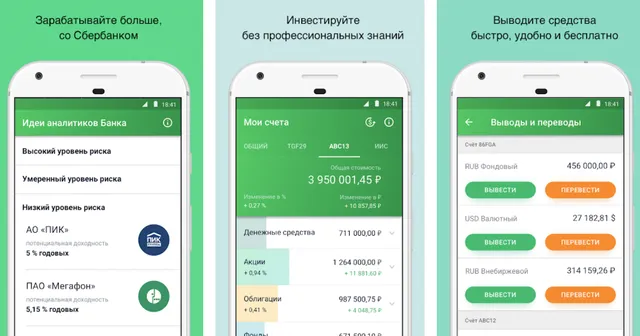

Как в приложении, так и на официальном сайте, представлены определенные разделы, в которых можно будет получить информацию или провести необходимые действия по работе с приложением и работой на фондовом рынке. Основными разделами являются:

- «Мои счета» – главная страница приложения, на которой располагаются данные обо всех имеющихся счетах и индивидуальном инвестиционном счете, предоставляется информация обо всех суммах на счетах.

- «Рынок» – место приобретения ценных бумаг и совершения валютных сделок. Изучение рынка поможет сделать наиболее выгодные приобретения путем просмотра графика изменения стоимости актива. Также в данном разделе можно будет просмотреть все актуальные новости о валюте и бумагах.

- «Идеи» — здесь предоставляются аналитические данные о разных ценных бумагах, предоставляется возможность самостоятельно выбрать наиболее привлекательный вариант или даже собрать инвестиционный портфель.

- «Заявки» — все сделки, актуальные на данный момент, а также заявки, которые предполагают приобретение или продажу ценных бумаг.

- «Прочее» — пополнение собственного счета и вывод с него заработанных денежных средств, возможность проведения настройки входа приложение и обращение к сотрудникам банковской организации для получения ответов на возникшие вопросы/решение появившихся проблем с работоспособностью платформы.

Функциональные возможности программы

Программное приложение подключается к серверу системы Quik определенной брокерской компании и в режиме реального времени:

- предоставляет доступ к рыночной информации;

- позволяет принимать участие в торговых операциях.

Благодаря системе, трейдер, стремящийся извлечь наибольшую прибыль непосредственно из процесса торговли ценными бумагами, получает сервисы:

- мониторинг текущих котировок по биржевым инструментам, позволяющий трейдерам быстро оценивать сложившуюся ситуацию на рынке;

- контроль за состоянием собственного финансового портфеля, то есть за совокупностью инвестиционных вложений;

- выставление заявок: биржевых, лимитных, условных;

- совершение сделок купли-продажи;

- проведение торговых операций с активами, полученными от брокера в кредит;

- выставление отложенных ордеров — заявок, которые будут исполнены в будущем, при достижении цены того значения, которое было указано в ордере;

- отслеживание динамики торгов по акциям компаний на графиках;

- настройка СМС-уведомлений, позволяющих получать информацию о необходимых операциях;

- связь со службой поддержки и предоставление финансовых консультаций;

«Сбербанк Инвестор» для компьютера и смартфона

Работа с приложением возможна только со смартфона. Но, есть альтернативные варианты: торговля акциями на ПК возможна с помощью программы Quik. Для работы в ней необходим логин (номер брокерского счета) от «Сбербанк Инвестор» и пароль, который пользователь получит в виде СМС. Пароль будет сгенерирован при авторизации в приложении со смартфона. Для получения пароля нужно будет отказаться от авторизации с помощью отпечатка пальцев.

Quik представляет собой более сложную программу, чем обычное мобильное приложение. Здесь есть множество функций и операций, в которых начинающему инвестору разобраться трудно. Для изучения этой программы может потребоваться некоторое время.

Сбербанк капитал – управление инвестициями

Управление капиталом предполагает контроль счетов, их пополнение, покупку или продажу акций, оформление страховых программ и т.д.

Полноценное управление инвестициями возможно через Личный кабинет или мобильные приложения, описанные выше.

Помимо инструментов управления, в них содержаться информационные ресурсы, которые помогут принимать правильные решения в управлении и понимать инвестиционные схемы.

В рамках управления своим капиталом владелец счета может пополнять свой счет, докладывая определенную сумму к основному вкладу, изымать деньги из оборота или просто пользоваться дивидендами, полученными от вложений.

В мобильных приложениях и на сайте постоянно обновляется информация относительно стоимости металлов, валюты и ценных бумаг.

На основе этой информации можно торговать на бирже, покупать и продавать акции, зарабатывая на этом свой процент.

Преимущества и недостатки

Про многие плюсы и минусы брокера “Сбербанк” я уже сказала в статье. Соберу их в одном месте, чтобы удобнее было анализировать и сравнивать с другими посредниками.

Преимущества:

- надежность банка и брокера;

- возможность открытия брокерского счета онлайн, без посещения офиса;

- отсутствие минимального депозита;

- одни из самых низких комиссий на рынке и отсутствие платы за обслуживание счета;

- для некоторых инвесторов будет большим плюсом возможность торговать через QUIK;

- моментальное пополнение без комиссий с карты Сбербанка.

Недостатки:

неудобное мобильное приложение “Сбербанк Инвестор”, где нет биржевого стакана;

отсутствие компьютерной версии торговой платформы с более простым, чем QUIK, функционалом;

нет доступа на Санкт-Петербургскую биржу – на этот минус обратите внимание, если хотите торговать акциями иностранных компаний;

жалобы трейдеров на частые технические сбои в приложении (у меня таких проблем не было ни разу, но торгую не чаще одного раза в месяц).

Брокер является налоговым агентом, поэтому все вопросы по перечислению налогов в бюджет он берет на себя. Это делается либо в момент вывода денег с брокерского счета, либо по итогам календарного года.

Особенности сервиса и режима работы

Заключение сделок требует от брокера отличной подготовки. Лучшим вариантом обучения является использование демо-системы торговли с использованием виртуального капитала. Это позволяет ознакомиться с интерфейсом пользователя, изучить возможности программы.

На стадии обучения начинающим брокерам будет обеспечен выход во все секции Московской биржи; выставление ордеров, настройка условий выполнения сделок. После детального изучения особенностей демонстрационной версии трейдеры могут пополнять счет через Сбербанк-онлайн.

Базовое приложение ограничивает использование финансовых инструментов, сложных модулей. В демонстративной версии график котировок отражается с опозданием. Обучаться трейдингу через демо-приложение можно в течение 1 месяца. Пользоваться программной разработкой удобно с мобильных устройств. Система Сбербанк КВИК является отличным способом трейдинга в онлайн-режиме.

Возможности основного режима Сбербанк QUIK:

- построение удобных таблиц и графиков для выбора ценных бумаг;

- совершение сделок покупки и продажи;

- отслеживание собственного портфеля и остатков денежных средств на счете;

- просмотр котировок различных финансовых инструментов;

- выставление и снятие заявок лонг и шорт;

- выставление отложенных ордеров в Карман транзакций;

- инициация условных заявок (стоп-лимит, тейк-профит, по времени и т. д.);

- импорт и экспорт операций и заявок, созданных другими программами и системами;

- использование роботов и советников;

- субброкерское обслуживание;

- маржинальная торговля;

- автоматическое списание комиссий и налоговых выплат.

Возможные сделки на биржах:

- фондовой — акции, облигации, в том числе муниципальные и федеральные;

- срочной — фьючерсные контракты и опционы;

- валютной — покупка иностранных денежных знаков по рыночному курсу, более выгодному по сравнению с банковским за счет минимальных спрэдов.

С помощью этой программы клиенты банка могут осуществлять покупку и продажу ценных бумаг на бирже. Делать это можно в режиме реального времени. И при этом совершенно необязательно пользоваться посторонней помощью. Функционал программы разработан таким образом, чтобы человек мог самостоятельно контролировать весь процесс

Обратите внимание, что с помощью этой программы можно выполнять различные операции на двух площадках Московской биржи

При помощи специальной программы можно торговать акциями банка

Первая площадка – это фондовый рынок. На нем продают и покупают огромное количество разнообразных ценных бумаг. Это акции и облигации. Примечательно, что на этой площадке представлены государственные и корпоративные акции. Облигации же можно приобрести (продать) как муниципальные, так и субфедеральные.

Вывод денег со «Сбербанк Инвестор»

Стоит помнить, что если вы продали акцию и получили доход, то получить деньги вы сможете не сразу. Инвесторам приходится работать в режиме «Т+2», что означает, что деньги на счету должны «отлежаться» два рабочих дня. Только после этого можно будет заказать вывод средств со счета.

Как правило, вывод средств с приложения «Сбербанк Инвестор» осуществляется в течение нескольких часов, но не позже следующего рабочего дня. Деньги поступают на счёт, который был указан в заявлении. Не стоит удивляться и спешить строчить жалобы, если вместо заказанных на вывод, скажем, 50 тыс. рублей, на счёт придёт на пару тысяч меньше: не забывайте о выплате налога в размере 13%.

Итоговое мнение

На данный момент существует не так много удобных средств для торговли на бирже. И у приложения Сбербанка есть немало проблем. Пользователи отмечают долгий вход, отсутствие уведомлений о совершенных сделках и массу других технических недоработок.

Тем не менее, альтернатив у сервиса не так много. Мы уже говорили о приложении Тинькофф Инвестиции – оно также очень неплохое. Но если у вас нет счета в том банке, то лучше для пробы скачать Сбербанк Инвестор на компьютер и попробовать поиграть тут. А если понравится, тогда можно решать, каким именно инструментом пользоваться в долгосрочной перспективе.

- Нравится