5 способов перевести деньги без комиссии

Содержание:

- Сервис Card2Card

- Перевод денег в другую страну

- Как происходит перевод денег с технологией Card2Card?

- Переводы между картами разных банков без комиссии

- Счет физического лица в банке, расположенном за пределами Российской Федерации

- Как перевести деньги с карты на карту без комиссии?

- Ограничения по переводам

- Способ второй: не выходим из комнаты, не совершаем ошибку

- Как перевести деньги с карты на карту на телефоне

- Что выбрать

- С помощью системы быстрых платежей

- Руководство по подключению

- Тинькофф

- Внутрибанковские переводы

- Дивный новый «Мир» национальной платежной системы

Сервис Card2Card

Многие банки предлагают так называемые сервисы Card2Card, с помощью которых можно очень просто перевести деньги с карты на карту. Такие сервисы есть, например, у Промсвязьбанка, банка Тинькофф и многих других. В качестве примера рассмотрим подобную услугу у «Московского Кредитного Банка», но воспользоваться вы можете любым аналогом.

Сервис card2card.mkb.ru банка МКБ позволяет совершать подобные переводы, даже если получатель и отправитель денег не являются его клиентами.

Вот как перевести деньги с карты на карту другого банка с помощью этого сервиса:

- Заполнить информацию о своей карте. Как обычно в таких случаях потребуется указать ее номер, срок действия и код безопасности, указываемый на оборотной стороне с краю бумажной полоски, предназначенной для подписи.

- Ввести данные карты получателя – необходим только номер.

- Указать объем денежных средств, которые нужно перевести. Далее, сервис сам посчитает комиссию и отобразит конечную сумму с ее учетом.

- Согласиться с условиями перевода, поставив галочку в соответствующем поле, нажать далее.

- Подтвердить платеж кодом из СМС и ожидать зачисления денег. На счета МКБ они, как правило, поступают мгновенно или очень быстро, на счета в других банках в срок до 3 рабочих дней.

Если адресат перевода владеет пластиком МКБ, то доступна настройка периодического автоматического платежа. Отключить его можно в любой момент по собственному желанию также на сайте.

Комиссии банка

- Перевод с карты на карту другого банка без комиссии возможен, если адресат – держатель пластика, выпущенного МКБ.

- Если карта получателя либо обе (адресата и отправителя) выпущены сторонними банками, плата за услугу составит 1% от суммы переводимых денежных средств, но не менее 50 рублей.

- Если средства отправляются за счет кредитного лимита МКБ, то комиссия составит 4,9% с минимумом в 250 рублей.

Часто выгоднее использовать сервис банка, выпустившего карточку отправителя либо получателя. Иногда это дает возможность уменьшить комиссионные расходы.

Лимиты по сумме и количеству платежей

Эти данные приводятся в качестве примера, у каждого банка будут свои лимиты.

- Минимальный размер платежа составляет 100 рублей, максимальный – 100 тысяч рублей

- В сумме за месяц с одного счёта можно отправить до 1 миллиона рублей.

- Количество переводов с одного счёта ограничено 8 в день и 32 в месяц.

Перевод денег в другую страну

Российские карты MasterCard и Visa – это международные карты, так что вопрос – можно ли перевести деньги на иностранную карту, звучит вполне логично. Большинство сервисов работают со всеми российскими картами и не имеют никаких исключений. Но есть сервисы с помощью которых вы сможете перевести деньги с российской карты на карту, выпущенную в другой стране. Такой функционал есть у Альфа Банка. Комиссия за международный перевод составляет 2% + 40 рублей.

Принцип перевода денег с карты на карту между разными странами аналогичный, как и между российскими. Сервисом могут в двухстороннем порядке воспользоваться держатели карт платежной системы MasterCard, которые были выпущены в большинстве стран постсоветского пространства. В одностороннем порядке могут воспользоваться клиенты российского Альфа Банка для перевода денег в несколько десятков стран, среди которых есть все европейские страны, но нет США.

Как происходит перевод денег с технологией Card2Card?

Чтобы понять, как устроена система переводов с карты на карту, необходимо обозначить основных участников процесса:

- платёжная система (обычно это Visa, MasterCard или МИР);

- банк-эмитент — банк, выпустивший карту;

- банк-эквайер — кредитная организация, которая непосредственно занимается осуществлением перевода (направляет запрос в платёжную систему, принимает реквизиты карт, обеспечивает безопасность платежей).

Банк-эквайер может одновременно являться банком-эмитентом. Например, если пополнять карту Альфа-Банка с карточки стороннего банка через личный кабинет Альфа-Клик, то именно Альфа-Банк будет эквайером и одним из эмитентов.

Платёжная система выполняет клиринговую функцию. Она подтверждает тот факт, что деньги действительно есть на карточном счёте отправителя, после чего средства зачисляются на карточку получателя. Именно это делает моментальные переводы возможными, так как в действительности средства поступают в банк в течение нескольких дней.

Если перевод совершается между картами одного и того же финансового учреждения, то в данной операции примет участие один банк-эмитент. Если же карточки выпущены разными кредитными организациями, то в процессе будет задействовано 2 банка-эмитента.

Поэтапно перевод денег с сервисом Card2Card выглядит следующим образом:

- Отправитель заполняет онлайн-форму.

- Банк-эквайер обрабатывает реквизиты платежа и идентифицирует платёжную систему, к которой относится карта списания.

- Платёжная система получает запрос от банка-эквайера, она же определяет банка-эмитента карты плательщика и отправляет ему поручение на списание средств.

- Банк-эмитент проверяет операцию с помощью технологии 3D Secure. После того, как отправитель вводит пароль из СМС, банк авторизует (блокирует) данную сумму.

- Платёжная система уведомляется об успешной авторизации и направляет запрос банку получателя на зачисление средств.

- Перечисленная сумма отображается на карте получателя.

На практике данная процедура занимает не более минуты, а полученные средства сразу же становятся доступны для снятия или безналичных расчётов. Однако на самом деле обработка банковского перевода длится около 2-7 дней. Как же это возможно?

Если ещё раз внимательно рассмотреть алгоритм технологии Card2Card, то можно увидеть, что фактически средства сразу не переводятся с одной карты на другую, а только лишь блокируются на счёте отправителя. Проще говоря, деньги зачисляются получателю авансом.

Переводы между картами разных банков без комиссии

Многие банки предлагают владельцам карточек сторонних финансовых учреждений использование опции бесплатного с2с-пополнения выпущенных ими кредитных и дебетовых карт через свои официальные сайты. Вот их перечень:

- Бинбанк. Максимальная сумма 1 транзакции – 85 тыс. р., ежемесячный лимит пополнения пластика – 599 тыс. р.

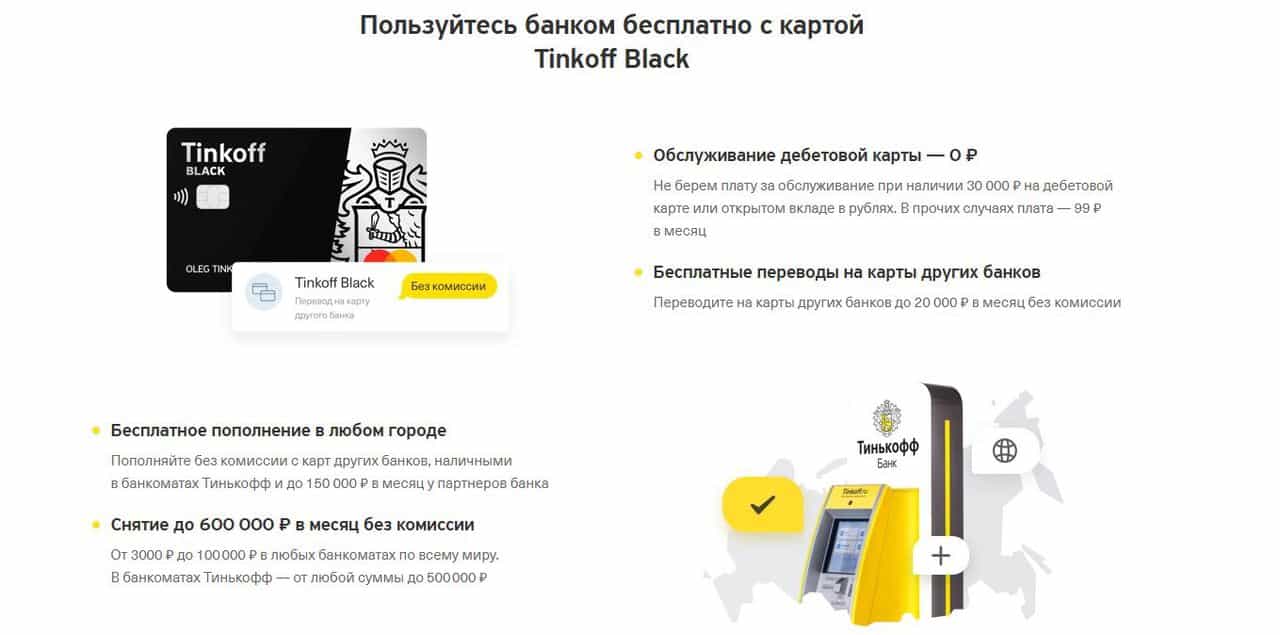

- Tinkoff Black. Перевод не может превышать 75 тыс. р. за 1 раз и 300 тыс. р. в месяц.

- Touch Bank. Лимиты пополнения: 75 тыс. р. в сутки, 0,5 млн р. ежемесячно.

- РокетБанк, тариф «Уютный космос». Минимальная сумма пополнения счета – 5 тыс. рублей. Ограничения транзакций: не больше 65 тыс. р. за 1 операцию и 600 тыс. р. за 1 месяц.

- Платежная карта «Билайн». Максимальный объем 1 операции – 125 тыс. р., не более 550 тыс. р. ежемесячно. Минимальная сумма перевода – 3 тыс. р., система списывает 50 рублей комиссии, если отправитель перечисляет меньше.

- Платежная карта «Кукуруза». Транзакционные ограничения: не более 125 тыс. р. за 1 операцию и 550 тыс. р. ежемесячно. Минимальная объем пополнения – 3 тыс. р. Комиссия за перевод меньших сумм – 50 рублей.

- Московский Кредитный Банк (далее – МКБ). Лимиты: 100 000 р. за 1 раз, 150 000 р. за сутки, 1 млн р. в течение месяца.

- Райффайзенбанк. Выгодные безналичные переводы без комиссии через мобильное приложение R-connect и интернет-банк: сумма 1 операции не должна превышать 150 000 рублей, суточное ограничение транзакций – 300 000 р., ежемесячный лимит – 0,6 млн рублей.

- Совкомбанк. Лимиты: не более 75 000 р. за 1 раз и 0,5 млн р. – ежемесячно.

- Альфа-Банк. Ограничения: максимальная сумма 1 операции – 100 000 р., ежемесячный объем переводов не должен превышать 1,5 млн рублей.

- Балтинвестбанк. Максимальная сумма дневного перевода – 75 000 р., ежемесячных – 300 000 р.

- Уральский Банк Реконструкции и Развития (далее – УБРиР). Лимиты: не более 50 000 рублей за 1 операцию, максимальные объемы транзакций – 300 000 р. в сутки и 0,6 млн р. в месяц.

- Банк Русский Стандарт. Ограничения: не более 50 000 р. за 1 транзакцию, максимальный месячный объем – 0,6 млн рублей.

- Промсвязьбанк (далее – ПСБ). Лимиты: не более 150 000 рублей/мес.

- Банк Зенит. Ограничения: до 300 000 рублей/мес.

- ВТБ Банк Москвы. Максимальная сумма переводов: суточных – 100 000 рублей, ежемесячных – 1 млн р.

Если подключена опция «Проценты на остаток», можно выполнить не только беспроцентное с2с-пополнение, но и совершенно бесплатный межбанковский перевод денежных средств на платежные карточки «Билайн», «Кукуруза», на пластик, выпущенный следующими финансовыми организациями:

- Европлан;

- Тинькофф Банк (продукт Tinkoff Black);

- Touch Bank;

- Рокетбанк.

Счет физического лица в банке, расположенном за пределами Российской Федерации

Статья 12 Закона говорит о счетах резидентов в банках, расположенных за пределами территории Российской Федерации, которые могут открываться ими без каких-либо ограничений в банках на территории иностранных государств, являющихся членами ОЭСР или Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ).

Физические лица — резиденты обязаны уведомлять налоговые органы по месту своего учета об открытии (закрытии) счетов (вкладов) не позднее одного месяца со дня заключения (расторжения) договора об открытии счета (вклада) с банком, расположенным за пределами территории Российской Федерации, по форме, утвержденной налоговыми органами (данное положение действует в отношении таких счетов с 01.01.2007).

Форма уведомления об открытии (закрытии), об изменении реквизитов счета (вклада) в банках, расположенных за пределами территории Российской Федерации, и о наличии счетов в банках за пределами территории Российской Федерации утверждена Приказом ФНС России от 10.08.2006 N САЭ-3-09/518@. В настоящее время в действующие формы внесены некоторые изменения, которые будут введены в действие до конца текущего года.

Физические лица — резиденты вправе переводить на свои счета (во вклады), открытые в банках за пределами территории Российской Федерации, средства со своих счетов (вкладов) в уполномоченных банках или со своих счетов (вкладов), открытых в банках за пределами территории Российской Федерации. Переводы физических лиц — резидентов средств на свои счета за границей со своих счетов в уполномоченных банках осуществляются при предъявлении уполномоченному банку при первом переводе уведомления налогового органа по месту учета резидента об открытии счета (вклада) с отметкой о принятии указанного уведомления, за исключением операций, требуемых в соответствии с законодательством иностранного государства и связанных с условиями открытия указанных счетов (вкладов)

Физические лица — резиденты вправе без ограничений осуществлять валютные операции, не связанные с передачей имущества и оказанием услуг на территории Российской Федерации, с использованием средств, зачисленных в соответствии с Законом на счета (во вклады), открытые в банках за пределами территории Российской Федерации.

Важно отметить, что физические лица — резиденты, в отличие от юридических лиц, не обязаны представлять налоговым органам отчеты о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации с подтверждающими банковскими документами.

Физические лица — резиденты обязаны представлять в налоговые органы по месту своего учета только отчет об остатках средств на счетах (вкладах) в банках за пределами территории Российской Федерации по состоянию на начало каждого календарного года

Как перевести деньги с карты на карту без комиссии?

Самый надежный способ пополнить карту с карты другого Банка – это производить перевод непосредственно в интернет-Банке или мобильном приложении Банков, карты которых Вы хотите пополнить.

Например, вот так это выглядит в интернет-Банке Тинькофф Банка:

Вот так выглядит сервис пополнения карт TouchBank’а в его интернет-Банке:

Мы крайне не рекомендуем пользоваться никакими сторонними сервисами по переводу денег с карты на карту и советуем использоваться переводом с карту на карту только встроенные в официальные интернет-Банки и мобильные приложения сервисы пополнения карт этих Банков.

В 90% случаев такие сервисы позволяют пополнять свои карты бесплатно. И, наоборот, все сторонние сайты, сервисы, обменники, которые предлагают аналогичную услугу, очень дорогие, а фактическое поступление на карту-реципиент наступает не мгновенно, а даже через несколько дней. Официальные интернет-Банки же, в 100% случаев производят пополнение своей карты с карты другого Банка мгновенно.

Ограничения по переводам

Чтобы лучше разобраться с тем, какие ограничения действуют при отправке денег, необходимо сначала рассмотреть такие понятия как резидент и нерезидент.

Итак, первый — это гражданин, который проживает и работает в государстве, платит налоги в бюджет.

Вторым же является физлицо, которое действует на территории одной страны, но при этом зарегистрировано и проживает в другой.

В соответствии с отечественным законодательством нерезиденты могут перечислять без открытия счета, как рубли, так и валюту в пределах России и заграницу без ограничений.

Резиденты, а это в большинстве случаев наши соотечественники, без открытия счета могут отправить за один день за пределы России не больше чем рублевый эквивалент 5 тысяч долларов.

Способ второй: не выходим из комнаты, не совершаем ошибку

Почти все банки уже давно

позволяют совершать переводы с карты на карту через свои официальные

приложения, а некоторые даже обзавелись онлайн-сервисами, через которые вы

можете перевести деньги с карты вообще любого банка на любой другой.

Например, так можно сделать на

сайтах:

- Тинькофф;

- Альфа-Банк;

- ВТБ;

- Промсвязьбанка

…и некоторых

других.

В целом, правила такие: комиссию за переводы в пределах одного банка обычно не снимают вообще. Некоторые банки возьмут с вас комиссию за попытку пополнить счет с карты другого банка. Если речь идет о переводе в другой банк или между разными банками, обычно комиссия колеблется в пределах 1–2 % от суммы перевода, но при этом не менее 30-50 рублей. То есть за перевод 100 рублей и за перевод 2 000 рублей вы заплатите одинаково. Вот примерный расклад по десятке популярных банков России:

Как перевести деньги с карты на карту на телефоне

Вам по-прежнему потребуется доступ к сети Интернет. Вы можете воспользоваться классической интернет-версией сервисов по переводу денег, используя обычный браузер на своем смартфоне. Есть и другая возможность – перевести деньги с помощью приложения. Одно из самых удобных и выгодных приложений выпустил банк Тинькофф.

Приложение Тинькофф доступно для всех основных платформ: Android, iOS и Windows Phone. Одна из функций приложения – перевод денег на карту. Функционал аналогичен интернет-версии https://www.tinkoff.ru/cardtocard/, однако вы, как клиент банка, можете сохранить свою карту и в последствии использовать данные для быстрых платежей. Приложение признано лучшим банковским приложением в российском сегменте, а для совершения платежа вам достаточно следовать инструкциям внутри приложения.

Тинькофф предлагает своим клиентам бесплатные переводы в рамках первых 20 000 рублей за отчетный период

Здесь важно уяснить две вещи:

- Отчетный период не совпадает с началом и концом календарного месяца;

- Бесплатные переводы доступны только для клиентов банка Тинькофф;

Если вы клиент банка Тинькофф, то вы можете бесплатно перевести до 20 000 рублей на карту любого другого российского банка. Если вы клиент любого другого банка, то вы также можете воспользоваться приложением, но на вас не распространяется правило первых 20 000 рублей и вам не нужно заботиться о датах начала и конца отчетного периода. Клиенты банка Тинькофф могут узнать данные об отчетном периоде внутри приложения.

Яндекс также не стоит на месте и выпустил официальное приложение для переводов. Мы уже подробно рассматривали, как перевести деньги с карты на карты с помощью приложения от Яндекса. В отличие от приложения Тинькофф, приложение от Яндекса доступно только для двух систем – iOS и Android.

Что выбрать

Отправлять денежные переводы можно с помощью любой платежной системы, их на сегодняшний день работает достаточно. Однако какой лучше воспользоваться зависит от многих факторов: комиссии за перевод, скорости поступления, сложности отправки, перечня валют, наличия пунктов выдачи, действующих ограничений. Все это необходимо учесть при выборе системы перевода.

Также не нужно забывать, что большую конкуренцию денежным переводам внутри России составляют платежи между банковскими картами. Ведь их пополнение является по сути аналогичной операцией, которая также позволяет другому человеку получить необходимую сумму денег, независимо от его местонахождения.

Причем иногда сделать карточку и платить комиссию за обслуживания намного дешевле, чем регулярно пользоваться денежными переводами.

Ну и не нужно сбрасывать со счетов стремительно набирающие популярность электронные кошельки и системы переводов через социальные сети, которые могут перетянуть к себе значительную часть банковских клиентов.

Александр Бабин

С помощью системы быстрых платежей

Более двух лет назад Центробанк запустил новый сервис. Он позволяет перебрасывать денежные средства, используя QR-код или номер телефона. Называется этот сервис – система быстрых платежей.

Чем полезна эта система? Благодаря ей клиенты различных банковских учреждений могут совершать быстрые денежные операции, например, переводить деньги с Альфа-Банка в Газпромбанк, с Райффайзенбанка в ВТБ, с Тинькофф в Сбербанк совершенно бесплатно.

И хоть эти быстрые переводы осуществляются лишь между банками-участниками системы, есть большая вероятность, что ваш банк входит в их число, ведь сервис насчитывает в своих рядах более 200 финансовых учреждений.

Чтобы перевести энную сумму с помощью этого метода, необходимо зайти в приложение или интернет-версию банка.

В большинстве случаев услугу можно найти в разделе “Переводы”. Там нужно выбрать “Перевести в другой банк”, далее найти в длинном списке нужное банковское учреждение, ввести номер телефона получателя и необходимую сумму, после нажать на “Отправить”. Как видите, достаточно простая процедура.

Обратите внимание: чтобы перевести деньги без комиссии из Сбербанка, его клиентам необходимо сначала активировать функцию СБП в настройках, которую вы найдете в профиле. Как только вы попали в настройки, листайте в самый низ и находите раздел “Другие”, а в нем “Система быстрых платежей”

Вы увидите пункты “Входящие переводы” и “Исходящие переводы”, под которыми будет кнопка “Подключить”.

После того как вы дадите согласие на обработку персональных данных и функция активируется, можно будет перебрасывать деньги через эту удобную и быструю систему.

Еще одна загвоздка для клиентов Сбербанка состоит в том, что у приложения Сбербанка кнопка для использования СБП не на виду. Путаясь, многие нажимают на “Перевод в другой банк”, а потом “По номеру телефона”. Но эта вкладка не относится к СБП. Чтобы иметь возможность пользоваться системой быстрых платежей, надо выбрать “Перевод через СБП” в самом низу раздела “Платежи”.

Чтобы ничего не перепутать, надо ориентироваться на логотип системы быстрых платежей.

Любые транзакции через СБП, вне зависимости от банка, совершаются по QR-коду или номеру телефона, а не по номеру пластика. Кроме того, сумма платежа не должна превышать месячного лимита в 100 000 руб.

Но некоторые банковские учреждения обходят это правило и позволяют совершать более крупные переброски. К таким учреждениям относятся:

- МКБ;

- Тинькофф;

- Хоум Кредит;

- ДОМ.РФ;

- Кредит Европа Банк;

- ВБРР;

- Открытие;

- Авангард.

Руководство по подключению

Для того чтобы включить СБП в Тинькофф банке нужно зайти в аккаунт. Действие можно выполнить с помощью компьютера или посредством приложения. Вход в личный кабинет осуществляется по номеру телефона. Система проверяет введенные данные и высылает пароль для авторизации.

Если пользователя нет в базе Тинькофф банка, тогда нужно проверить правильность ввода номера телефона или оставить заявку на подключение к мобильному банку.

Подключение с телефона

Изначально пользователю нужно открыть приложение и авторизоваться в системе. Затем необходимо зайти в раздел «Еще» > «Настройки» > «Контакты и переводы». После этого нужно переключить тумблер напротив вкладки «Система быстрых платежей» и нажать кнопку «Подключить». На номер телефона будет выслано смс с кодом подтверждения операции. При необходимости пользователь может сразу синхронизировать контакты.

На заметку! При наличии 2 или 3 карт пользователь может отдать приоритет одной из них. В результате все денежные переводы через СБП с карты Тинькофф банка и других организаций будут поступать на указанное платежное средство. Выбрать карту можно на стадии подключения к сервису.

Подключение с компьютера

Для подключения онлайн-сервиса нужно пройти авторизацию на сайте Тинькофф банка. Затем следует выбрать раздел «Настройки» > «Основные настройки». После этого нужно переключить тумблер напротив вкладки «СБП», и подтвердить действие с помощью смс кода.

Как перевести деньги с компьютера

Денежные операции осуществляются на сайте Тинькофф банка. Порядок действий владельца счета:

-

Заходим в личный кабинет.

-

Выбираем раздел «Платежи» > «Перевести» > «По номеру телефона».

-

Указываем номер телефона получателя денег. При необходимости пишем текстовое сообщение.

-

Вводим сумма перевода. По умолчанию система использует приоритетную карту клиента.

-

Нажимаем кнопку «Перевести».

Перевод по номеру телефона

Владельцы счета могут осуществлять внутрибанковские или межбанковские переводы. Для этого необходимо знать номер телефона получателя и название банка, в котором у него открыт счет. Все операции можно осуществлять с помощью мобильного приложения.

Клиенту банка партнера

Граждане могут перевести деньги через СБП двумя способами – с помощью приложения или посредством персонального компьютера.

Порядок действий владельца счета:

-

Открываем приложение.

-

Заходим в раздел «Платежи» > «Переводы по телефону» > «По номеру телефона».

-

Выбираем абонента из телефонной книги или вводим его номер.

-

Указываем название банка из предложенного списка.

-

Вводим необходимую сумму.

-

Нажимаем кнопку «Перевести».

Если в выбранном списке нет нужной финансовой организации, владельцу карты нужно кликнуть на вкладку «Другой банк».

Если получатель не подключен в СБП, то при отправке денег на его банковскую карту может быть удержана комиссия.

При желании можно отправлять деньги на тот счет, который выберет получатель. Для этого нужно зайти в раздел «Платежи» > «Переводы по телефону» > «По номеру…». Затем следует указать номер телефона и выбрать вкладку «Отправить ссылку для получения денег». Далее, вводим сумму и нажимаем кнопку «Готово».

Банк отправит получателю короткое сообщение. В нем будет ссылка на страницу для ввода реквизитов банковской карты. Переводы до 20 000 р. делаются бесплатно. В случае превышения лимита удерживается комиссия 1,5% от суммы платежа, но не менее 30 р.

Клиенту Тинькофф

Порядок отправки денег внутри банка такой же. Владельцу карты нужно открыть приложение, зайти во вкладку «По номеру телефона», выбрать абонента из телефонной книги, указать название банка, сумму операции и нажать кнопку «Перевести».

На заметку! Внутрибанковские или межбанковские денежные переводы с помощью компьютера осуществляются по аналогичной схеме. Деньги поступают на счет моментально.

Тинькофф

Дебетовая карта Tinkoff Black с переводами на карты других банков без комиссии разрешает сумму 20 тыс./месяц. Владелец пластика Блэк потеряет 1,5% (минимум, 30 руб.), если этот лимит будет превышен. Однако ограничения касаются транзакций, выполненных при помощи онлайн-сервисов финансового учреждения.

Условия карты следующие:

- Выпуск — бесплатно

- Обслуживание — 99 руб./месяц. Но оплаты можно избежать, если ежемесячные расходы превысят 30 тыс. есть депозит в этом банке на сумму от 50 тыс. или есть активный кредит

- Сумма для ежемесячного обналичивания без комиссии в любом банкомате — 100 тыс. Превышение — 2% от суммы, но минимальный сбор — 90 руб.. Однако нужно снимать от 3 тыс., иначе сбор составит 90 руб. даже если лимит не превышен

- 3.5% годовых на остаток, не превышающий 300 тыс.

- Кэшбэк в 5/1% за покупки по карте в трех выбранных категориях/прочие приобретения

Внутрибанковские переводы

Перечисление средств между счетами, открытыми в одном финучреждении, может быть как платным, так и бесплатным – в каждом банке установлены свои правила. При этом вариантов может быть несколько: с карты на карту, с картой и счётом, между счетами, без открытия счёта. Операции могут проводиться через специалиста финучреждения, банкомат, систему интернет- и мобильного банкинга.

Сбербанк выполняет денежные переводы бесплатно, если один его клиент перечисляет другому клиенту деньги на банковский (карточный) счёт.

Действует это правило в пределах одного региона, точнее Единой тарифной зоны (ЕТЗ).

За отправку денег в другое финучреждение или на счёт Сбербанка в другой ЕТЗ взимается комиссия в размере от 1% до 2%. Она зависит от способа перечисления средств, местоположения и клиентского статуса получателя.

Альфа-Банк переводит деньги между счетами своих клиентов бесплатно по всей территории страны. За перечисление средств на счёт клиента другого банка финучреждение взимает комиссию. Так, перевод с дебетовой карты Альфа-Банка на карту стороннего финучреждения отправителю обойдётся в 1,95% от суммы (минимум 30 руб.).

Дивный новый «Мир» национальной платежной системы

История началась в 2014 году, когда возникла вероятность отключения России от Visa и MasterCard. Дальше разговоров и единичных прецедентов дело не ушло, но «на всякий случай» ЦБ решил создать НСПК — национальную систему платежных карт, чтобы в случае отключения переводов российские банки смогли продолжать работу.

Александр Смирнов Предприниматель и манимейкер, создатель этого сайта Прим. ред: так как я часто получаю и отправляю деньги, могу заверить, что не всегда переводы идут за минуту. Бывает, что они задерживаются на срок до 5 банковских дней, поэтому фишка мгновенных переводов в СБП меня очень сильно радует.

Формально СБП запущена в 2019 «для улучшения качества обслуживания и повышения конкуренции». Но полноценно заработавшей систему можно считать только в 2020, когда к ней присоединился крупнейший банк России — Сбер.

Суть проста: переводы осуществляются по номеру телефона, между всеми банками, подключенными к СБП. Лишь одно условие — оба участника должны подключить СБП в своем мобильном банке.

Чем выделяется СБП среди других банков и сервисов, через которые переводят деньги?

Переводы мгновенны, 24/7. На самом деле большинство переводов сейчас осуществляется за считанные минуты. Но бывают дни, когда банк перегружен или возникли какие-то проблемы — тогда перевод может «застрять» и придется общаться с техподдержкой. В СБП таких проблем нет.

Нет комиссии до 100 000 рублей в месяц

Важно уточнить — полная отмена комиссии была введена в 2020, как мера поддержки во время пандемии. Поэтому в дальнейшем есть шансы, что комиссия в некоторых банках будет

Но ЦБ даже тогда обещает следить, чтобы комиссии были минимальными.

Неважно, какой картой вы пользуйтесь. Visa, MasterCard, Мир или вообще виртуальная карта — перевод в СБП осуществляется напрямую на банковский счет.

Нужен лишь номер телефона

Никакой иной информации не требуется. Единственное — вам желательно знать, в каком банке у получателя открыт счет, иначе будет выбран банк по умолчанию.

Нельзя автоматически отозвать перевод. Т. к. операция выполняется мгновенно, то вернуть свои деньги получится только с согласия получателя. Причем сама процедура может затянуться.