Банки, лишенные лицензии в 2020 году

Содержание:

- Главные причины отзыва лицензий не изменились

- Что происходит с банком, лишенным лицензии

- Выплаты при отзыве лицензии у банка

- Куда обращаться, если у банка отозвали лицензию

- 100 крупнейших банков захватили более 97% рынка

- Из-за чего банковские учреждения прекращают свою деятельность

- Ликвидность и надежность

- Какие банки могут быть лишены лицензии?

- Банки лишенные лицензии в 2020 году.

- Что происходит с кредитом, если у банка отозвали лицензию

- Список банков, лишенных лицензии в 2021 году

- Аннулированные лицензии банков в 2019 году

- Причины отзыва лицензии у банков

- Как же вкладчики «лишенцев»?

- Какие банковские учреждения приостановят свою деятельность в 2021г.

- Кого и за что лишили лицензий

- Отзыв лицензии: каковы причины

- Статистика отзыва лицензий у банков

Главные причины отзыва лицензий не изменились

В целом первая тройка указываемых ЦБ причин отзыва за год не поменялась.

Основной причиной отзывов банковских лицензий стабильно остается высокорискованная кредитная политика, неадекватная оценка активов и залогового обеспечения, а также недостаточное резервирование. В 2020 году эта причина упоминается в десяти пресс-релизах ЦБ об отзывах банковских лицензий.

На втором месте — несоблюдение требований законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма (ПОД/ФТ). Эта причина упоминалась в восьми пресс-релизах.

На третьем — проведение теневых, сомнительных и/или транзитных операций, упоминающееся в пяти пресс-релизах.

Совокупный объем чистых активов кредитных организаций, потерявших лицензию, по данным последней опубликованной перед отзывом отчетности, составил 50,2 млрд рублей. Это менее 0,05% от суммы активов банковского сектора на начало 2021 года. По итогам 2019 года этот показатель составлял 0,11%, а суммарные активы банков с отозванными лицензиями достигали 107,2 млрд рублей.

Что происходит с банком, лишенным лицензии

- назначение администрации, которая будет выполнять временные функции;

- в течение 15 дней осуществляется обращение в судебную инстанцию с иском о ликвидации или банкротстве учреждения;

- если требования судом удовлетворены, то назначают ликвидатора или конкурсного управляющего при банкротстве.

Средства вкладчикам возмещает АСВ (Агентство по страхованию вкладов)

Важно! Максимальная выплата при наличии страхования не превышает 1400000 рублей. Остальную сумму, сверх указанной, можно требовать только от владельца банка с помощью гражданского иска

Кредитная программа сохраняет свое действие, то есть все займы передают другой организации, которая будет уполномочена их принять. При передаче идет сохранение всех условий, прописанных в кредитном договоре. Изменение любого пункта организацией, которая является преемником, невозможно по закону.

Причины

Выплаты при отзыве лицензии у банка

Если финансовая организация лишилась лицензии, то вкладчик начинает волноваться за собственные сбережения. Естественно приходит в отделение и начинает требовать. Но в этом случае кредитор уже не вправе выдать денежные средства по общим порядкам.

Именно поэтому, вкладчик должен мониторить кому будут переданы права на выплату и требования кредитных обязательств. Как правило, это большие кредитные учреждения в виде Сбербанка или ВТБ 24.

После такого объявления человек должен прийти в отделение кредитного учреждения, написать заявление установленного образца и приложить документы, подтверждающие факт открытия счета.

Куда обращаться, если у банка отозвали лицензию

Если у человека имеется вклад в банке, который лишен лицензии, то не нужно идти в отделение и скандалить. Достаточно зайти на официальный ресурс Центробанка и просмотреть передачу прав на выплату. Как правило, информация появляется через две недели после объявления. Здесь указывается агент, который теперь осуществляет выплату.

Вместе с документами, удостоверяющими личность и факт открытия счета, клиент приходит в отделение и пишет заявление на выдачу депозита в полном объеме.

Если человек имеет кредитные обязательства, то новый банк присылает ему извещение, где прописана переуступка прав требования и новые реквизиты. То есть заемщик теперь оплачивает новому кредитору по старому графику. Для минимизации путаницы можно обратиться к новому кредитору за получением нового кредитного договора.

100 крупнейших банков захватили более 97% рынка

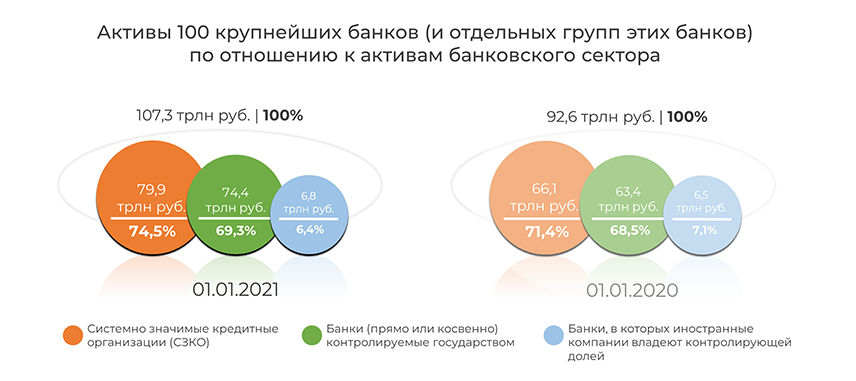

У крупных банков в 2020 году, как и в 2019-м, лицензии не отзывались. Напротив, осенью 2020 года перечень системно значимых кредитных организаций (СЗКО) пополнил Совкомбанк, вошедший в десятку крупнейших российских банков с активами в 1,53 трлн рублей на 1 января 2021 года и их годовой динамикой в 26,1%. Это второй показатель роста активов среди СЗКО и пятый среди 20 крупнейших банков в 2020 году.

На начало текущего года совокупные активы всех 12 системно значимых банков, по данным ЦБ, формировали 75,9% от общей суммы активов российских кредитных организаций. Рост удельного веса системно значимых банков и госбанков вполне органичен — они растут быстрее совокупных цифр по банковскому сектору.

Так, в процентном отношении лучший рост в 2020 году показали Банк ДОМ.РФ и Всероссийский Банк Развития Регионов (ВБРР) — на 63,7% и 51,0%, или на 219,6 млрд и 336,9 млрд рублей соответственно. В абсолютных значениях наиболее существенно вырос СберБанк (на 5,9 трлн рублей, или на 20,5%), обеспечивший треть динамики активов всего сектора.

Напомним, что в прошедшем году, помимо старта экосистемы «Сбер», крупнейший банк России сменил владельца — контрольный пакет в размере 50% + одна акция перешел от ЦБ к Минфину РФ за два с небольшим триллиона рублей. Минфин также является крупным акционером ВТБ, но без голосующих акций.

Согласно исследованию аналитического центра Банки.ру, из структур государственной власти конечным собственником банков чаще всего выступает Федеральное агентство по управлению государственным имуществом (Росимущество). Из числа госкомпаний и корпораций в списке владельцев чаще других фигурируют ВТБ и Газпромбанк с аффилированными структурами.

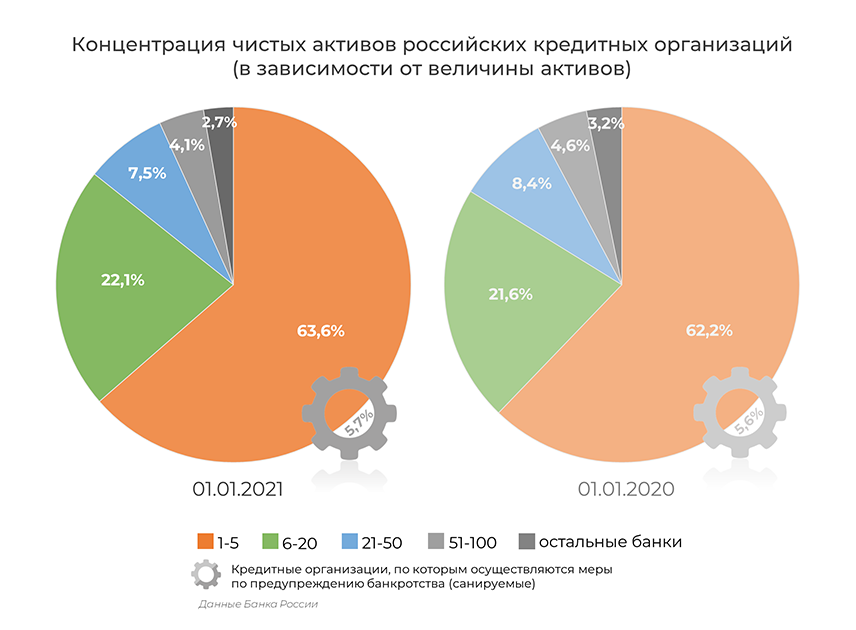

Если же говорить о динамике крупнейших банков, то доля чистых активов топ-5 банков за 2020 год увеличилась с 62,2% до 63,6% (за 2019 год показатель сократился с 62,4% до 62,2%). Отметим, что с 1 ноября размер активов в публикуемых статистических показателях банковского сектора учитывается за вычетом резервов на возможные потери. Соответственно, данные по концентрации активов заметно отличаются от представленных на начало 2020 года. Однако ситуацию это не меняет: доля нетто-активов топ-50 банков также превышает 90% от общей суммы по сектору и в прошедшем году увеличилась с 92,2% до 93,3%, а доля 100 крупнейших кредитных организаций — с 96,8% до 97,3%. Если вспомнить долю активов этой сотни десять лет назад — 88,7%, то увеличение концентрации на крупных банках выглядит гораздо масштабнее, не говоря уже о пятерке крупнейших, доля активов которых в общей массе была чуть выше 48,0%.

Крупнейшие банки с прямым и косвенным государственным контролем остаются ведущими участниками российского банковского рынка, транслируя не только поддержку в виде государственных субсидий, но и другие меры, не всегда выгодные кредитным организациям и влияющие на ситуацию на рынке в целом. Кроме того, пока санация не приносит ощутимой выгоды (сроки продажи Азиатско-Тихоокеанского Банка и Банка «ФК Открытие» снова перенесены), лишь увеличивая концентрацию активов на крупнейших организациях с доминированием госбанков.

Плотное взаимодействие госбанков с госструктурами снижает интерес к банковскому бизнесу в России со стороны частных инвесторов и действующих акционеров коммерческих банков, особенно небольших. С другой стороны, крупные частные и иностранные банки выдерживают конкуренцию в ключевых сегментах, показывают хорошие результаты, не уступая госбанкам и подталкивая последних к принятию конкурентных технологических решений, улучшению продуктов и услуг.

Из-за чего банковские учреждения прекращают свою деятельность

Для того чтобы закрыть любую компанию, существует немалое количество причин. Как правило, разнообразие таких вариантов можно встретить в случае, когда банковской структурой нарушены законодательные нормативы. А в ситуации, когда организация прекратила свою деятельность по собственной инициативе – возможно несколько вариантов.

Однако все варианты развития подобных событий можно собрать в отдельный список:

- Закрытие кредитной структуры принудительным путём и выведение ее с рынка. Осуществляется Центральным Банков Российской Федерации из-за неправильного соблюдения нормативов по ведению бизнеса, а также несоблюдения законодательных требований в области противодействия легализации доходов, которые получены незаконным путём.

- Реорганизация кредитной структуры в виде присоединения, т.е. когда один банк перестаёт существовать и поглощается другой организацией.

- Участие кредитной организации в теневых или же сомнительных финансовых операциях, такие случаи тоже могут быть.

- Закрытие банка по желанию его руководителей.

Закрытие кредитной структуры принудительным путём осуществляется без оповещения вследствие отзыва лицензии на ведение бизнеса. Как правило, это процедура происходит после того, как регулятор провёл проверку банковской структуры. Закрытие банка в виде реорганизации или же по собственной инициативе происходит путём аннулирования лицензии. К таким процессам сами банки готовятся заранее, не как в варианте закрытия принудительным путём.

Так же не стоит забывать, что нередко причиной для отзыва документов, разрешающих деятельность банков, является не совсем адекватный мониторинг денежных активов и залогового обеспечения. В 2020 г. из-за этого отозвали лицензию у 10 банковских структур.

Основываясь на вышесказанном, ниже будет рассмотрена информация о том, какие кредитные структуры прекратят свою деятельность в 2021 г.

Те банковские учреждения, которые лишились лицензии на ведение бизнеса, в совокупности обладают 50,2 млрд руб. чистых активов, что составляет 0,05% от общей суммы чистых активов кредитного сектора к началу 2021 г. В 2019 тот же показатель был равен 0,11%, а общие активы банковских учреждений с отозванными лицензиями составляли 107,2 млрд руб.

Стоит отметить, что основная причина закрытия будет связана с аннулированием лицензий на ведения бизнеса.

Ликвидность и надежность

Ликвидными активами банка являются те средства банка, которые можно достаточно быстро превратить в денежные средства, чтобы возвратить их клиентам-вкладчикам. Для оценки ликвидности, рассмотрим период примерно в 30 дней, в течение которых банк будет в состоянии (или не в состоянии) выполнить часть взятых на себя финансовых обязательств (т.к. все обязательства вернуть в течение 30 дней не может ни один банк). Эта «часть» называется «предполагаемым оттоком средств»

Ликвидность можно считать важной составляющей понятия надежности банка

Кратко структуру высоколиквидных активов представим в виде таблицы:

| Наименование показателя | 01 Августа 2020 г., тыс.руб | 01 Августа 2021 г., тыс.руб | ||

|---|---|---|---|---|

| средств в кассе | 201 832 | (9.63%) | 224 188 | (10.91%) |

| средств на счетах в Банке России | 91 104 | (4.35%) | 90 012 | (4.38%) |

| корсчетов НОСТРО в банках (чистых) | 1 301 075 | (62.07%) | 885 081 | (43.08%) |

| межбанковских кредитов, размещенных на срок до 30 дней | 492 848 | (23.51%) | 848 475 | (41.29%) |

| высоколиквидных ценных бумаг РФ | (0.00%) | (0.00%) | ||

| высоколиквидных ценных бумаг банков и государств | (0.00%) | (0.00%) | ||

| высоколиквидных активов с учетом дисконтов и корректировок (на основе Указания №3269-У от 31.05.2014) | 2 096 145 | (100.00%) | 2 054 697 | (100.00%) |

Из таблицы ликвидных активов мы видим, что незначительно изменились суммы средств в кассе, средств на счетах в Банке России, высоколиквидных ценных бумаг РФ, высоколиквидных ценных бумаг банков и государств, сильно увеличились суммы межбанковских кредитов, размещенных на срок до 30 дней, уменьшились суммы корсчетов НОСТРО в банках (чистых), при этом объем высоколиквидных активов с учетом дисконтов и корректировок (на основе Указания №3269-У от 31.05.2014) уменьшился за год с 2.10 до 2.05 млрд.руб.

Структура текущих обязательств приведена в следующей таблице:

| Наименование показателя | 01 Августа 2020 г., тыс.руб | 01 Августа 2021 г., тыс.руб | ||

|---|---|---|---|---|

| вкладов физ.лиц со сроком свыше года | 35 034 | (1.65%) | 40 960 | (1.73%) |

| остальных вкладов физ.лиц (в т.ч. ИП) (сроком до 1 года) | 456 992 | (21.46%) | 338 882 | (14.32%) |

| депозитов и прочих средств юр.лиц (сроком до 1 года) | 494 528 | (23.22%) | 482 070 | (20.37%) |

| в т.ч. текущих средств юр.лиц (без ИП) | 494 528 | (23.22%) | 482 070 | (20.37%) |

| корсчетов ЛОРО банков | 205 398 | (9.64%) | 190 159 | (8.04%) |

| межбанковских кредитов, полученных на срок до 30 дней | (0.00%) | (0.00%) | ||

| собственных ценных бумаг | 205 877 | (9.67%) | 146 888 | (6.21%) |

| обязательств по уплате процентов, просрочка, кредиторская и прочая задолженность | 731 836 | (34.36%) | 1 167 037 | (49.33%) |

| ожидаемый отток денежных средств | 1 388 373 | (65.19%) | 1 732 848 | (73.24%) |

| текущих обязательств | 2 129 665 | (100.00%) | 2 365 996 | (100.00%) |

За рассматриваемый период с ресурсной базой произошло то, что незначительно изменились суммы вкладов физ.лиц со сроком свыше года, депозитов и прочих средств юр.лиц (сроком до 1 года), в т.ч. текущих средств юр.лиц (без ИП), корсчетов ЛОРО банков, межбанковских кредитов, полученных на срок до 30 дней, сильно увеличились суммы обязательств по уплате процентов, просрочка, кредиторская и прочая задолженность, уменьшились суммы остальных вкладов физ.лиц (в т.ч. ИП) (сроком до 1 года), собственных ценных бумаг, при этом ожидаемый отток денежных средств увеличился за год с 1.39 до 1.73 млрд.руб.

На рассматриваемый момент соотношение высоколиквидных активов (средств, которые легко доступны для банка в течение ближайшего месяца) и предполагаемого оттока текущих обязательств дает нам значение 118.57%, что говорит хорошем запасе прочности для преодоления возможного оттока средств клиентов банка.

В корреляции с этим важны для рассмотрения нормативы мгновенной (Н2) и текущей (Н3) ликвидности , минимальные значения которых установлены в 15% и 50% соответственно. Тут мы видим, что нормативы Н2 и Н3 сейчас на достаточном уровне.

Теперь отследим динамику изменения показателей ликвидности в течение года:

| Наименование показателя | 1Сен | 1Окт | 1Ноя | 1Дек | 1Янв | 1Фев | 1Мар | 1Апр | 1Май | 1Июн | 1Июл | 1Авг |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Норматив мгновенной ликвидности Н2 (мин.15%) | 85.5 | 90.5 | 86.6 | 85.6 | 76.8 | 82.8 | 84.5 | 85.5 | 68.4 | 60.2 | 67.8 | 72.5 |

| Норматив текущей ликвидности Н3 (мин.50%) | 104.0 | 105.2 | 102.2 | 103.6 | 100.3 | 97.6 | 99.1 | 99.4 | 87.7 | 84.3 | 88.1 | 90.3 |

| Экспертная надежность банка | 154.3 | 185.4 | 138.2 | 140.6 | 113.0 | 120.6 | 101.7 | 128.8 | 99.4 | 121.3 | 110.1 | 118.6 |

По медианному методу (отброс резких пиков): сумма норматива мгновенной ликвидности Н2, а также норматив текущей ликвидности Н3 и экспертная надежность банка в течение года имеет тенденцию к уменьшению, однако за последнее полугодие имеет тенденцию к увеличению.

Другие коэффициенты для оценки ликвидности банка ООО КБ «ПЛАТИНА» можно увидеть по этой ссылке.

Какие банки могут быть лишены лицензии?

Поскольку официального «черного списка» банков, у которых отзовут лицензию в ближайшем будущем, нет, то вкладчикам следует самостоятельно отслеживать следующие факторы:

- Привлекалось ли финансовое учреждение к административной ответственности в течение ближайшего года. Эту информацию можно найти в сводках ЦБ РФ;

- Имелись ли факты сомнительных финансовых операций по счетам банка;

- Каков размер собственного капитала банка, поскольку по статистике чаще банкротами становятся именно институты с небольшим по размеру капиталом;

- Большая доля наличности в активах банка, что можно проверить по его квартальной отчетности, которая находится в открытом доступе на официальном сайте любого финансового учреждения.

Если финансовая отчетность свидетельствует о том, что в ближайший год или даже квартал в банке резко возросло число оборотов наличных средств, то этот факт сможет вызвать подозрение клиентов. Он может означать переливы средств между финансовыми институтами, которые таким способом пытаются укрыть незаконные доходы или уйти от налогообложения. Если такие мероприятия будут обнаружены Центральным банком, то банк непременно лишат лицензии.

В то же время существует целый ряд стабильных финансовых институтов, которые однозначно не затронет волна отзывов лицензий даже во время кризиса. К числу таких учреждений можно отнести Сбербанк России, ВТБ 24, Альфа-банк, Газпромбанк, Россельхозбанк, Райффайзенбанк, ЮниКредитБанк и другие – они описаны в рейтинге банков.

Таким образом, в вопросе определения тех банков, которые, скорее всего, лишатся лицензии в грядущем году, лучше опираться на сводки ЦБ РФ – ссылка указана выше. Официального «черного списка» банков не существует, однако в условиях экономической нестабильности клиентам следует постоянно отслеживать состояние обслуживающего банка по указанным выше параметрам.

Как вам статья?

Банки лишенные лицензии в 2020 году.

| Наименование | Причина | Дата |

| Крайинвестбанк | Ликвидация | 01.01.2020 |

| Русь | Ликвидация | 01.01.2020 |

| Нэклис-Банк | Отзыв лицензии | 10.01.2020 |

| Промышленно-Финансовое Сотрудничество | Отзыв лицензии | 17.01.2020 |

| Нижневолжский Коммерческий Банк | Отзыв лицензии | 24.01.2020 |

| Апабанк | Отзыв лицензии | 31.01.2020 |

| Курскпромбанк | Ликвидация | 23.03.2020 |

| Московский Нефтехимический Банк | Ликвидация | 27.03.2020 |

| Связь-Банк | Ликвидация | 01.05.2020 |

| Банк Реалист | Ликвидация | 07.05.2020 |

| Зенит Сочи | Ликвидация | 08.05.2020 |

| Спиритбанк | Ликвидация | 08.05.2020 |

| Экспресс-Волга | Ликвидация | 15.06.2020 |

| Народный Банк Тувы | Отзыв лицензии | 14.07.2020 |

| Проминвестбанк | Ликвидация | 17.07.2020 |

| Невастройинвест | Отзыв лицензии | 24.07.2020 |

| Народный Банк | Отзыв лицензии | 24.07.2020 |

| Центрально-Азиатский | Ликвидация | 24.07.2020 |

| Московское Ипотечное Агенство | Ликвидация | 28.08.2020 |

Также имеется список организаций, которых еще не постигла подобная участь. Однако, они находятся в зоне риска из-за близости к банкротству или по иным причинам:

| Авангард |

| Анкорбанк |

| Банк Кремлевский |

| Веста |

| Генбанк |

| Евроинвест |

| Интехбанк |

| Лето-банк |

| ОНБ |

| Русский Стандарт |

| Совинком |

| Татфондбанк |

Стоит отметить, что лишение банка лицензии влечет за собой прекращение деятельности и закрытие банка с погашением задолженности перед вкладчиками и бюджетом.

Проверить статус кредитной организации и участников финансового рынка можно на сайте Центрального Банка России.

Что происходит с кредитом, если у банка отозвали лицензию

Многие существующие заемщики думают, что если у кредитного учреждения отозвали лицензию, то теперь можно не платить по кредитным обязательствам. Но это далеко не так. Кредиты остаются не погашенными, что приводит к значительной просрочки, повышенным штрафам и ухудшению кредитной истории.

Именно поэтому, если человеку в ближайшее время не пришло извещение о переуступки прав требования, то он должен зайти на официальный ресурс Центрального банка России и просмотреть кому переданы полномочия. После этого посетить отделение и получить реквизиты для оплаты.

Условия внесения платежа не меняются. Конечно, кредитор может предложить лучшие условия кредитования. И только после согласования между потенциальным заемщиком и учреждением может быть подписан новый кредитный договор с иными условиями.

Список банков, лишенных лицензии в 2021 году

| № | Дата отзыва | Название банка | № лицензии | Город |

| 1 | 16.01.2017 | Булгар Банк | 1917 | Ярославль |

| 2 | 23.01.2017 | Тальменка-Банк | 826 | Барнаул |

| 3 | 23.01.2017 | Банк Сириус | 3506 | Омск |

| 4 | 23.01.2017 | Банк Новация | 840 | Майкоп |

| 5 | 09.02.2017 | Банк Енисей | 474 | Красноярск |

| 6 | 16.02.2017 | Северо-Западный 1 Альянс Банк | 766 | Санкт-Петербург |

| 7 | 03.03.2017 | Интехбанк | 2705 | Казань |

| 8 | 03.03.2017 | Анкор Банк | 889 | Казань |

| 9 | 03.03.2017 | Татфондбанк | 3058 | Казань |

| 10 | 13.03.2017 | Банк Экономический Союз | 2798 | Москва |

| 11 | 13.03.2017 | Торговый Городской Банк | 3180 | Москва |

| 12 | 14.03.2017 | Банк Нефтяной Альянс | 2859 | Москва |

| 13 | 05.04.2017 | Татагропромбанк | 728 | Казань |

| 14 | 10.04.2017 | Росэнергобанк | 2211 | Москва |

| 15 | 21.04.2017 | Банк Образование | 1521 | Москва |

| 16 | 21.04.2017 | Финарс Банк | 2938 | Москва |

| 17 | 28.04.2017 | Международный Строительный Банк | 3484 | Москва |

| 18 | 28.04.2017 | Банк Сибэс | 208 | Омск |

| 19 | 28.04.2017 | Владпромбанк | 870 | Владимир |

| 20 | 15.05.2017 | Информпрогресс | 2166 | Москва |

| 21 | 15.05.2017 | Интеркоопбанк | 2803 | Москва |

| 22 | 29.05.2017 | РИТЦ Банк | 2677 | Петрозаводск |

| 23 | 29.05.2017 | Айви Банк | 2055 | Москва |

| 24 | 05.07.2017 | Московский Национальный Инвестиционный Банк | 3181 | Москва |

| 25 | 07.07.2017 | Банк Легион | 3117 | Москва |

| 26 | 10.07.2017 | Сталь Банк | 2248 | Москва |

| 27 | 10.07.2017 | Банк Премьер Кредит | 1663 | Москва |

| 28 | 20.07.2017 | Межтопэнергобанк | 2956 | Москва |

| 29 | 21.07.2017 | Спурт Банк | 2207 | Казань |

| 30 | 28.07.2017 | Банк Югра | 880 | Москва |

| 31 | 02.08.2017 | Банк Крыловский | 456 | Краснодар |

| 32 | 09.08.2017 | Анелик РУ | 3443 | Москва |

| 33 | 09.08.2017 | Банк Резерв | 2364 | Челябинск |

| 34 | 17.08.2017 | АО Риабанк | 3434 | Москва |

| 35 | 21.08.2017 | Банк Северо-Восточный Альянс | 2768 | Москва |

| 36 | 04.09.2017 | Русский Международный Банк | 3123 | Москва |

| 37 | 21.09.2017 | Банк Арсенал | 3000 | Москва |

| 38 | 02.10.2017 | Темпбанк | 55 | Москва |

| 39 | 04.10.2017 | МФБанк | 3163 | Москва |

| 40 | 17.11.2017 | Регионфинансбанк | 3357 | Москва |

| 41 | 27.11.2017 | Новый Символ | 370 | Москва |

| 42 | 04.12.2017 | Европейский Стандарт | 3200 | Москва |

| 43 | 04.12.2017 | Банк Новопокровский | 467 | Краснодар |

| 44 | 13.12.2017 | Банк Канский | 860 | Березовка |

| 45 | 15.12.2017 | Банк Солидарность | 1555 | Москва |

| 46 | 22.12.2017 | Банк Преодоление | 2649 | Москва |

| 47 | 29.12.2017 | Северный Кредит | 2398 | Вологда |

Аннулированные лицензии банков в 2019 году

Сокращение банковского сектора в РФ имеет еще один вид в виде аннулирования профильного разрешительного документа. Отличием является самостоятельное добровольное обращение банка к регулятору. Как и при отзыве, деятельность после аннулирования будет прекращена.

| Дата | Наименование | Номер | Город регистрации | Место по объему актива на момент прекращения деятельности |

| 12. 07 | Национальный Банк Взаимного Кредита (НБВК) | 3214 | Москва | 411 |

| 01. 03 | Жилстройбанк | 2769 | Москва | 456 |

Также в список банков с отозванной лицензией или прекративших существование ввиду ликвидации вошли: Кранбанк, Невский банк, Вокбанк, Старооскольский Агропромбанк, Вест, Кредпромбанк, Кредитинвест, Липецккомбанк, Девон-Кредит, Чувашкредитпромбанк, Эксперт Банк, Данске Банк, 21 век, Частный Расчетно-Кассовый-Центр и др.

Причины отзыва лицензии у банков

В обязательном порядке процедуру проводят при уменьшенном размере собственного капитала, который ниже достаточного уровня, то есть при наличии недостатка средств. Еще одним вариантом считают превышенный лимит задолженности кредитного типа с отсутствием оплаченных операций в течение двух недель.

Отзыв возможен в следующих случаях:

- предоставлена неверная информация при оформлении разрешений на банковскую деятельность;

- данные отчетности были сфальсифицированы;

- сдача отчетности ежемесячного характера была задержана более чем на 15 суток;

- деятельность не осуществляется больше года;

- проведены операции, которые не разрешены.

Решение по лицензированию и его лишению принимается непосредственно ЦБ РФ. Его считают главной регулирующей силой. Также Центробанк на своем сайте публикует перечень банковских организаций, которые были лишены разрешительной документации, или чья деятельность была приостановлена.

Важно! В большинстве случае лишение лицензии связано с неисполненным предписанием от ЦБ РФ или нарушением законодательной базы в виде федерального или регионального нормативно-правового акта

Как же вкладчики «лишенцев»?

Портал Бробанк.ру советует вот что.

«Вкладчикам нужно исходить из причины приостановки или закрытия их банка. Если речь идёт о полном закрытии банка через аннулирование лицензии, то к этой процедуре готовятся. То есть структура исполняет все свои обязательства перед кредиторами, закрывает или выполняет уступку права требования долгов. У клиентов проблем практически не возникает.

Что касается реорганизации, то здесь так же всё просто. Заёмщики и вкладчики переходят обслуживаться в банк-правопреемник. На тех же условиях, которые действовали до поглощения. Им могут предложить новые договоры. Подписывать их необязательно. То есть соглашаться на такой шаг стоит только в том случае, если новые условия займа или вклада более выгодны, чем раньше.

Сложный вариант – применение крайней меры ЦБ РФ. То есть отзыв лицензии у банка на принудительной основе. Дальнейшие шаги будут зависеть от статуса клиента – вкладчик или заёмщик. Если размещен депозит, то его возвращает ГК АСВ (Государственная корпорация Агентство по страхованию вкладов – авт.). Агентство начинает выплаты не позднее двух недель после применения крайней меры. Данные о процедуре описываются на сайте указанной Госкорпорации. Сюда же относятся и деньги на дебетовых картах.

Правда, без проблем удастся получить сумму в пределах 1,4 млн рублей. Это же ограничение действует и на иностранную валюту. Сумма компенсации рассчитывается по курсу ЦБ на момент отзыва лицензии. Превышающий страховой объём денег выплачивается через реестр кредиторов. Вкладчику необходимо обратиться к временной администрации или к конкурсному управляющему по ликвидации своего банка, чтобы его включили в реестр.

Что касается заемщиков, то важно учитывать – отзыв лицензии у банка не является основанием для отказа выплаты кредита. Погашать долг необходимо и дальше

Правда, по новым реквизитам. Узнать их можно в своем же банке. По звонку в колл-центр или в офисе. Потом эти реквизиты меняет конкурсный управляющий. Поэтому за данными о своем кредиторе придется следить постоянно».

Получается, для клиентов – и заёмщиков, и вкладчиков – почти в любом случае не должно ничего меняться. Однако, вот пример из жизни, так, простенький. Почти год назад Сбер поглотил Яндекс.Деньги. Придите в отделение Сбера и поинтересуйтесь у любого менеджера о возможностях использования карточки Яндекс.Денег (сейчас всю систему переименовали в Ю-мани). 99 шансов из ста: вам ответят, что им ещё ничего об этом неизвестно. Получилось, Сбер цапнул кусок, а проглотить до сих пор не может…

Какие банковские учреждения приостановят свою деятельность в 2021г.

Стоит сказать не только о случаях реорганизации тех или иных кредитных структур, когда более крупный игрок банковского рынка поглощает более мелкого. Не нужно забывать и о факте, когда банковская структура прекращает вести свою деятельность по желанию ее учредителей.

Стоит отметить, что представленные банковские структуры, в отличие от тех, которые указаны выше, еще не обращались к регулятору, чтобы сообщить о возможном слиянии или закрытии.

Выходит, что с полной уверенностью говорить о завершении данной процедуры в 2021г. всё же рано, хоть и есть заявление об её своевременном выполнении.

| № п.п. | Кредитная структура, которая прекратит деятельность в 2021г. | Кредитная структура, которая поглощает более мелкую |

| 1 | Банк Возрождение ПАО (лиц. № 1439) | Банк ВТБ (ПАО) |

| 2 | ПАО Запсибкомбанк (лиц. № 918) | Банк ВТБ (ПАО) |

В вышеуказанной таблице указаны одни их самых крупных игроков банковского сектора по объёму своих активов. Один их этих игроков входит в первую сотню списка, второй в ТОП-50. Данные банковские организации перейдут под контроль системно значимого банка, а именно Банка «ВТБ», чья рыночная капитализация на март 2021 г. составляла 4,6 млрд долларов.

Возможно, в 2021г. будет происходить интеграция на сосредоточение банковского рынка вокруг наиболее крупных и значимых структур. ВТБ банк не первый год придерживается такой политики, т.к. в 2021 г. он поглотил двух крупных игроков, ВТБ 24 и Банк Москвы. В этом можно проследить тенденцию к тому, что банковский сектор переходит от раздробленного бизнеса к объединению в единое целое.

Кого и за что лишили лицензий

Центробанк в один день, 2 апреля отозвал три банковские лицензии. Без права на проведение банковских операций остались Геобанк, небанковская кредитная организация «РИБ», а также Майкопбанк. С этого дня две московские и, как следует из названия, адыгейская организации из финансовой жизни исчезают.

Вот как Центробанк разъясняет причины отзыва лицензий у каждого из троих «лишенцев»:

«Геобанк полностью утратил собственные средства, нарушал федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России, в связи с чем регулятором в течение последних 12 месяцев неоднократно применялись к нему меры, в том числе вводились ограничения на привлечение денежных средств вкладчиков».

Банк арендовал помещения по краткосрочным договорам с неоднократной пролонгацией, которые учитывались в его балансе с нарушениями, а бухгалтерия не спешила отражать эти сделки в учёте. После требований Центробанка РФ признать договоры долгосрочными и правильно отражать сведения о них в отчётности оказалось, что Геобанк не имеет собственных средств.

Решением Центробанка в эту финансовую организацию назначена временная администрация, полномочия его руководящих органов приостановлены. Поскольку Геобанк – участник системы страхования вкладов, до полного решения вопроса с его закрытием ещё не дошло.

Расчётная небанковская кредитная организация (РНКО) «РИБ», сообщают в Центробанке, «специализировалась на проведении непрозрачных операций, направленных на обеспечение расчётов между физическими лицами и нелегальными онлайн-казино и букмекерскими конторами». Организация неоднократно нарушала законы о банковской деятельности и предписания по противодействию отмыванию доходов, полученных преступным путем, и финансированию терроризма, утверждают в ЦБ.

Собственно, лишь определения «финансирование терроризма» достаточно не только для отзыва лицензии. Не будь этого словосочетания в релизе ЦБ, «РИБ» вполне могла легко отделаться. Все остальные претензии к Этой организации не столь существенны и отражают лишь общее неудовольствие от самого факта существования подобных организаций. Ведь, по сути, РНКО – организации, осуществляющие расчётные операции, такие как открытие и ведение банковских счетов юридических лиц, осуществление расчётов по поручению юридических лиц по их банковским счетам и т.д. То есть сфера услуг, пусть строго банковских, ничего излишнего.

А Майкопбанк, похоже, просто разорился. «Банк России неоднократно направлял в адрес Майкопбанка предписания о доформировании резервов на возможные потери, исполнение которых выявило наличие в его деятельности оснований для осуществления мер по предупреждению несостоятельности (банкротства)», – так многословно определил причину отзыва лицензии у адыгейского банка регулятор.

Отзыв лицензии: каковы причины

Вполне логичным и понятным является обстоятельство того, что ЦБ может, как выдавать лицензии, так и их отзывать. Основания для отзыва лицензии прописаны в ФЗ № 395-1, принятого еще в 1990 году. Далее приведем список наиболее часто встречаемых причин, по которым банк может быть лишен лицензии:

- В документах, которые были предоставлены на получение лицензии, были представлены не достоверные сведения. Это значит, что в документах могли подделать подпись, исказить сведения о размере УК, могли не правильно рассчитать бизнес план и т.д. Если честно, такая причина отзыва встречалась раньше, когда подделка документов была распространённой практикой. Сейчас такие методы почти не используются, а сами документы очень тщательно проверяются, поэтому допущение ошибки может стать лишь банальной опечаткой. Но за это банк не должны лишить лицензии;

- Банк нарушал требования ЦБ по поводу легализации своих доходов. Понятное дело, что все субъекты бизнеса хотят платить меньше налогов, чем им положено. Не исключением является и банк, поэтому факты занижения прибыли и увеличения расходов вполне часто встречаются на практике;

- Финансовая организация не может продолжать нормальное функционирование за счет материальных трудностей, и вынуждена объявить себя банкротом.

По поводу причин отзыва лицензий в начале 2021 года, то в большинстве случаев главной причиной таких действий ЦБ становилась невозможность банка выполнять свои обязательства пере кредиторами и третьими лицами. Это говорит о том, что размер полученной прибыли был мал по сравнению с размером текущих обязательств.

Еще причиной отзыва становилось то, что банк не мог соответствовать требованиям ЦБ в отношении достаточности уставного капитала.

Также в последнее время активно набирает популярность среди маленьких банков искажение информации в своей финансовой отчетности. Напоминаем, что банки являются эмитентами акций и поэтому по результатам года должны обнародовать свою отчетность. Так вот, у многих банков лицензия отзывается потому, что сама отчетность искажает фактические результаты деятельности банка, а, следовательно, не дает правдивой и точной информации инвестору и акционеру.

Статистика отзыва лицензий у банков

Кризисное время повлияло на многие кредитные учреждения. Некоторых уже нет на финансовом рынке. Для понимания всей ситуации можно просмотреть следующую таблицу:

| Месяц/год | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

|---|---|---|---|---|---|---|---|

| Январь | 2 | 2 | 2 | 1 | 8 | 4 | 5 |

| Февраль | 7 | 2 | 2 | 5 | 2 | 5 | |

| Март | 1 | 3 | 3 | 11 | 3 | 10 | |

| Апрель | 4 | 5 | 6 | 9 | 11 | ||

| Май | 8 | 1 | 5 | 6 | 6 | 8 | |

| Июнь | 1 | 4 | 2 | 3 | 5 | 10 | 9 |

| Июль | 1 | 6 | 1 | 6 | 8 | 13 | 11 |

| Август | 2 | 2 | 3 | 5 | 9 | 8 | 10 |

| Сентябрь | 3 | 3 | 3 | 6 | 10 | 6 | |

| Октябрь | 8 | 2 | 1 | 6 | 9 | 9 | |

| Ноябрь | 3 | 8 | 4 | 7 | 9 | 17 | |

| Декабрь | 10 | 4 | 2 | 7 | 8 | 6 | |

| Итого | 46 | 41 | 30 | 44 | 94 | 93 | 69 |

Лицензии кредитной организации – это официальная бумага, которая дает право на осуществление конкретной деятельности.

Кто выдает лицензии банкам в России – Центральный банк Российской Федерации.

Банки, лишенные лицензии – их список можно просмотреть на официальном ресурсе Центробанка России.

Рейтинги кредитоспособности банка – показатель, при котором можно определить возможность отзыва лицензии. Просмотреть можно на аналогичном сайте.

Оценка кредитоспособности юридического лица – осуществляется для выдачи кредитного продукта для бизнеса и понятия платежеспособности клиента.

Условия кредитования физических лиц. В каждом отдельном случае условия индивидуальны. Зависят от нескольких факторов и банковского учреждения.

БКИ бюро кредитных историй – это организация с показателями, характеризующими платежеспособность физического и юридического лица, а также исполнение предыдущих обязательств.

Способы обеспечения исполнения обязательств по кредитному договору – поручительство третьих лиц, залоговое имущество.

Отзыв лицензии у банка – это не так страшно. Все граждане получат компенсацию в пределах лимита, а также будут оплачивать кредитные обязательства по ранее заключенному графику.

Читайте далее:

Обзор предложений банков по потребительским кредитам

Как происходит реструктуризация долга по кредиту

Сколько стоит лицензия на пиво

Ответы эксперта на вопросы по погашению кредита

Ломбардный кредит

Можно ли взять кредит в декретном отпуске