Инвестиции в золото через вклад в сбербанке

Содержание:

- Что такое «Металлические счета»?

- Плюсы и минусы открытия металлического счета в Сбербанке

- Стоит ли вкладывать в золото

- Золотой вклад Сбербанка для физических лиц

- Выгоден ли металлический счет в Сбербанке

- Куда лучше инвестировать?

- Преимущества и недостатки

- Что это такое

- Выбор размера слитка

- Что такое обезличенный металлический счет

- Условия инвестирования

Что такое «Металлические счета»?

На сегодняшний момент вопрос инвестирования денег не теряет своей актуальности. Финансовая грамотность граждан растет, и как следствие люди стали задумываться о завтрашнем дне. Причем речь идет не только о том, как отложить какую-нибудь сумму денег на «черный день», но и о том, как обеспечить пассивный доход. Более опытное поколение хранят деньги дома, либо открывают депозиты в банках. А среди молодого населения страны, в последнее время все больше набирают популярность инвестиции в драгоценные металлы.

Банковские учреждения не остаются в стороне, и следуют современным тенденциям. Среди множества продуктов все чаще встречаются «Металлические счета». Клиентам предлагается не только приобрести слитки, но и открыть ОМС — обезличенный металлический счет.

Металлические счета – это своеобразная альтернатива всем знакомым депозитным продуктам. Отличие заключается в том, что клиент размещает в банке не денежные массы, а драгоценные металлы. Однако не стоит путать МС и ОМС.

Металлическим Счетом могут воспользоваться те, кто передает драгоценные металлы на хранение банку. Соответственно, при передаче ценностей составляется опись. В документе в обязательном порядке указывается масса, номер, проба, и производитель слитков. После проставления печати и подписей, банковское учреждение несет ответственность за сохранность принятых металлов.

Использовать ценности по своему усмотрению, банковское учреждение не имеет право. После того, как истечет срок действия договора, подписанный с клиентом, банк обязан вернуть последнему все его ценности согласно описи, без изменения количественных и качественных признаков. Такая услуга банка стоит определенной платы, которая оговаривается заранее.

Суть Обезличенного Металлического Счета заключается в том, что клиент открывает счет, на котором вместо валюты, хранятся драгоценные металлы в обезличенном виде. Например, золото, серебро, платина и т.д.

На таких счетах, так же как и на стандартных, осуществляется учет движения средств, в нашем случае ценностей. Учет ведется в граммах без индивидуальных признаков. То есть, нет номера и количества слитков, не проставляется проба и прочее.

Другими словами, вкладчик не становится владельцем настоящего слитка золота. Он просто покупает «виртуальный» металл по курсу, установленному банком на момент совершения сделки. Клиент вносит наличные деньги на счет, а на нем отражается купленная ценность в граммах.

Что касается курса покупки и продажи ценных металлов, то банковское учреждение не может указывать цифры по своему желанию. Курс формируется исходя из данных о реальных сделках на товарной бирже, и учетной ставки ЦБ РФ.

Обезличенные металлические счета бывают следующих видов:

Текущий. На такой вид счета проценты за пролежавший срок не начисляются. Он создан с целью хранения ценностей. Конечно, если купленный металл, за то время, что хранится в банке, вырастит в цене, то клиент получит соответственный доход. Свои сбережения с такого счета можно забрать в любой момент.

Депозитные. На такой счет начисляются проценты в зависимости от условий банка

В основном вознаграждение производится в конце срока действия договора, при этом во внимание принимается остаток на счете. Воспользоваться средствами со счета можно только после окончания срока действия соглашения

Если же клиент заберет «запасы» раньше, то он останется без вознаграждения.

Не стоит забывать, что чем больше сумма инвестиций и срок хранения, тем сумма полученных процентов будет больше.

Плюсы и минусы открытия металлического счета в Сбербанке

Подводя итоги, следует казать, что владелец ОМС имеет ряд неоспоримых преимуществ:

- Деньги хранятся в своей «реальной стоимости», гораздо менее подверженные результатам инфляции.

- В случае роста рыночных цен на драгметалл, вкладчик получает реальную прибыль, при том, что банк не требует выплат комиссии при снятии средств.

- Обезличенные счета с драгметаллами гораздо ликвиднее реальных слитков. При поступлении в банк последних от физического или юридического лица, следует длительный процесс проверки у специалистов на соответствие стандартам РФ. Банк всегда имеет право отказать клиенту, в то время, как обезличенные средства быстро конвертируются в наличность и банки всегда выкупают такие средства.

- ОМС не облагается налогами на доход от физического лица (если открыт на срок до 3 лет) и не подлежит уплате НДС.

- Риск за сохранность драгметаллов целиком лежит на том банке, в котором вклад был открыт.

Вместе с этим, открытие обезличенного металлического счета сопряжено с определенным риском. В первую очередь, это отсутствие страховки на обезличенные банковские вклады. Если банк обанкротиться, вы вряд-ли увидите свои деньги. Также каждый банк на свое усмотрение выставляет разницу между фактическим курсом ЦБ на драгметалл и стоимостью купли/продажи. Невнимательный вкладчик может случайно потерять на этом немало средств.

Стоит ли вкладывать в золото

В стабильные времена (2018-2019г.) цены золото по причине слабого спроса находились в районе 1200$ за троицкую унцию.

Сейчас цена на этот металл стремится к историческим максимумам 1900$ за унцию из-за кризиса, вызванного пандемией коронавируса. В связи с этим многие инвесторы задаются непростым вопросом: стоит ли вкладывать в золото сейчас.

Для этого давайте сначала разберем, что влияет на стоимость золота.

Что влияет на стоимость золота

Политические проблемы.

Сюда отнесем решение сложных политических проблем, будь то сложную обстановку на ближнем востоке, или технический дефолт в США. Например, в августе 2011 года на фоне разногласий в правительстве США и отсутствия выхода по проблеме технического дефолта, золото быстро выросло в цене до 1910$ за унцию. Сюда же, можно отнести любые громкие заголовки ведущих СМИ, которые напрямую могут влиять на котировки золота.

Общее здоровье мировой экономики.

При надвигающемся кризисе и ухудшении общих показателей большинства стран, стоит задуматься о приобретении золота, как защитного актива. Вам необязательно отслеживать каждый из показателей фундаментального анализа (ВВП, уровень безработицы, промышленное производство и т.д). Начало нестабильных времен, например как сейчас, вы легко сможете почувствовать на себе. СМИ также будут сообщать негативные новости из разных отраслей экономики развитых стран. Это верный признак, что золото готовится к росту.

Инвесторы и доллары.

Базовая валюта, в которой торгуется золото – это доллар США. Если золото растет, то стоимость доллара падает, а если растет доллар, то стоимость золота идет вниз. С одной стороны, золото – это металл в физическом выражении, а доллары просто бумажные деньги. Этот фактор, не является ключевым в определении тенденции цен на золото, но исключать его не стоит.

Скрытые политические конфликты.

Такие новости вы не услышите из СМИ. Конфликты интересов правящих «верхушек» легко могут изменить курс золота в любую сторону. Такие предпосылки достаточно сложно спрогнозировать, но их давление на курс может быть существенным.

Таким образом, ответ на вопрос стоит ли инвестировать в золото сейчас кроется в целях инвестора и свойствах золота, как защитного актива. С усилением негативных факторов, влияющих на мировую экономику все больше инвесторов будет стремиться к “золотому укрытию”, что увеличивает спрос и толкает цены на золото вверх. Таким образом, если вашей основной задачей является сохранение капитала, то приобретение золота это инвестиции в будущее актуально всегда, т.к. этот металл остается популярным инструментом для диверсификации инвестиционного портфеля.

Другое дело – когда и по какой цене совершать покупку.Чтобы максимально выгодно совершить покупку на долгий срок рекомендуется прибегнуть к данным технического анализа графика на дневном графике и дождаться коррекции до уровней 1600-1700$.

Прогноз цен на золото 2020-2021

Некоторые аналитические агентства прогнозируют, что золото может вырасти в цене до 2000$ к середине 2021 года, а Bank of America и прогнозирует рост до 3000$ к 2022 году.

С точки зрения получения прибыли в краткосрочной и среднесрочной перспективе инвестиции в золото актуально осуществлять через:

- инвестирование в акции золотодобывающих компаний. С учетом роста цен на золото по итогам года можно получить хорошие дивиденды,

- торговля валютными парами с золотом на рынке форекс, позволяющая заработать кроме роста и на падении цен на золото,

- операции с ETF, ориентированные на золото.

Давайте подробно разберем, как инвестировать в золото физическому лицу в России.

Золотой вклад Сбербанка для физических лиц

Не будем выяснять причины, по которым вам захотелось сделать накопления именно в золоте — это достойный выбор, который в сочетании с другими вариантами распределения финансов может замечательно дополнить ваш инвестиционный портфель.

Вложить деньги в золото можно несколькими способами, узнаем какие варианты предлагаются в Сбербанке.

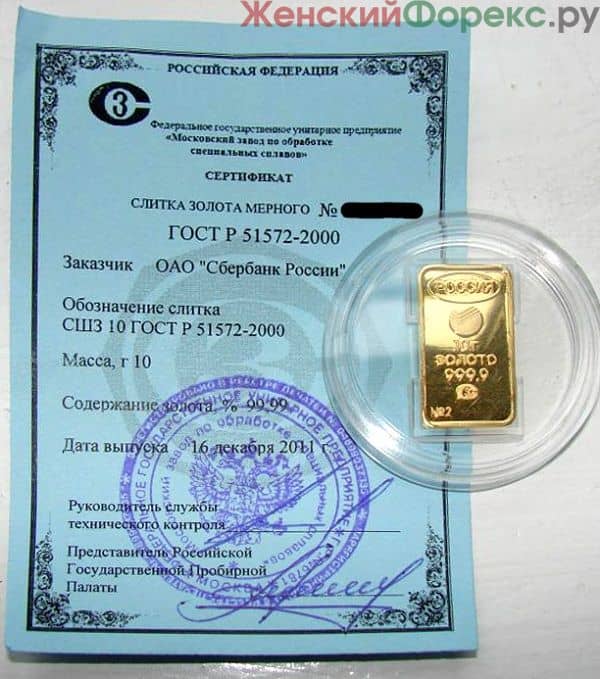

Золотые слитки

Самый простой и очевидный способ – просто купить золотой слиток. Но у этого способа есть несколько ощутимых недостатков.

Во-первых, его необходимо хранить в специальных условиях, поскольку малейшая царапина снижает продажную цену изделия, – а это дополнительные расходы как минимум на сейфовую ячейку в Сбербанке.

Во-вторых, при продаже слитка необходимо уплатить налог на добавленную стоимость – 18% от дохода.

В-третьих, цена продажи и покупки Сбербанком слитков золота вас сильно расстроит. Посмотрим на таблицу «Цены покупки и продажи мерных слитков из драгоценных металлов» для золота, за сентябрь 2018 года:

Если вы купили золото, а через пару дней решите его продать банку — вы потеряете до 30% вложений. Не самый привлекательный вариант, но в долгосрочной перспективе — возможно получить прибыль.

Золотые монеты

Сделать выгодный золотой вклад в монетах — решение, которое потребует вашего времени. Золотых монет в Сбербанке очень много, какие из них выбрать?

Одно дело, когда вы хотите просто подарить кому-то и драгоценный подарок и, фактически, предмет искусства. А другое дело, если вы решили рассмотреть монеты с точки зрения инвестиций.

Но не стоит отбрасывать такой вариант вклада — изучите специфику вопроса и возможные выгоды, они есть, но получиться может не у всех. Этот вариант подходит так же, только для долгосрочных вложений.

Золотой вклад ОМС

Поэтому для клиентов банка — проще открыть Обезличенный Металлический Счет (ОМС). Это – тот самый золотой вклад Сбербанка. Основная его единица измерения – грамм вещества.

Фактически, ОМС – это запись о том, что у вкладчика хранится определенное количество золота.

Само же золото вам не передается, но обеспечивается резервами банка. При желании можно заказать доставку непосредственно слитка – но придется доплатить разницу в стоимости.

Открыть вклады в драгоценных металлах в Сбербанке можно любому совершеннолетнему клиенту на себя или же на своего ребенка. На вклад можно оформить доверенность или же составить завещательное распоряжение.

Помимо золота, для открытия доступны вклады в следующих металлах:

- в серебре – минимальная сумма к покупке 1 грамм;

- в платине и палладии – шаг покупки 0,1 грамм.

Банк самостоятельно устанавливает курс покупки и продажи металла, в целом он коррелирует с ценами на сырье на международных товарных биржах.

Посмотреть актуальный курс золота на сегодня по металлическим вкладам в Сбербанке можно в онлайн-кабинете на сайте банка или в мобильном приложении. Там же находится информация о стоимости основных валют – доллара и евро.

Курс золота на сегодня — просмотр через Сбербанк Онлайн

Цена золота в мобильном приложении

Выгоден ли металлический счет в Сбербанке

Стоит ли открывать ОМС в Сбербанке? Однозначно ответить на этот вопрос нельзя, каждый клиент должен принять решение самостоятельно

Советуем обратить внимание на несколько важных моментов

Обезличенные металлические вклады не входят в программу страхования. Если у «крепкого» финансового учреждения отберут лицензию, то вернуть свои деньги обратно вряд ли получится. Регулятор в последние годы сильно ужесточил правила, и под немилость попадают многие банки. Нужно доверять свои средства или золотые слитки надежному партнеру, в этом аспекте лидирует СБ РФ.

Если ОМС приносит прибыль, то владелец счета должен уплатить 13% налога. Некоторые банки берут на себя все бюрократические процедуры и сами погашают налоговые обязательства клиентов. К сожалению, Сбербанк таким преимуществом не отличается. НДФЛ нужно платить лично, как и заполнять декларацию. Физическое лицо освобождается от уплаты налогов если:

- Металлический счет был активен свыше 3 лет, и по истечении срока владелец решил зафиксировать прибыль.

- Общая стоимость проданных виртуальных слитков не превышает 250 тысяч рублей в год.

Плюсы и минусы помогут принять окончательное решение, а инвестор сделает вывод: стоит ли смотреть в сторону обычных вкладов или попробовать свои силы в заработках на драгметаллах.

- Низкий порог входа — можно начать с 1 грамма золота.

- Управление счетом онлайн.

- Надежное долгосрочное вложение средств, которые нельзя украсть.

- Отсутствие скрытых комиссий.

- Банк забирает часть дохода в виде спрэда.

- Налог с прибыли.

- Доходы зависят от колебаний котировок и курса валют.

- Отсутствие страхования.

ОМС в Сбербанке — неоднозначный способ инвестирования личных средств. С одной стороны, не нужно платить 18% НДС за приобретение реальных золотых слитков и хранить их дома. С другой, у банка довольно большой спрэд, и не все металлы отличаются хорошей доходностью. К тому же заработок зависит не только от котировок драгметаллов, но и от курса доллара. Можно рассматривать обезличенные счета в качестве дополнительного источника инвестиций.

Опубликовано:

Добавить комментарий

Вам понравится

Куда лучше инвестировать?

В отличие от банковского вклада, ОМС не гарантирует получения дохода в фиксированном значении. Обычно вкладчик подписывает с банком договор, в котором указана передаваемая сумма и процент, начисляемый за каждый год (или месяц) хранения.

По вложениям средств на ОМС такого параметра, как фиксированный процент, не предусмотрено. Все зависит от выбора:

- времени покупки и курсовой стоимости на данный момент;

- срока хранения (вероятность получения прибыли увеличивается вместе со сроком размещения средств на ОМС);

- разновидности драгметалла (у каждого актива своя динамика роста стоимости).

Чтобы понять, какой вид актива выбрать, следует изучить тенденции на рынке, просмотреть динамику котировок каждого из металлов. Сегодня может оказаться наиболее перспективным покупка серебра, а через некоторое время окажется более выгодным золото или палладий.

Преимущества и недостатки

Инвестиции в золото считаются классическим способом хранения и приумножения капиталовложений. Они имеют как определённые преимущества, так и недостатки:

| Преимущества | Недостатки |

| Разнообразие набора инструментов. Не обязательно приобретать реальный металл, можно приобрести металлический счёт и пр. Кроме того, имеется доступ к альтернативным инструментам (к примеру, акциям золотодобывающих предприятий), также существенно зависящим от стоимости золота | Долгосрочная перспектива получения прибыли. Главным минусом, останавливающим инвесторов, является вероятность падения стоимости актива в короткой и средней перспективе |

| Не обязательно вкладывать большие деньги. Металлический счёт и несколько других инструментов позволяют инвестировать при наличии свободных 1 000 – 10 000 р. | Сложность получения дохода по некоторым инструментам. По металлическому счёту (из-за высокого спреда) приходится длительное время ждать роста стоимости, достаточной для получения прибыли. Такая же ситуация и по некоторым другим видам вложений |

| Высокая степень надёжности. Безусловно, это является главным плюсом этого драгоценного металла. Золото отличается стабильностью в условиях экономического кризиса, падения фондового рынка и других чрезвычайных ситуациях | |

| Реальность актива. Золото отличается от криптовалюты и многих других финансовых инструментов осязаемостью. Металл широко применяется в производстве украшений, в производственных циклах и т. п. | Актив не пригоден для спекулятивных инвестиций. По причине высокого спреда инвестор легко может остаться без прибыли |

| Доступ к инвестированию даже для начинающих вкладчиков. Для многих видов инвестиций в золото (к примеру, ПИФов или ОМС) не требуется специальной подготовки. Это актуально для вкладчиков, которые не имеют возможности получить соответствующие знания или постоянно управлять активами |

Что это такое

Обезличенный металлический счет — ваш счет в банке, на котором в граммах отражается количество принадлежащего вам драгоценного металла (золота, серебра, платины или палладия). Причем выбранный вами драгметалл не имеет индивидуальных характеристик — таких как проба, серийный номер, производитель и др. Обезличенный металлический счет можно открыть до востребования или срочный.

У счета до востребования срок действия ничем не ограничен. Вы можете закрыть счет в любой момент. Например, когда цена, по которой банк покупает металл, стала вам интересной. Не купить у вас металл банк не может. Именно это и позволяет вам зарабатывать, играя на котировках. Подходит для спекулятивной стратегии инвестирования.

Некоторые банки по счетам до востребования устанавливают минимальную сумму, которая должна оставаться на счете. Они могут на этот лимит начислять какой-то процент.

Срочный (или депозитный) счет открывается на определенный период времени и с условием начисления процентной ставки. Размер ставки и срок прописываются в договоре. Доход от процента может начисляться ежемесячно, или в конце срока.

Разброс годовых ставок в зависимости от банка и срока вклада в среднем: на золото 1,5-2,5%; на серебро 0,8-2,5%; на платину 1,0-3,0%; на палладий 0,5-2,5%.

В случае, если срок депозитного ОМС истек, а вы не закрыли его, то он либо автоматически пролонгируется на тех же условиях, либо превращается в счет до востребования без начисления уже процентной ставки. Узнать это вы можете в банке.

Имея срочный металлический счет, вы зарабатываете на годовой ставке. А если на момент закрытия ОМС цена, по которой банк покупает металл, стала выше вашей закупочной цены, то и на росте рынка. Считается долгосрочным инвестиционным инструментом.

Но далеко не все банки открывают срочные металлические счета. Многие работают только с ОМС до востребования.

Как правило, ОМС можно пополнять. Некоторые банки в качестве пополнения принимают только наличные (например, Альфа-Банк). Некоторые наряду с налом берут и слитки (например, Банк Союз).

Если вы планируете пополнять свой счет, заранее уточните про пополняемый минимум.

Когда вы читаете информацию по обезличенному металлическому счету и в ней не уточняется про какой именно вид счета идет речь, то подразумевается ОМС до востребования. Его еще могут назвать текущий или обычный счет.

Открыть обезличенный металлический счет в банке может и физлицо, и юрлицо. Правда не все банки работают в этом плане с «юриками».

Выбор размера слитка

Как упоминалось ранее, в ассортименте рассматриваемой кредитной организации присутствуют золотые слитки весом от одного грамма. Если вы планируете вложить имеющиеся накопления в этот драгоценный металл, то перед совершением покупки следует в обязательном порядке ознакомиться с доступным ассортиментом для того, чтобы определить, слитки какого именно размера будут для вас лучшим выбором. Все золотые слитки, присутствующие в ассортименте рассматриваемой кредитной организации, произведены на территории РФ в полном соответствии с актуальными требованиям и стандартами.

Важно упомянуть, что реализация мерных золотых слитков является одной из самых востребованный услуг от рассматриваемой кредитной организации. Воспользовавшись этой услугой, вы можете стать обладателем золотого слитка весом от одного грамма до одного килограмма

Независимо от того, каким именно весом будет обладать выбранный вами слиток, для вычисления его стоимости будет применяться цена за один грамм на момент покупки. Практика свидетельствует о том, что стоимость грамма золота в слитках обычно выше, чем цена вечного металла при открытии обезличенного металлического счета.

Также необходимо помнить, что согласно актуальной ценовой политике описываемой кредитной организации, чем меньше вес слитка, тем более высокой будет стоимость одного грамма. При этом не нужно стремиться приобретать самые большие слитки в целях экономии. Это вызвано тем, что обладатели слишком крупных слитков испытывают определенные трудности при попытке их реализации. Большинство отечественных кредитных организации неохотно выкупают крупные слитки, так как они не пользуются особой популярностью среди наших соотечественников. В первую очередь крупные слитки являются слишком тяжелыми и стоят довольно дорого. Именно из-за высокой цены крупные слитки не приобретаются большинством наших соотечественников.

При выборе подходящего размера слитка рекомендуется придерживаться правила золотой середины. Ориентируясь на это правило, вы сможете выбрать слиток с оптимальным соотношением веса и стоимости.

Также перед тем, как приступить к совершению покупки, вам необходимо изучить информацию о филиале рассматриваемой кредитной организации, чьими услугами вы планируете воспользоваться. Это необходимо потому, что даже в крупных городах нашего государства далеко не все филиалы описываемой кредитной организации осуществляют операции с золотыми слитками. Таким образом, вам необходимо удостовериться в том, что выбранный вами филиал осуществляет такие операции.

Далее вам необходимо посетить филиал кредитной организации и обратиться к одному из сотрудников для совершения покупки золотых слитков. Как упоминалось ранее, помимо денег вам потребуется паспорт. При совершении покупки вам обязательно должны выдать сертификат на каждый слиток. Этот сертификат необходимо также бережно хранить, как и сам слиток. Это вызвано тем, что при потере сертификата вам довольно трудно будет продать слиток кредитной организации даже в том случае, если у сотрудников кредитной организации не вызовет никаких сомнений его подлинность.

При необходимости вы можете оставить приобретенный слиток на хранение в кредитной организации. Вы должны быть готовы к тому, что за хранение золотых слитков кредитная организация взымает определенную плату. Эксперты утверждают, что более выгодным методом капиталовложений в вечный металл является не покупка слитков, а создание обезличенного металлического счета. Это вызвано тем, что стоимость золота в этом случае будет значительно ниже, а также вам не придется тратиться на обеспечение хранения приобретенных слитков.

Кроме того, при открытии подобного счета вам не придется оплачивать НДС, что делает подобные капиталовложения еще более выгодными. Несмотря на это, многие наши соотечественники предпочитают приобретать физическое золото, так как считают подобное капиталовложение более надежным.

Что такое обезличенный металлический счет

Если слиток — это «живое», реальное золото, то ОМС можно назвать «виртуальным». Это открытый банковский счёт, но не в валюте, а в металле. Единица измерения — граммы (проценты тоже начисляются в граммах).

Обезличенным счет назван, поскольку при регистрации движения средств по нему указывается только масса прихода или списания без физических признаков (массы, производителя, пробы, серийных номеров и других). При проведении операций по обезличенному металлическому счету не нужна перевозка, не меняются и условия хранения слитков.

Недостатки металлических счетов

ОМС не входят в систему страхования вкладов. На фоне последних событий в России – это значительный недостаток данного вида вложений. В случае отзыва лицензии у банка владелец счета становится в общую очередь кредиторов банка и ждет продажи его активов.

Котировки на покупку-продажу металла банки устанавливают самостоятельно. При этом спрэд (разница в цене между покупкой и продажей драгоценного металла) составляет 3-5 процентов. Но в случае непредвиденных обстоятельств, например, резкого увеличения или падения спроса, спрэд может значительно увеличиться, ведь никаких ограничений нет, а решение принимает банк.

ОМС не делает инвестора фактическим владельцем золота. Некоторые банки предусматривают возможность физического снятия металла со счета, однако при этом владелец оплачивает НДС в размере 18% от суммы и комиссию банка, которая никем не регламентируется и устанавливается финансовым заведением самостоятельно. Это значит, что в ситуации, которая может спровоцировать массовый вывод физического металла со счета, банк имеет право установить комиссию в размере даже 50% стоимости слитка.

В последнее время прослеживается тенденция превышения количества бумажного золота над физическим. Это теоретически может привести к тому, что владельцы физического золота не захотят его продавать по поставочным фьючерсам и рынки бумажных контрактов остановятся. В результате владельцы таких контрактов одновременно захотят их обналичить, а физического металла не хватит на покрытие обязательств. К тому же банки смогут устанавливать произвольные спрэды и комиссии за вывод металла в физическую форму. Поэтому, несмотря на преимущества ОМС, не следует забывать и о возможных инвестиционных рисках.

После открытия ОМС стоимость инвестиций сразу снижается на величину спрэда и, чтобы выйти хотя бы на нулевой показатель при продаже металла, надо дождаться пока его стоимость повысится на величину спрэда. Исходя из этого, рекомендуется открывать ОМСна долгосрочную перспективу.

https://youtube.com/watch?v=ZnSGVz9G3eM

Проценты по срочным ОМС, а также доход, полученный от изменений котировок металлов, облагаются подоходным налогом в размере 13%. В первом случае его удерживает банк, а во втором – ответственность ложится на владельца счета.

Преимущества ОМС

Преимущества ОМС перед физической покупкой металла в том, что при проведении операций с обезличенным счетом не оплачивается НДС в размере 18% стоимости металла. При этом его цена максимально приближена к уровню мирового рынка, потому что в стоимость не входят изготовление, транспортировка и страхование слитков. Кроме этого инвестору не надо арендовать ячейку для хранения слитков.

Бесспорное преимущество ОМС – в бесплатном открытии и ведении счета. Многие банки не ограничивают и минимальный размер первоначального и дополнительных взносов. А продажа метала с обезличенного счета проводится в день обращения. Некоторые банки допускают снятие метала в виде слитков, но в таком случае придется заплатить НДС (18%) и комиссию банка. Иногда предусматривается безналичный перевод металла с одного ОМС на другой, открытый в том же банке.

Условия инвестирования

Возможность вложения в ОМС сегодня представлена также в сторонних финансовых организациях. В сравнении с существующими альтернативами в Сбере для инвесторов предлагаются комфортные условия:

- покупка драгметаллов от 0,1 или 1,0 грамма;

- отсутствие ограничений по срокам хранения;

- нет лимитов по суммам вложений;

- удаленное открытие и управление счетом.

Открыть металлический счет доступен как для юридических, также для физических лиц. Направить заявку на покупку могут в том числе несовершеннолетние частные клиенты с письменного разрешения родителей и опекунов. С 18 лет дополнительных требований не устанавливается. Необходимо лишь предоставить Сбербанку паспорт или иное удостоверение личности.