Карта вездеход

Содержание:

- Как пополнять карту «ВездеДоход»?

- Что представляет собой программа

- Программа кэшбэка: возврат денег за покупки

- Бонусы и скидки

- Установленные тарифы по карте Вездедоход

- Кредитки

- Как оформить онлайн заявку

- Пример расчета пользования

- Беспроцентный период

- Как оформить карту Вездедоход

- Плюсы и минусы кредитной банковской карты Вездедоход

- Как получить карту Вездедоход Почта Банка

- Особенности и преимущества

- Условия предоставления займов и кредитов

- Погашение и снятие наличных

- Условия для получения карты Почта Банка

- Карта «Вездедоход» от Почта Банка

- Аналоги в других банках

- Дебетовая карта Вездедоход

- Особенности и преимущества

- Начисление кэшбэка

- Условия по кредитной карте

Как пополнять карту «ВездеДоход»?

Для пополнения карточки держателям предложено несколько простых и выгодных способов (в т.ч. через партнеров):

- терминалы самообслуживания Почта Банка и ВТБ – моментальное зачисление без комиссии;

- личный кабинет – пополнить можно с любых счетов, плата не взимается при сумме операции свыше 3 000 руб.;

- на сайте банка – авторизация не требуется, но придется уплатить комиссию от 1,9% до 2,5% от суммы;

- платежные терминалы в офисах «Почты России» (не во всех отделения) – деньги идут до 7 дней, плата не взимается;

- перевод через платежные системы (в салонах связи) – минимальный размер комиссии составляет 1% от суммы.

Что представляет собой программа

Мультибонус — программа лояльности, с помощью которой пользователи Почта Банка получают вознаграждения за оплаченные картой покупки. Опция реализована по стандартной схеме, успешно применяемой различными банками: в случае расплаты картой на счет возвращается cashback в размере, определенном условиями соглашения. Накопленные бонусы можно расходовать на приобретение разных лотов, оплату сервисов и услуг. Расчет осуществляется согласно условному курсу: один рубль равен одному бонусному баллу.

Главной целью этой программы является повышение лояльности и мотивация клиентов банка. Для того, чтобы получить актуальную информацию о количестве бонусов, следует зайти на web-сайт multibonus.ru (регистрироваться на портале нужно по номеру телефона) или воспользоваться мобильным приложением «Мультибонус» (доступно для скачивания в AppStore и Play.Market). Накопленными бонусными баллами можно распорядиться следующим образом:

- приобрести авиа или железнодорожные билеты;

- арендовать транспортное средство;

- забронировать гостиницу;

- обменять на билеты в один из сетевых кинотеатров;

- приобрести товары из специальных online-каталогов (более 15 тысяч позиций).

Не обязательно расплачиваться бонусами за товары и услуги. Клиенты имеют право переводить баллы в рубли посредством вывода на «сберегательные счета». Присоединиться к программе может любой держатель карты «МИР» или «Вездеход». Для владельцев нескольких карт «Почта Банка» бонусный счет будет общим, однако начисление cashback варьируется в зависимости от кредитки:

- Владельцы кредитных карточек «Вездеход» получают кэшбек в размере 6% за покупки из online-каталога и 2% за оплату других покупок.

- Держатели дебет-карт «Вездеход» получают 3% кэшбека за покупки в категориях «Кафе и рестораны» и «Одежда и обувь» и 1% за все остальные покупки.

- Держатель сберегательного счета «МИР» (в том числе и пенсионного) обладает условиями, идентичными для держателей кредитных карточек «Вездеход».

Программа кэшбэка: возврат денег за покупки

При оплате покупок картой на балловый счет возвращается до 5% потраченной суммы. Величина кэшбэка зависит от выбранной категории.

Условия начисления кэшбэка.

Начисления

Вознаграждения поступают на бонусный счет 10-го числа каждого месяца. Схема начисления представлена в таблице:

| Вид поощрения | Расход до 30 тыс. руб. в месяц | Оплата покупок на 30 тыс. руб. и более | Категория |

| Повышенное | 3% | 5% | Аптеки |

| Заведения общественного питания | |||

| Магазины одежды и обуви | |||

| Базовое | 1% | 2% | Аренда автомобилей |

| Покупка авиабилетов | |||

| Автоуслуги |

За иные покупки на счет поступает 1% от потраченной суммы.

Использование

Накопленные баллы сразу переводятся в рубли по курсу 1 руб. за 1 балл. Полученные средства можно направить на оплату кредита или новых покупок. Ограничений в распоряжении деньгами нет. Партнеры бонусной системы присутствуют как в России, так и за ее пределами. Баллами можно оплачивать до 15% стоимости товара или услуги.

Ограничения

Сумма начисляемых в месяц баллов не превышает 5000. Ограничений по сроку использования нет, т. к. бонусы сразу переводятся в рубли. Вознаграждение не начисляется при денежных переводах, приобретении финансовых и страховых услуг, фишек в игорных заведениях, лотерейных билетов.

Бонусы и скидки

Кэшбэк по карте Почта Банка – вот что приносит прибыль владельцам, и что выделяет данный продукт из линейки. Бонусы клиент получает за каждую оплату картой вне зависимости от вида траты. Отличается только процент:

- 3% за траты в кафе и ресторанах, в бутиках и магазинах обуви, аптеках.

- 1% за прочие виды покупок (на бензин, на онлайн-шопинг, в супермаркетах).

Но если аптека или магазин одежды – часто посещаемые вами заведения, и на все покупки в месяц вы тратите свыше 30 тысяч рублей, то cash back в перечисленных выше категориях поднимется до 5%, а на все прочие покупки – до 2%. В месяц Почта Банк позволяет вернуть в рамках бонусной системы до 5000 рублей.

Регулярно партнерами банка проводится та или иная акция для привлечения клиентов. Просматривайте раздел акционных предложений на официальном сайте банка, чтобы получить повышенный кэшбэк до 10%, выиграть билеты на футбол или приобрести ювелирные изделия со скидкой.

Советуем обратить внимание на лучшие кредитные карты 2021 года.

Тинькофф Platinum

Стоимость 590 руб./год

| Ставка | от 12% |

| Макс. лимит | до 300 000 р. |

| Срок выпуска | от 1 до 7 дней |

| Льготный период | до 55 дней |

Совкомбанк Халва

Срок рассрочки до 18 мес.

| Ставка | 0% |

| Макс. лимит | до 350 000 р. |

| Срок выпуска | 1-2 дня |

| Льготный период | до 36 мес. |

Тинькофф All Airlines

В подарок страховка для путешествий и багажа

| Ставка | от 15% |

| Макс. лимит | до 700 000 р. |

| Срок выпуска | 1-2 дня |

| Льготный период | 55 дней |

Восточный Экспресс

Бесплатная доставка карты

| Ставка | от 11,5% |

| Макс. лимит | до 400 000 р. |

| Срок выпуска | 1-5 дней |

| Льготный период | 56 дней |

Альфа-Банк 100 дней без %

Стоимость годового обслуживания 1490 р.

| Ставка | от 11,99% |

| Макс. лимит | до 500 000 р. |

| Срок выпуска | до 7 дней |

| Льготный период | 100 дней |

Совесть от Киви банка

Бесплатное годовое обслуживание

| Ставка | 0% |

| Макс. лимит | до 300 000 р. |

| Срок выпуска | до 10 минут |

| Льготный период | 12 месяцев |

Быстрокарта

Бесплатная доставка на дом

| Ставка | 1,5% в день |

| Макс. лимит | до 30 000 р. |

| Срок выпуска | 15 минут |

| Льготный период | Первый займ |

УБРиР 120 дней без %

Бесплатный выпуск карты

| Ставка | до 27,5% |

| Макс. лимит | до 300 000 р. |

| Срок выпуска | 1-5 дней |

| Льготный период | 120 дней |

Альфа банк CashBack

Бесплатный выпуск карты

| Ставка | от 25,99% |

| Макс. лимит | до 300 000 р. |

| Срок выпуска | 1-5 дней |

| Льготный период | 60 дней |

Альфа-Банк Перекресток

До 3 баллов за каждые 10 руб.

| Ставка | от 23.99% |

| Макс. лимит | до 700 000 р. |

| Срок выпуска | 1-2 дня |

| Льготный период | 60 дней |

Русский Стандарт Платинум

Обслуживание 499 рублей в год

| Ставка | от 21,9% |

| Макс. лимит | до 300 000 р. |

| Срок выпуска | до 3 дней |

| Льготный период | 55 дней |

HomeCredit Свобода

Более 60000 магазинов-партнеров

| Ставка | 0% |

| Макс. лимит | до 300 000 р. |

| Срок выпуска | 5 минут |

| Льготный период | до 51 дня |

Росбанк МожноВСЁ

От 1 до 5 Travel баллов за каждые 100 рублей

| Ставка | от 26.9% |

| Макс. лимит | 1 000 000 р. |

| Срок выпуска | до 5 дней |

| Льготный период | 62 дня |

Kviku

Бесплатное обслуживание

| Ставка | от 21.9% |

| Макс. лимит | до 100 000 р. |

| Срок выпуска | 30 секунд |

| Льготный период | 50 дней |

1

2

3

4

5

6

7

Установленные тарифы по карте Вездедоход

Основное преимущество карты Вездедоход Почта Банк, как и многих подобных банковских продуктов — грейс-период в 2 месяца. В течение этого времени вы можете делать покупки в торговой сети и если успеете вернуть средства на карту по окончании льготного периода, то процентов платить не придется. Например, если совершаете покупки в первом месяце, то до конца второго нужно вернуть все на карту.

Если вы не успели вернуть средства, то придется заплатить проценты в размере 17,9 годовых от задолженности. Для того чтобы использовать карту с максимальной выгодой, нужно знать все нюансы тарифа:

- Комиссия за оформление — не взимается.

- Плата за обслуживание — в первый год бесплатно, во второй и последующий 1200 рублей/год.

- За снятие собственных средств — не взимается.

- За снятие заемных средств — 4,9% + 390 рублей.

- Процентная ставка по операциям снятия наличных, переводов и других, кроме операций, совершенных в торговых сетях — 39,9%.

- Плата за выпуск дополнительной карты — 450 рублей.

- Перевыпуск пластика по инициативе клиента — 600 рублей.

- Выпуск карты с индивидуальным дизайном — 1300 рублей.

- Услуга «Меняю дату платежа»— 300 рублей.

- Услугу «Автопогашение» — 29 рублей.

- Перевод денег на свои счета в Почта Банке — бесплатно.

- Перевод собственных денег в бюджетные организации на уплату налогов — не взимается.

- Перевод собственных средств в бюджеты всех уровней в других случаях — 0,7% от суммы перевода.

- Перевод кредитных средств — 4,9% + 390 рублей.

- Смена Пин-кода — бесплатно.

- Комиссия СМС информирования об остатке на счете, сумме минимального платежа в первые 2 месяца бесплатно, затем — 29 рублей.

- Комиссия за пропуск платежа в первый раз — 300 рублей, за второй и последующий разы — 500.

Оформить карту можно в отделении банка

Кредитки

Для компании на данном этапе важно завоевать доверие своих клиентов. И постепенно расширять количество пользователей банка

Целевой аудиторией организация выбирает категорию пенсионеров, которые часто пользуются услугами почты.

Статья в тему: условия получения кредита для пенсионеров в Почта Банке

Почта Банк имеет не самый широкий спектр предложений по кредитным карточкам, но каждый отдельный продукт тщательно продуман и имеет свои плюсы. Таких видов карт три, но предложения весьма конкурентны и могут заинтересовать многих любителей пластиковых кредиток.

- «Элемент 120».

- «Почтовый экспресс».

- «Зеленый мир».

Итак, что собой представляет кредитная карта Почта Банка, условия использования, кредитные лимиты, в общем все о кредитках этого банка.

«Элемент 120»

Почта Банк кредитные карты предлагает разного характера, для различных потребностей клиентов. Но карточка «Элемент 120» – это основное предложение, на которое сделаны все ставки. Поэтому эта кредитка должна заинтересовать наибольшее количество людей.

Кредитный лимит по карте не превышает 500 000 рублей. А процентная ставка – 27,9% на наличные и на безналичные расчеты, при условии, что клиент не успел вернуть сумму задолженности в льготный период.

В Почта Банке весьма большой льготный период по карточкам «Элемент 120», он достигает 120 дней

Важно учитывать, что льготный период распространяется только на безналичные расчеты. Как это работает?

Ежемесячный же платеж будет составлять 5% от суммы задолженности и процентов согласно процентной ставке, если такие проценты актуальны. Комиссия за выдачу пластика составит 900 рублей, и ровно такая же сумма будет сниматься на ежегодной основе.

«Почтовый экспресс»

Эта неименная карта аналогична предложению Сбербанка по направлению Momentum. Основное преимущество данного пластика в том, что решение о выдаче кредитки принимается в течение 5 минут, т. е. пластик можно получить тут же при обращении.

Кредитные карты Почта Банка в линейке «Почтовый экспресс» делятся на три вида:

- 5 000 рублей;

- 10 000 рублей;

- 15 000 рублей.

Номиналу карточки соответствует кредитный лимит. От условий кредитного лимита зависит ежемесячный платеж, а также комиссия за выдачу карты:

- ежемесячный платеж – 500 рублей, комиссия – 300 рублей;

- ежемесячный платеж – 1 000 рублей, комиссия – 500 рублей;

- ежемесячный платеж – 1 500 рублей, комиссия – 600 рублей.

Помимо ежемесячных комиссий необходимо будет оплачивать и ежегодные, они равны сумме ежемесячного платежа по каждой карте.

По данной карте процентная ставка равна 0%, т. е. за пользование кредитным лимитом не будут начисляться проценты. Достаточно будет оплачивать ежемесячный платеж. А также стоит учитывать, что если по карте нет задолженности и в расчетном месяце не было операций по карте, то ежемесячный платеж начисляться не будет.

За снятие наличных берется единоразовая плата в размере 300 рублей, если операция совершена в любых коммерческих банках, кроме группы ВТБ 24 и Почта Банк. А максимальный кредитный лимит составляет 5 000 рублей на одну операцию, но не более 30 000 рублей в месяц.

«Зеленая карта»

В Почта Банке также имеется предложение и для тех, кто заботится об экологии. Продукт носит название «Зеленая карта». Основная идея данного вида кредита в том, что за каждую сумму общих транзакций по карте на 3 000 рублей за счет компании денежные средства направляются на посадку одного дерева. А клиент предоставляет отчет с координатами, где дерево посадили.

Это стало возможным из-за партнерских отношений Почта Банка и экологической команды «Маракуйя Глобал». Таким образом, компаниям удалось уже посадить более 1 000 000 деревьев. Кредитный лимит не превышает 500 000 рублей. А ежемесячный платеж строится из 5% от суммы задолженности плюс проценты за пользование кредитными средствами. При этом льготный период достигает 60 дней, который распространяется только на безналичный расчет. Процентная ставка по безналу – 19,9, за наличные – 29,9%. Также снимать наличку без комиссии можно в ВТБ 24 и Почта Банке, в остальных случаях единоразовая комиссия не менее 300 рублей, либо 3,9%. За выдачу и обслуживание пластика – 900 рублей ежегодно.

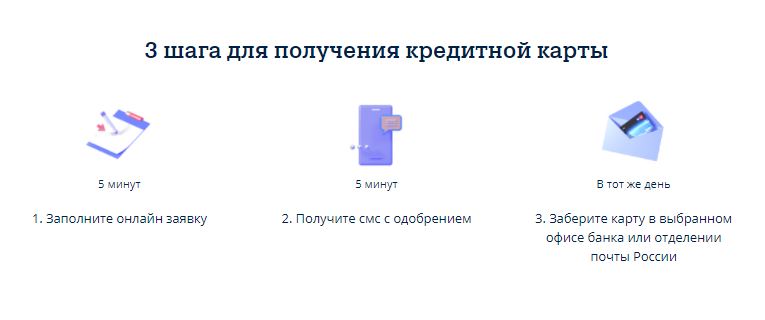

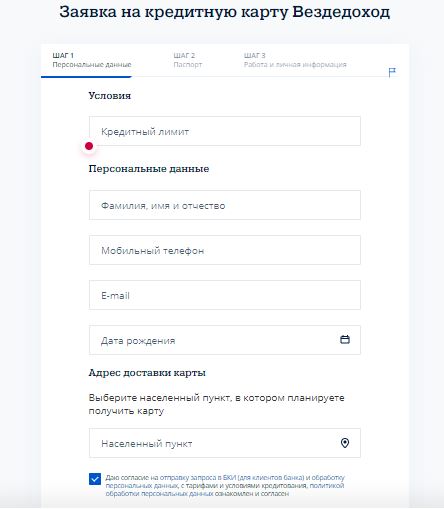

Как оформить онлайн заявку

Заполнить онлайн заявку можно на официальном сайте Почта банка. Решение приходит быстро в виде смс. Уже на следующий день можно забрать карту в выбранном офисе банка или отделении почты России. Что требуется указать в анкете:

- Желаемый лимит.

- ФИО и дату рождения.

- Мобильный номер.

- Город и адрес проживания.

- Адрес электронной почты.

Чтобы произошла отправка заявки, необходимо дать согласие на обработку личных данных и отправку информации в БКИ. Если человеку пришло положительное решение, но он сможет получить свой пластик в ближайшей почте по месту жительства. Также всегда можно обратиться в отделение и оформить карточку через сотрудника.

Подать заявку на оформление карты Вездедоход

Пример расчета пользования

После того, как человек оформит карточку, следует изучить ее правила пользования. Чтобы кредитка действительно была выгодной, потребуется самостоятельно научиться рассчитывать льготный период и вовремя вносить денежные средства. Начала грейса – это 1-я расходная операция. Расчетная дата — это дата активации пластика. Если впервые воспользовался кредиткой 10 марта, то до 10 июля потребуется внести все заимствованные деньги.

Также нельзя забывать о минимальном платеже, который вносится 1 раз в месяц, через 25 дней, после первых трат. Если 10 марта была совершена операция на 10000 рублей, то 5 апреля необходимо внести на счет минимум 300 рублей.

Беспроцентный период

Льготный период по карточке «ВездеДоход» длится до 120 дней. Все это время вы можете пользоваться заемными средствами без процентов, но только при условии, что деньги были потрачены на оплату услуг и товаров. Если держатель не успевает выплатить весь долг до конца беспроцентного периода, ему начинают насчитывать проценты.

Чтобы восстановить беспроцентный период, нужно полностью погасить задолженность (включая комиссии за выдачу наличных и прочие услуги) и подождать 1 день. Новый льготный период начнется после совершения любой покупки. Не меньшее значение имеет и своевременное внесение обязательного платежа. При его просрочке грейс-период также приостанавливает свое действие.

Льготный период не распространяются на снятие наличных. Кроме того, при совершении подобных операций значительно вырастает процентная ставка.

Как оформить карту Вездедоход

При подаче заявки на оформление кредитной карточки ВездеДоход клиенту предоставляется возможность выбрать способ ее получения. Ее можно забрать лично, уведомив банк об дате, когда будет удобнее прийти или отметив в заявке на оформление кредитки, что ее следует направить через Почту России.

- Перейти на сайт Почта Банка кликнуть на кнопку «Заполнить заявку».

- Заполнить форму – указать личные данные и другую требуемую информацию.

Чем подробнее и правдивее будет предоставленная информация, тем больше возрастают шансы на положительное решение от банка. После указания всех данных система финансового учреждения приступит к их анализу. Обычно это занимает не более 2-х минут. Если получено одобрение, то клиенту будет предложено выбрать дату и время, когда ему удобнее прийти для получения карты.

Заполненная заявка отправляется в банк. При одобрении заявки с заявителем связывается представитель финансовой организации, консультирует претендента по непонятным вопросам и назначает встречу.

При визите в клиентский центр, заявитель представляет пакет необходимых документов, подписывает договор по карте, и получает продукт на руки.

Пополнить карточный счет можно:

- онлайн со счета другой карточки Почта банка или сторонней банковской организации;

- в банкоматах ВТБ и Почта банка наличными без комиссии;

- подключив автоплатеж с другой карточки.

Плюсы и минусы кредитной банковской карты Вездедоход

Конечно, кредитка привлекает многих. И есть чем – тут обещают кредитный лимит до 1,5 млн рублей. Но относитесь с юмором к этим обещаниям, поскольку 150 р. – это тоже до 1,5 млн.

Думаю, такая большая цифра была выбрана только для рекламы, а по факту одобряют цифры куда меньшие. Об этом, кстати, часто пишут в отзывах на кредитную карту «Везде доход» от Почта-банка.

- Наличие кэшбека.

- Отсутствие необходимости подтверждать доход.

- Большая сумма кредитного лимита.

недостатки

- Грейс период не распространяется операции по снятию наличности.

- Значительные штрафы за пропуск платежа.

- Немалая комиссия за снятие со счета карты кредитных средств.

- Необходимость предоставлять сведения о работодателе, а для пенсионеров — пенсионное удостоверение.

Как получить карту Вездедоход Почта Банка

Все просто. На сайте организации оставляете заявку. На её заполнение уйдет 5 минут. Еще столько же ждете одобрения. Если ваша заявка одобрена, получите СМС сообщение. Вам остается посетить ближайший офис банка либо любое отделение почты России.

Классическая схема – посещение банковского отделения.

Допускается доставка карты клиенту по указанному адресу. За услугу придется заплатить 100 руб.

К заемщику банк выдвигает следующие требования:

- Возраст от 18 лет

- Российское гражданство

- Прописка в любом регионе РФ

Из документов понадобятся:

- Паспорт

- СНИЛС

- Справка, подтверждающая ежемесячный доход

Клиент должен дать согласие на обработку персональных данных.

Особенности и преимущества

Платиновая карточка платежной системы Мастеркард принимается везде на территории России и за границей. Кредитный лимит до 1,5 миллиона рублей с беспроцентным периодом до 2 месяцев – главные преимущества продукта. Также есть бонусная программа с экономией до 5% от трат и другие плюсы:

- Простое оформление без большого пакета документов.

- Партнеры банка по всей стране.

- Бонусы начисляются за все.

- Для их списания курс конвертации 1:1.

- Не дорогое годовое обслуживание.

Карточка совмещает в себе возможности кредитного и бонусного продукта, что сейчас актуально и популярно, особенно у молодежи.

Условия предоставления займов и кредитов

Внимание. Никогда не платите никаких предоплат, ни за что до фактического получения денег

Заемщиками коммерческой микрофинансовой организации (ломбарда) являются физические лица.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме потребительского кооператива финансовой взаимопомощи, могут быть только физические лица – члены такого кооператива, осуществляющие ремесленную деятельность, деятельность по оказанию услуг в сфере агроэкотуризма, ведение личного подсобного хозяйства, получающие заем на цели осуществления указанной деятельности, а также физические лица, являющиеся собственниками имущества, учредителями (участниками) коммерческих организаций, получающие заем на цели осуществления предпринимательской деятельности данной коммерческой организации.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме общества взаимного финансирования, могут быть члены такого общества, являющиеся исключительно субъектами малого и (или) среднего предпринимательства, получающие заем на цели осуществления предпринимательской деятельности.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме фонда, могут быть как физические, так и юридические лица. При этом заем физическим лицам предоставляется на цели осуществления ремесленной деятельности, деятельности по оказанию услуг в сфере агроэкотуризма, ведения личного подсобного хозяйства, а физическим лицам, являющимся собственниками имущества, учредителями (участниками) коммерческой организации, – на цели осуществления предпринимательской деятельности данной коммерческой организации. Субъектам малого и (или) среднего предпринимательства заем предоставляется на цели осуществления предпринимательской деятельности.

Погашение и снятие наличных

В любом почтовом отделении клиент «Почта Банка» кредит оформляет без особых затруднений. Если посещать отделения нет возможности, для погашения используют АТМ в любом другом месте. Для погашения долга достаточно знать номер карточки или договора с кредитором. Для оплаты квитанций используют опцию считывания штрих-кода. При использовании родных банкоматов деньги зачисляются немедленно.

Альтернативные способы внесения ежемесячного платежа:

- Банковские устройства самообслуживания ВТБ (бесплатное зачисление).

- Через сайт кредитного учреждения (суммы от 3 тысяч рублей перечисляют без комиссий).

- Терминалы QIWI (с комиссионным сбором 1,6 %).

- Переводы через «Золотую Корону» (с комиссией от 50 рублей или 1 % от суммы).

- Через систему «Рапида» (с платой в 1,5 % от суммы).

Если есть возможность обойтись без снятия наличных, лучше не пользоваться для этих целей карточкой «Элемент 120», поскольку по ней взимается 5,9 % от суммы, но не менее 300 рублей. Помимо серьезных расходов на операцию, заемщик теряет право на льготное кредитование, и банк получит повышенный процент за пользование кредитом.

Условия для получения карты Почта Банка

Карточка доступна каждому человеку, но за счет наличия кредитного лимита будут отличаться условия ее выдачи. Требования к клиентам для выдачи пластика таковы.

| Возраст | 18 лет и старше |

| Гражданство | РФ |

| Регистрация | В регионе расположения отделения банка |

| Стаж на текущем месте занятости | Свыше 3 месяцев |

| Контактная информация | Нужен мобильный телефон и адрес электронной почты |

| Справка о доходах | Не требуется |

| Кредитная история | Положительная |

| Пакет документов | Паспорт, СНИЛС, заявление-анкета |

Придите в отделение банка с документами и заполните анкету. Ее рассмотрят, и скажут отчет в течение 1-2 дней. После изготовления пластика (до 5 суток) вам перезвонят из банка и попросят прийти в офис, чтобы забрать карту и договор.

Карта «Вездедоход» от Почта Банка

Клиенты «Почта Банка» считают дебетовую карту «Вездеход» интересным продуктом.

Карты «Вездедоход» выпускаются в двух вариантах — неименная с моментальным выпуском и именная. Клиент может оформить первый вариант в синем цвете или заказать вторую — в том же или бордовом исполнении на выбор. Получить карты можно во флагманских отделениях Почта Банка, в почтовых отделениях, на стойках продаж и в торговых центрах.

Выпуск и стоимость обслуживания пластика «Вездедоход» варьируется от 500 до 1200 руб. Обе карты имеют дополнительную привилегию в виде программы «Мультибонус». Эта система позволяет накапливать баллы и тратить их на товары и услуги из каталога или переводить накопленные баллы на свой сберегательный счет. Бонусы не сгорают в течение 18 месяцев.

Карточка действительна в течение 60 месяцев и перевыпускается бесплатно по истечении срока действия. Если владелец испортил или потерял «Вездедоход», то за новую придется заплатить 600 руб. СМС-информирование стоит 59 руб. в месяц. Доставка банковского продукта возможна заказным письмом до выбранного клиентом отделения почтовой связи за 100 руб. за каждую.

Кредитная

Выпускается в виде Mastercard. Позволяет получить до 6 % кэшбэка . Желающему получить кредитку придется заплатить 1200 руб. Данный банковский продукт работает по следующим условиям:

- кредитный лимит до 1,5 млн руб.;

- 3% от задолженности по основному долгу на расчетную дату;

- беспроцентный период до 2 месяцев;

- обязательная трата 30 тыс. руб. в месяц;

- ограничение на снятие денег до 100000 руб. в день и до 300000 руб. в месяц;

- процентная ставка по кредиту — 22,9 % годовых.

Владельцы кредитки могут поменять дату погашения задолженности за 300 руб. За проведение каждой операции «Автопогашение» взимается комиссия в размере 29 руб. Держатель кредитки штрафуется за просрочку.

К бесплатным функциям карты относятся:

- Получения мини-выписки в банкоматах Почта Банка и организаций группы ВТБ.

- Предоставление счета-выписки в клиентских центрах, стойках и через клиентскую службу банка.

- Блокировка кредитки.

- Смена ПИН-кода.

- Благотворительные переводы и уплата налогов.

Смена ПИН-кода — одна из бесплатных функции карты «Вездеход».

Дебетовая

Относится к группе карт MasterCard Platinum и предлагает кешбэк от 1 до 3 % по программе лояльности (распространяется на аптеки, общепит и прочие услуги). Выпуск карты платный и стоит 500 руб. В первый год комиссия за обслуживание карты не взимается. Далее она составляет 500 руб. в год.

Можно совершать бесплатные внутрибанковские переводы и платежи в онлайн-режиме. Однако за совершение этих же операций в отделениях Почта Банка с клиента берется комиссия — 1,5% от суммы перевода (от 200 до 3000 руб.)

Аналоги в других банках

Не только Вездедоход от Почта банка предлагает выгодные условия по кредиткам. Есть и другие интересные продукты:

| Название | Ставка | Лимит/руб | Грейс/дней | Условия обслуживания | Рейтинг |

|---|---|---|---|---|---|

| Почта банк – Вездедоход | От 10,9 % | До 1,5 млн. | До 120 | Кэшбэк до 20% и другие программы лояльности. Для зарплатных клиентов сниженная процентная ставка | |

| Тинькофф — Платинум | От 12 % | До 700000 | До 1080 | Возможно бесплатное обслуживание. Обширная бонусная программа | ☆ |

| Банк Уралсиб – 120 дней на максимум | От 11,9 % | До 1 миллиона | До 120 | Кэшбэк, обслуживание – 0 рублей, до 1 миллиона можно оформить только по паспорту | |

| Альфа-банк – 100 дней без % | От 11,99 % | До 500000 | До 100 | Обслуживание от 590 до 1490 руб/месяц. По итогу ставка выше | ☆ |

| Совкомбанк — Халва | От 0 % | До 350000 | До 1080 | Бесплатное обслуживание и расширенная бонусная программа от партнеров | |

| ВТБ — 0% на 110 дней | От 14,9 % | До 500000 | До 110 | Можно снимать наличные. Лимит 50000 на снятие без комиссии. Обслуживание – 0% |

Вездедоход на фоне других кредитных продуктов смотрится привлекательнее, с учетом повышенного лимита и легкости получения. Конкуренцию этому пластику могут составить только кредитка от ВТБ, где можно снимать наличные деньги без потери грейса, а также Халва. Предложение от Совкомбанка имеет обширную программу лояльности и предназначена исключительно для онлайн покупок.

Дебетовая карта Вездедоход

При оплате всех остальных покупок начисляется 1%кэшбэк. Пластик действителен на территории любой страны мира.

Выпуск карточки платный – 500 ₽. Столько же стоит и годовое обслуживание карточного продукта.

Однако оплату за обслуживание пластика, начинают взимать только со второго года действия карточки. Бонусный возврат денег не может превышать 5 тыс. ₽ в месяц.

Оплата за обслуживание дополнительной карточки (начиная со второго год действия) также составляет 450 ₽. Перевыпуск обеих карточек по окончанию срока действия или по решению банковской организации производится бесплатно. Во всех других случаях (утеря, кража, порча, блокировка и пр.) владельцу придется уплатить за перевыпуск 600 ₽.

При оплате картой товаров и услуг в торговых точках, оснащенных POST-терминалами, комиссия не взимается. Отсутствует комиссия и при обналичивании средств в устройствах самообслуживания Почта банка и ВТБ. Снятие денег в банкоматах сторонних банков обходится минимум в 100 ₽. При этом комиссия составляет 1% обналичиваемой суммы. Более 50 тыс. ₽ в месяц обналичить нельзя.

Тарифы переводов в онлайн банке можно посмотреть на официальном сайте.

За использование дополнительных сервисов (смена и получение нового ПИН-кода, просмотр баланса карты в банкомате Почта банка и ВТБ, СМС-информирование и пр.) комиссия не взимается. Услуга начисления процентов на остаток отсутствует.

Особенности и преимущества

Платиновая карточка платежной системы Мастеркард принимается везде на территории России и за границей. Кредитный лимит до 1,5 миллиона рублей с беспроцентным периодом до 2 месяцев – главные преимущества продукта. Также есть бонусная программа с экономией до 5% от трат и другие плюсы:

- Простое оформление без большого пакета документов.

- Партнеры банка по всей стране.

- Бонусы начисляются за все.

- Для их списания курс конвертации 1:1.

- Не дорогое годовое обслуживание.

Карточка совмещает в себе возможности кредитного и бонусного продукта, что сейчас актуально и популярно, особенно у молодежи.

Начисление кэшбэка

Главное преимущество карты Вездедоход — возможность вернуть часть потраченных денег с покупок. Покупая и расплачиваясь через бесконтактную оплату S-Pay, G-Pay и A-Pay, клиент Почта Банка получает до 6% баллами обратно на счет. Как это выглядит:

- 1% на всё, а также 3% на покупки в кат. «Одежда и обувь» и «Кафе и рестораны» (в т.ч. ФастФуд) на сумму менее ₽30 000 в месяц;

- 2% на всё, а также 6% на покупки в кат. «Одежда и обувь» и «Кафе и рестораны» (в т.ч. ФастФуд) на сумму более ₽30 000 в месяц.

Если хотите получать больше, то за покупки по кредитной карте Вездеход у партнёров, Почта Банк начисляет до 32% на бонусный счёт. Программа лояльности имеет более 100 магазинов – партнёров, в список которых входят известные мировые бренды и популярные отечественные компании по предоставлению товаров и услуг. Узнать больше можно на multibonus.ru/partners/.

За что кэшбэк не начисляется?

Акционерное общество «Почта Банк» не насчитывает баллы по операциям, которые предусматривают:

- Внесение или снятие (перевод) денежных средств;

- Операцию погашения задолженности;

- Оплату брокерских сделок;

- Перечисление средств в паевые инвестиционные фонды;

- Покупку лотерейных билетов, акций, облигаций;

- Ставку на спорт или иные действия игорного характера;

- Мошеннические действия.

Условия по кредитной карте

Программа характеризуется выгодным для заемщика тарифным планом. Постоянный клиент Почта Банка может рассчитывать на увеличенный лимит и сниженную ставку. Условия устанавливаются после рассмотрения заявления и приложенных документов.

Процентная ставка

Размер переплаты по кредиту составляет от 17,9 до 40% годовых. Минимальная ставка действует при использовании карты для безналичного расчета. Максимальный показатель устанавливается при снятии наличных, переводе денег другим людям.

Льготный период

При возврате полной суммы долга в течение 60 дней клиент может не платить процентов. Льготный период устанавливается при условии оплаты товаров и услуг картой. При снятии наличных начисление процентов осуществляется стандартным способом. Действие льготного периода начинается с нового расчетного месяца или момента активации карты.