10 лучших дебетовых карт в 2021 году

Содержание:

- Как выбрать дебетовую карту через интернет?

- ВТБ

- Альфа-Банк

- Какой размер и тип экрана должен быть у планшета?

- Какая карта МИР самая выгодная: ТОП 5 предложений

- Промсвязьбанк

- Какую дебетовую карту лучше оформить?

- Что еще почитать, чтобы правильно выбрать дебетовую карту

- Мультикарта ВТБ

- Делаем правильный выбор

- На что стоит обратить внимание при выборе карты?

- На что обращать внимание при выборе карты

- ВТБ

Как выбрать дебетовую карту через интернет?

Дистанционный финансовый сервис помогает соискателю срочно выбрать и не выходя из дома оформить через интернет дебетовую карту с лучшими характеристиками:

- широким функционалом;

- незначительными комиссиями;

- внушительными процентами;

- комфортным мобильным приложением;

- удобным способом получения.

Посетителям представлены актуальные предложения надежных и проверенных эмитентов. После сравнения банковских программ и выявления наиболее интересного варианта заявителю останется подать запрос по паспорту на сайте понравившегося учреждения и получить желанный пластик в офисе, от курьера или по почте.

ВТБ

В 2019 году банк предлагает получить дебетовую Мультикарту МИР, которая обслуживается бесплатно при выполнении единственного условия – минимальная сумма безналичных операций должна составлять не менее 5000 руб. в месяц. В противном случае комиссия составит 249 руб. в месяц.

Преимуществ у мультикарты довольно много:

- процент на остаток до 6%

- кэшбэк до 16%;

- возможность снизить ставку по кредиту или увеличить процент по депозиту;

- бесплатное получение наличных в любых банкоматах;

- бесплатное оформление дополнительных карточек (до 5 шт.).

У этого предложения действительно много преимуществ, поэтому клиенты считают его одним из наиболее выгодных. Однако у мультикарты есть отдельные минусы:

- максимальный возврат по кэшбэку – 3000 руб.;

- комиссия за снятие наличных в других банкоматах снимается, но затем компенсируется за счет кэшбэка;

- аналогично – в случае перевода на карточки других банков;

- высокий процент на остаток 6% можно получить только при достаточно больших ежемесячных тратах (от 75 тыс.).

Рис.3. Мультикарту МИР от ВТБ лучше оформить тем клиентам, которые ежемесячно тратят от 5000 руб.

Альфа-Банк

Дебетовая карточка МИР от Альфа-Банка дает клиентам такие преимущества:

- бесплатное обслуживание;

- бесплатное получение наличных в банкоматах до 300 тыс. руб. за 1 день;

- кэшбэк до 20% у партнеров;

- начисление процентов на остаток до 6% годовых.

Обзор условий показывает, что это одна из самых выгодных карточек МИР. Однако если клиент планирует получать большие суммы наличными, ему стоит рассмотреть другие предложения. По классической карте МИР Альфа-Банка в месяц можно снять не более 500 тыс. (в день до 300 тыс.).

Рис.4. Благодаря проценту на собственные средства оформить карточку МИР Альфа-Банка лучше всего для сбережения денег

Какой размер и тип экрана должен быть у планшета?

Несомненно, дисплей планшета является его самым важным элементом, поэтому стоит потратить немного времени, чтобы выбрать модель, которая наилучшим образом соответствует нашим потребностям и финансовым возможностям. Есть три важных характеристики: диагональ, тип экрана и разрешение. Обсудим каждый из них по очереди.

1. Диагональ экрана

Выбор размера планшета зависит от его назначения, т. Е. От обстоятельств, в которых вы будете использовать его чаще всего (дома, в дороге, в университете) и с какой целью вы его покупаете (для просмотра фильмов, работы в Интернете или работы).

- Планшеты с диагональю 7-8 дюймов — намного удобнее, их легче держать в руке, помещается в сумке или рюкзаке. Таким образом, они являются хорошим выбором для людей, которые больше всего заботятся о мобильности. Маленькие таблетки также будут хорошим выбором для детей из-за их меньшего веса и размера.

- Планшеты с диагональю 9-10 дюймов — больший экран означает больший комфорт при просмотре фильмов, более комфортную работу в Интернете и более эффективную работу. Также планшет для плеера должен иметь большой экран, что лучше для мобильных игр.

- Планшеты с диагональю 10 дюймов и более — предназначены для людей, ищущих замену ноутбукам. Планшеты для работы оснащены прочными комплектующими с высокой производительностью, поэтому их можно использовать как портативные компьютеры.

2. Тип экрана

Тип используемого изображения влияет на качество изображения. В настоящее время в основном используются три типа дисплеев: IPS, Super Amoled и Retina. В более старых моделях также можно встретить экраны TN, но в настоящее время лучше выбрать другое решение, так как они имеют узкие углы обзора и низкое качество изображения.

- Планшеты с дисплеем IPS — предлагают широкие углы обзора и хорошее качество цветопередачи, используются в планшетах любого ценового диапазона.

- Планшеты с дисплеем Super Amoled — они предлагают лучшую контрастность и более насыщенные цвета, поэтому их можно найти в немного более дорогих планшетах

- Планшеты с дисплеем Retina — тип экрана, устанавливаемый только в планшеты Apple iPad, он имеет отличное качество изображения, высокую яркость и глубокую контрастность.

3. Разрешение экрана в планшетах

Чем выше разрешение дисплея, тем изображение будет более детальным и качественным. В дешевых планшетах с размером экрана менее 8 дюймов наиболее часто встречается разрешение 1280х800 пикселей. Это достаточное значение для основных приложений, таких как простые игры или работа в Интернете.

Если вы выберете планшет с диагональю 8 дюймов и больше, то стоит поискать модели с разрешением 1920х1080 точек (Full HD) и выше.

Какая карта МИР самая выгодная: ТОП 5 предложений

Сравнение карт МИР 12 крупнейших российских банков показывает, что их стали выпускать практически во всех кредитных организациях. Однако реальные преимущества обслуживания можно получить далеко не в каждом случае. Наиболее выгодными предложениями являются:

- Мультикарта ВТБ – клиент может сам выбирать, на чем он будет экономить: снизить ставку по кредиту, увеличить процент по вкладу либо подключить большой кэшбэк в конкретной категории. К тому же карточка обслуживается бесплатно при выполнении 1 несложного условия – минимальная сумма ежемесячных трат от 5000 руб.

- Карта «Пятерочка» от Почта Банка позволяет экономить несколько тысяч в месяц (в год около 30 тыс.) за счет кэшбэка при покупке продуктов в одноименной сети магазинов.

- Карта Тинькофф и Хоум Кредит подойдет тем клиентам, которые регулярно переводят средства на счета в других банках. В первом случае можно перевести бесплатно до 20 тыс. в месяц, во втором взимается комиссия всего 10 руб.

- Карточка от Россельхозбанка будет особенно удобна москвичам для оплаты проезда по сниженным ценам. Аналогичное предложение есть и у ВТБ.

- По классической карточке МИР от Сбербанка можно снимать довольно большую сумму не только в день (150 тыс.), но и в месяц (до 1 млн.). Поэтому она подойдет тем клиентам, которым часто необходимо получить наличные.

Наглядное сравнение условий обслуживания и преимуществ всех рассмотренных представлено в таблице.

| Карта | Банк | Обслуживание | Кэшбэк | % на остаток |

| Сбербанк | 750/450 руб. | до 30% | — | |

| ВТБ | 0* | до 16% | до 6% | |

| Альфа-Банк | до 20% | до 6% | ||

| Газпромбанк | 1000 руб. | — | — | |

| Почта Банк | до 10% | до 6% | ||

| Россельхозбанк | до 30% | — | ||

| ЮниКредит Банк | 500 руб. | — | — | |

| Связь-Банк | 450 руб. | до 5% | — | |

| Росбанк | 0* | до 20% | до 8% | |

| Хоум Кредит | 500 руб. | — | — | |

| Банк Открытие | — | — | ||

| Тинькофф | 0* | до 10% | — |

*При соблюдении определенного условия.

Промсвязьбанк

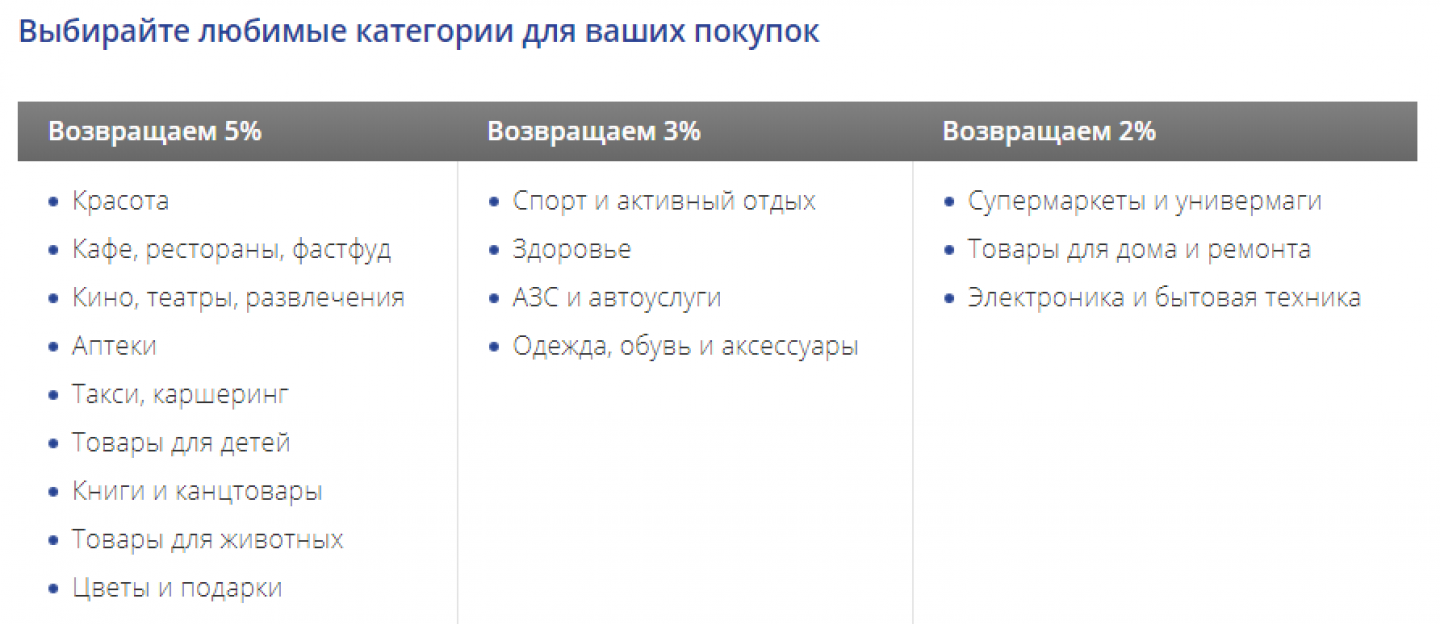

Держателям пластика «Твой кэшбэк» банк возвращает до 5% при покупках в трёх выбранных категориях. С остальных трат кэшбэк составляет 1%.

Бонусные категории, доступные по карте «Твой кэшбэк» ПСБ

5% начисляются на остаток по карте в кэшбэк-баллах.

Клиент вправе подключить только одну опцию: повышенный кэшбэк или % на остаток.

Бесплатное обслуживание доступно при соблюдении условий: при среднемесячном остатке 20 тыс. руб. или при покупках на ту же сумму. В других случаях берётся плата 149 руб. в месяц.

Снятие наличных без комиссии возможно в банках-партнёрах: Альфа-Банк, Россельхозбанк и другие.

Плюсы:

бесплатные переводы на карты других банков до 20 тыс. руб. в месяц.

Минусы:

для получения кэшбэка необходимо совершать покупки от 5 тыс. руб. в месяц.

Какую дебетовую карту лучше оформить?

При всём многообразии предложений от банков выбрать что-то одно непросто, но данный обзор дебетовых карт значительно облегчает эту задачу. Также подобрать лучший дебетовый продукт можно по следующим параметрам:

сложность выполнения условий, которые выдвигает банк для получения максимальных бонусов;

размер процента на остаток и кэшбэка (также важно в каком виде они начисляются — в рублях или бонусах, и можно ли их потратить сразу или нужно копить);

возможность пользоваться картой в других странах и снимать наличные без бешеных комиссий;

удобство приложения, в котором можно просматривать всю информацию по карте и совершать переводы;

оперативность и отзывчивость техподдержки;

количество партнёров банка, предлагающих повышенный кэшбэк и другие интересные условия.

Правильный выбор дебетовой карты напрямую зависит от приоритетных целей клиента. Например, если пользователь дебетовки не собирается пользоваться ей для покупок, а хочет только хранить и копить на ней деньги, то стоит выбирать ту карту, где большой процент на остаток и нет требования ежемесячно тратить большую сумму.

Если в приоритете повышенные кэшбэк-отчисления, то стоит внимательно ознакомиться со всеми партнёрами банка, на покупки у которых будет начисляться самый высокий процент. Выбирать лучше тот банк, который сотрудничает с наибольшим количеством любимых компаний.

Также нужно задуматься, важно ли бесплатное обслуживание? Если не проблема ежемесячно отдавать некоторую сумму за обслуживание — выбрать можно любой продукт. Ну а в том случае, если принципиально пользоваться картой бесплатно, то нужно выбрать предложение, которое предлагает полностью бесплатное обслуживание — желательно без каких-либо условий

Немало людей обзаводятся сразу несколькими выгодными дебетовыми картами от разных банков и используют их для различных целей. Каждая имеет свои преимущества и работает на клиента, а в совокупности все они обеспечивают максимальную выгоду.

Лучшие бесплатные карты 2021

Кэшбэк карта

Райффайзенбанк

Дебетовая карта

- до 4% на остаток

- 1,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Альфа-Карта

Альфа-Банк

Дебетовая карта

- до 7% на остаток

- до 2% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 4,5% на остаток

- до 2,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Что еще почитать, чтобы правильно выбрать дебетовую карту

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по картам

-

Для юридических лиц

Бизнес-эмиграция:

планируем перенос фирмы в ЕСПандемия коронавируса заставила многих предпринимателей задуматься о бизнес-эмиграции в ЕС. Рассмотрим, во сколько обойдётся эта затея и стоит ли начинающим бизнесменам пускаться во все тяжкие.

-

Подводные камни

Мошенники научились красть деньги с заблокированных карт. Как они это делают и как обезопасить себя, читайте в статье.

-

Дельные советы

Пандемия коронавируса для тысяч семей стала проверкой на прочность. Большинство понимает, что нужно грамотно планировать бюджет, чтобы не остаться без денег. Как это сделать, узнаем у экспертов.

-

Для юридических лиц

Платформы аутсорсинга – находка для ИП и ООО. Здесь можно вести бухгалтерию, товарный учёт, а также получать другие удалённые услуги. Разбираемся, какие сервисы облегчают жизнь предпринимателям.

-

Злободневное

Мы составили перечень вопросов, которые помогут определить уровень финансовой грамотности. И поработать над ошибками, если до пятёрки по предмету «управление деньгами» пока далеко.

-

Злободневное

В статье мы собрали самые нашумевшие случаи ограбления банков за прошлый год. В общей сложности преступники похитили более 200 млн руб.

- Читать все статьи

-

Бонусы и привилегии

-

ОбслуживаниеВыбор карты

-

Обслуживание

-

Обслуживание

-

Бонусы и привилегии

-

Выбор карты

- Читать все вопросыи ответы

-

Актуально

Банк «Открытие» информирует о том, что с 1 июня текущего года комиссия за снятие наличных денежных средств с расчётных карт финансовой структуры в банкоматах сторонних организаций, а также в торгово-сервисной сети составит 1% от получаемой суммы.Изменения не актуальны для зарплатных и пенсионных клиентов кредитного учреждения,

21 мая 2021

-

Новый продукт

Энерготрансбанк предлагает оформить дебетовую карту World Mastercard Black Edition.Обладателям «пластика» предоставляется сервис premium-уровня:доступ в бизнес-залы ожидания Mastercard Lounge Key,консьерж-сервис «24/7»,страховая защита путешественников,скидки и спецпредложения от международной платёжной платформы Mastercard.Привилегии без комиссии:обслуживание

30 окт 2020

-

Новый продукт

Локо-Банк предлагает оформить новый карточный продукт – дебетовую карту «ЛокоЯрко». «Пластик» выпускается бесплатно. Доставка осуществляется курьером на дом.На остаток средств, размещённых на карточном счёте, начисляется 4,75% годовых. Для получения дохода необходимо ежемесячно совершать покупки по карте на сумму от 3 тысяч рублей.Кэшбэк

05 авг 2020

-

Новый продукт

Линейка карточных продуктов Экспобанка пополнилась новым доходным «пластиком» с кэшбэком. 3% годовых – такова доходность карточного счёта. Повышенный 3%-ный кэшбэк по карте начисляется в определённых категориях, которые меняются раз в квартал.Универсальная карта выпускается и обслуживается бесплатно.«Пластик» выдаётся в день

11 мая 2020

-

В авангарде

В mobile-приложении банка ВТБ теперь можно оформить цифровую расчётную банковскую карту. Виртуальный продукт выпускается по программе Мультикарты. Получать физический «пластик» для пользования финансовым сервисом нет необходимости.Виртуальная карта выпускается в рублях, долларах и евро.Клиент банка может самостоятельно установить

31 дек 2019

-

Финансовые результаты

Год назад ОТП Банк представил фирменные дебетовые карточные продукты «Можно всё» и «Твой выбор». За прошедшее время финансовая структура выдала около 40 тысяч пластиковых карт. На карточных счетах клиенты банка разместили более 1,5 млрд рублей.Доходность дебетового «пластика» ОТП Банка достигает 7% годовых.По картам предоставляет

08 нояб 2019

-

Актуально

КБ «Ренессанс Кредит» обновил условия пользования дебетовыми пластиковыми картами. В настоящее время кэшбэк по «пластику» определён в 1% от суммы покупок (максимум 7 тысяч рублей в месяц). Ежемесячная комиссия за ведение карточного счёта составляет 99 рублей. «Пластик» становится бесплатным при совершении платежей по картам на

08 фев 2019

-

Аналитика

Сбербанк: безналичный оборот по дебетовым картам достиг 60%

За прошедший год безналичные обороты по дебетовым карточным продуктам Сбербанка выросли на 9% и достигли планки в 60%. В данном случае под безналичными платежами кредитное учреждение понимает торговые операции, транзакции и P2P-переводы.На начало 2018 года на руках у клиентов Сбербанка находилось более 102 миллионов пластиковых карт.

16 апр 2018

- Читать все новости

Мультикарта ВТБ

Карта оформляется за 2-3 рабочих дня.

Условия:

- Способ оформления – классический, но разрешается дистанционно подавать заявку

- Открытие – бесплатно

- Обслуживание – 249 руб./мес. Но при ежемесячных приобретениях на сумму от 5 тыс. владелец карты освобождается от оплаты

- Максимальный годовой процент на остаток – 9%

- Обналичивание – без комиссий в банкоматах ВТБ и его партнеров

- Бонусы – за покупки можно получать кэшбэк, баллы либо мили

- Дополнительные возможности – возможность бесконтактной оплаты, поддержка Samsung/Mir Pay

Достоинства карты:

- Много отделений с банкоматами. ВТБ является вторым крупнейшим банком РФ

- Много бонусов за приобретения по карте

- Хорошие проценты на остаток

- Возможность ежемесячной смены опций

- Не надо платить за СМС уведомления

- Возможность сделать Мультикарту пенсионной

- ВТБ – стабильный банк

Минусы платежного инструмента:

- Стоимость обслуживания высокая, но её можно избежать

- Из дополнительных опций разрешается выбрать только одну

Финансовый инструмент рекомендуется как для повседневного использования, так и хранения на нем средств, чтобы иметь пассивный доход.

Делаем правильный выбор

Если по итогам предыдущего раздела вы определили себе тройку (пятерку или десятку) банков, предложения которых достойны вашего изучения, то пора этим и заняться. Как сделать правильный выбор? По каким параметрам проводить дальнейший анализ? Составляем список:

Платежная система (МИР, Visa или MasterCard).

Узнайте, к какой платежной системе привязана дебетовая карточка. МИР действует только внутри Российской Федерации, поэтому если вы планируете пользоваться карточкой за границей, то лучше остановиться на Visa или MasterCard

Обратите внимание, что Visa привязана к доллару, а MasterCard – к евро. Поэтому не исключены комиссии за конвертацию из одной валюты в другую

Степень защиты.

Карты выпускаются с магнитной лентой, на которую заносится информация о владельце счета, или с микрочипом. Магнитная лента со временем стирается, часто подделывается мошенниками. Электронный чип считается более надежным. Его сложнее подделать, он не изнашивается, а информация считывается быстрее. Современные карты часто выпускают и с лентой, и с чипом одновременно.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Простая или золотая?

Карты в зависимости от набора услуг, которые предоставляются владельцу, могут быть классические (стандартные), золотые, платиновые и т. д. Подумайте, что именно вы ждете от карты: простую возможность хранения денег или еще получение дополнительного дохода. Если вы ищите карту с бесплатным обслуживанием, то будьте готовы, что и предоставляемые ею функции будут сильно ограничены.

Управление операциями по карте.

Это очень важный параметр – возможность в режиме реального времени осуществлять доходные и расходные операции по карте. И вдвойне удобно все это делать, не выходя из дома или сидя за столиком в кафе, со своего смартфона или ноутбука. Здесь на помощь приходят мобильные приложения и онлайн-офисы банков. Поэтому проверьте, есть ли такие у выбранной вами карты и стоимость этих услуг.

Всю информацию о картах можно узнать на официальных сайтах банков. Но не торопитесь – процесс этот требует внимательности и усидчивости. Не ограничивайтесь рекламным, сжатым описанием той или иной дебетовой карточки. На сайтах в основном делается акцент на преимуществах и ни слова не говорится о недостатках. А они обязательно есть.

Где про них узнать? Там же, на сайте. Банки дают ссылки на договора банковского обслуживания, подробные описания тарифов, программ лояльности и т. д. Обязательно переходите по ним и вникайте во все страницы документов. А их, как правило, немало. Мелкий шрифт здесь точно не помощник. Но именно в этих документах вы узнаете все, что надо.

Важный момент, на который я советую обратить особое внимание – условия овердрафта. Овердрафт – это предоставление банком денег взаймы, если их недостаточно на дебетовом счете

Иногда без вашего ведома. А за любой кредит придется заплатить. В статье о видах и условиях использования овердрафта я уже писала об этом явлении. Почитайте и не дайте себя загнать в долговую яму.

Если в списке банков, которые вы себе выбрали для анализа, есть Тинькофф Банк, Сбербанк или Альфа-Банк, то у меня есть приятная новость. Я уже проделала огромную работу по выявлению подводных камней их дебетовых карт. Познакомьтесь с результатами в моих статьях:

- Тинькофф Банк,

- Сбербанк,

- Альфа-Банк.

Если же ваш список состоит из других банков, мои статьи станут своеобразной инструкцией, что и как надо смотреть, чтобы найти все плюсы и минусы в каждом предложении. Не обязательно иметь экономическое образование, чтобы в этом разобраться. Консультации у сотрудников банка тоже никто не отменял.

На что стоит обратить внимание при выборе карты?

Прежде чем приступить непосредственно к описанию лучших банковских продуктов, нужно сперва определиться с наиболее важными критериями, совокупность которых и поможет в итоге сделать выбор в пользу лучшего и наиболее выгодного предложения.

При оценке той или иной кредитной карты необходимо учесть и сравнить следующие характеристики:

- Грейс-период (льготный период). Это временной промежуток, в рамках которого пользователь кредитной карты может осуществлять пользование заёмными средствами бесплатно при том условии, что до конца действия этого периода будет произведено полное погашение задолженности. Как правило, грейс-период действует для безналичных операций. Однако некоторые банки презентуют кредитные карты, распространяющие действие льготного периода также на снятие наличных. Средняя продолжительность беспроцентного периода для основной массы банковских продуктов составляет порядка 60 дней. Однако на рынке сейчас существуют предложения и с более длительным льготным периодом.

- Минимальный платёж. Представляет собой обязательную ежемесячную выплату при наличии долга по кредитной карточке. Определяется фиксированным процентом от величины общего долга на расчётную дату. Ежемесячный платёж у большинства российских банков равен 5% от всей суммы задолженности.

- Кэшбэк. Опция, устанавливающая определённый процент возврата потраченных средств. В каждой финансовой организации действуют свои проценты начисления кэшбэка. Огромное многообразие различных кредитных карт предлагает разнообразные виды таких возвратов в зависимости от сферы оплаты (какие-то предлагают повышенный кэшбэк за расчёт кредиткой на заправках и в ресторанах, какие-то за приобретение одежды и обуви и так далее). Минимальный же кэшбэк начисляется за абсолютно любую покупку (если такая опция предусмотрена по карте).

- Оплата годового обслуживания карты. Бывают карты как с платой за годовое обслуживание, так и без него. Однако не стоит ставить этот пункт во главу угла, поскольку другие условия по кредитке с бесплатным обслуживанием могут быть значительно хуже, чем для платной. Тут необходимо произвести комплексную оценку всех основных факторов.

- Комиссия за выдачу наличных в банкоматах. Данный пункт необходимо учитывать тем, кто планирует не только расплачиваться кредитной картой в магазинах или интернете, но ещё и снимать с неё деньги. Таким людям следует остановить свой выбор на предложениях, где отсутствуют комиссии за снятие денежных средств.

- Плата за дополнительные услуги. К числу таких услуг можно отнести мобильный банк, СМС-информирование, переводы в сторонние финансовые организации, пополнение баланса карты через терминалы других банков и прочее.

На что обращать внимание при выборе карты

Если вы готовы стать счастливчиком и оформить самую выгодную дебетовую карту онлайн, то вам следует обратить внимание на такие моменты

Стоимость обслуживания карты

Желание сэкономить находится в нашей крови. К огромному сожалению, такая экономия нередко приводит к отказу от самых важных вещей. Не стали исключением в этом вопросе и наши дебетовые карты

Чаще всего будущие банковские клиенты выбирают самый дешевый в годовом обслуживании «пластик», не обращая при этом внимание на его функциональное наполнение. Однако я советую вам делать выбор с перспективой на будущее: не бойтесь переплатить в начале и приобрести по-настоящему доходный банковский продукт, в котором будет присутствовать кэшбэк и начисление % на остаток собственных средств на счету

Наличие этих опций сможет с лихвой вернуть вам затраты на годовое обслуживание. К слову сказать, иногда даже дебетовая карта без годового обслуживания может оказаться весьма и весьма прибыльным приобретением. Но стать владельцем такого чудо-продукта – большая редкость, поскольку банки крайне редко предлагают своим клиентам акции по оформлению качественных карт совершенно бесплатно. Тем не менее, данный момент имеет место быть, а потому предлагаю вам изучить предложения банков.

Начисление процентной ставки на остаток собственных средств

Лично мне эта услуга на депозитках нравится больше всего. Такая функция очень выгодна, но, к несчастью, предоставляется очень немногими банками. Поэтому советую вам серьезно подойти к тому, в каком банке лучше открыть дебетовую карту, чтобы вместе с пластиком вы получили еще и возможность легкого и ненавязчивого накопления за счет ежемесячных процентных поощрений за вашу экономность.

Стоимость владения «пластиком»

Очень важно выяснить, во сколько вам обойдется открытие расчетного счета, обналичивание средств в банкомате, изменение пин-кода, блокировка карты. Такие, казалось бы, незначительные нюансы, в конечном счете могут вылиться вам в кругленькую сумму

Онлайн-банк

Качество и удобство онлайн-банкинга и возможность подключить его

Очень важно, чтобы вы могли совершать те же операции, что и в банке, прямо у себя дома в любое время дня и ночи. Возможность руководить своими счетами самостоятельно в любой точке мира, где есть интернет, существенно облегчит вам ваши отношения с банком

Мобильное приложение

Наличие удобного мобильного приложения сделает возможным проверку состояния вашего банковского счета прямо со своего мобильника.

Кроме того, многие программы способны предоставить вам возможность провести безналичные расчеты, перевести деньги, проверить бонусные счета с кэшбэком и многое другое.

Лимиты

Особенно, лимит на снятие наличных. В целях безопасности ваших финансов банки устанавливают ежедневные кэш-лимиты на обналичивание карт в банкоматах. Если вы решите, что вам нужна депозитка с большим лимитом снятия наличных, вы всегда сможете обратиться в свой банк и подать заявку на его увеличение.

ВТБ

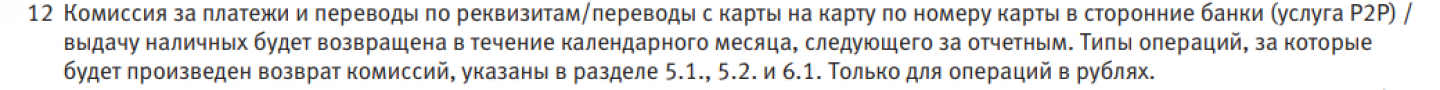

Мультикарта ВТБ даёт право на бесплатное снятие кэша во всех банкоматах. Правда, есть подвох. В условиях обслуживания сказано, что комиссия за снятие наличных в банкоматах других банков возвращается на мастер-счёт в виде cash back в течение следующего месяца.

Выдержка из тарифов по Мультикарте ВТБ

Бонусная программа также предполагает выбор подключаемой опции:

- Cash Back,

- «Путешествия»,

- «Коллекция»,

- «Заёмщик».

Размер вознаграждения зависит от суммы покупок, совершённых по карте за месяц.

Доход до 9% на среднемесячный остаток до 300 тыс. руб. Точный размер процента на остаток зависит от суммы покупок в месяц:

- 5–15 тыс. руб. – 2%;

- 15–75 тыс. руб. – 4%;

- более 75 тыс. руб. – 9%.

За один день нельзя снимать больше 400 тыс. руб., а за месяц – 3 млн руб. Этот лимит актуален совокупно для всех дебетовых карт ВТБ.

Бесплатное обслуживание предоставляется при сумме покупок по карте от 5 тыс. руб. в месяц. Если условие не выполняется, комиссия составит 249 руб.

Плюсы:

- возможность выбора бонусной опции;

- месяц оформления Мультикарты по любой из опций начисляется максимальное вознаграждение независимо от суммы покупок.

Минусы:

максимальные бонусы начисляются только при тратах от 75 тыс. руб. в месяц.