Каким образом в сбербанк онлайн можно получить историю операций по счету

Содержание:

- Обязательные реквизиты выписки банка

- Выписка из банка: образец

- Образец выписки с расчетного счета

- Особенности электронных выписок

- Понятие банковской выписки

- Дебет и кредит в банковской выписке – что это?

- Выписка банка

- Как получить

- Как заказать и получить банковский документ о состоянии расчетного счета?

- Особенности обработки выписок

- Как отследить движение денег по счёту и узнать остаток без выписки?

- Виды выписок

- Какая информация отражена в выписке

- Проверка банковской выписки

- Требования к форме и содержанию

- Особенности банковской выписки по расчетному счету

- Сколько лет хранить в организации?

- Выписка по счету для предпринимателей и организаций

- Выписка из банка: образец

- Какая информация указывается в выписке?

- Как бухгалтер проверяет и обрабатывает выписки?

- Нормативное обоснование

- Разновидности банковских выписок

- Электронные выписки

- Что должно содержаться в выписке?

Обязательные реквизиты выписки банка

Унифицированная форма банковской выписки российским законодательством не установлена. Каждое кредитное учреждение использует для выгрузки этого типа документа специальное программное обеспечение. В зависимости от обслуживающего учреждения может меняться внешний вид и используемые обозначения. Но любая банковская выписка по расчетному счету должна содержать следующие сведения:

- номер счета, по которому в выписке представлена информация;

- остаток средств по ранее полученной выписке с указанием даты ее формирования;

- номера счетов контрагентов, от которых в указанный период были получены и которым были отправлены деньги, и другие сведения по счету (БИК и наименование банка, ИНН/КПП);

- основание движения средств (с указанием реквизитов документов, например, оплата по договору, вознаграждение за услуги);

- назначение каждого платежа;

- обобщенные значения зачисленных и списанных со счета средств (дебет, кредит);

- конечный остаток по счету на дату составления выписки;

- дата по каждому платежу;

- дата и время формирования выписки;

- вид выполняемой финансовой операции (по каждой отдельно);

- БИК банка и другие сведения о кредитном учреждении (название, № офиса).

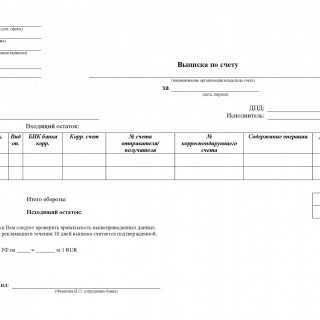

Здесь можно скачать бланк выписки по счету. А вот так он выглядит визуально:

Бланк выписки по банковскому счету

А так выглядит образец банковской выписки по счету для предприятия:

Образец выписки по расчетному счету организации

Здесь можно скачать в формате документа образец выписки по счету.

Выписка из банка: образец

Сведения об операциях, совершенных по счету, отражаются в выписке. Иначе говоря, выписка банка по счету организации дает возможность бухгалтеру предприятия знать действительную информацию о состоянии расчетного счета и видеть все движения по нему. Сотрудник предприятия подшивает выписку из банка к первичным документам (платежное поручение), по которым происходило движение средств по счету.

Выписка отражает движение собственных финансов предприятия (приход, расход).

https://www.youtube.com/watch?v=ytpressru

Выдается документ официальному сотруднику предприятия обслуживающим персоналом банка на руки, высылается по почте или в электронном виде ежедневно, если другие сроки не были заранее обговорены сторонами.

Обработка финансовых документов и проверка банковской выписки происходит в день их получения бухгалтером предприятия.

В должностные обязанности бухгалтерия компании или предприятия входит:

- проверить и прикрепить все оправдательные документы по выписке о зачислении и списании средств;

- сверить все записи в выписке с первичными документами. При обнаружении несоответствий и расхождений в документах бухгалтер обязан срочно связаться с сотрудником банковского учреждения;

- по правому полю выписки бухгалтер проставляет коды счетов. Ставятся они напротив соответствующих сумм;

Бухгалтеров, работающих на предприятиях, которые внедрили систему электронного документооборота («Бухучет 1С», «Клиент-банк») посещают сомнения по поводу электронных выписок, как их правильно необходимо хранить и должны ли они распечатываться.

Отсутствуют нормативные документы, которые прямо бы разрешали или запрещали хранение электронных выписок в формате PDF, поэтому ситуация несколько усложняется. При этом действует правило ст.9 ФЗ №129, по которому предприятие обязано по требования органов проверки или другого уполномоченного лица изготовить за свой счет и представить первичные документы в электронном виде.

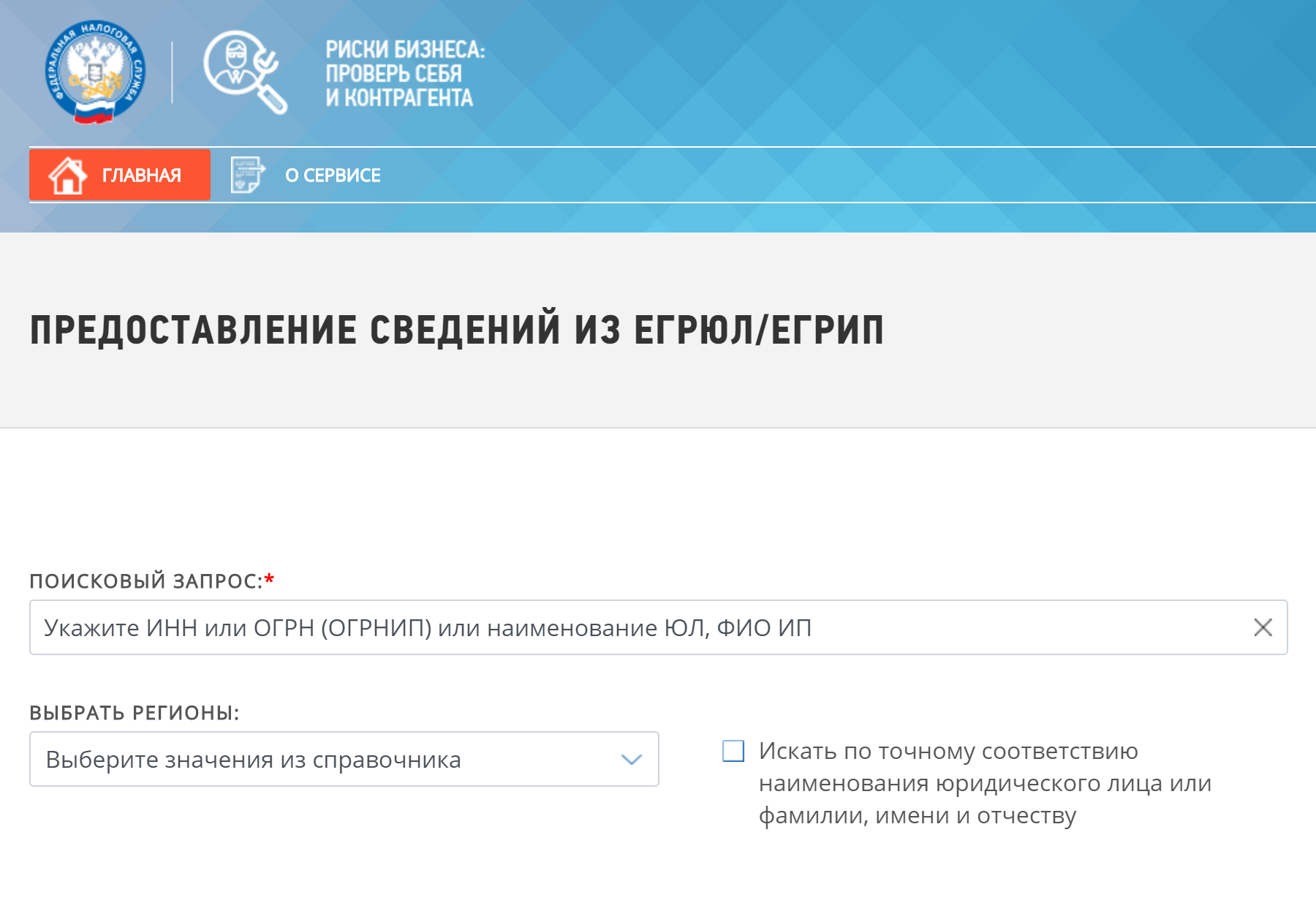

Электронную выписку можно получить через сайт налоговой или сервис СБИС.

Форма запроса на предоставление сведений из ЕГРИП на сайте ФНС

Форма запроса на предоставление сведений из ЕГРИП на сайте ФНС

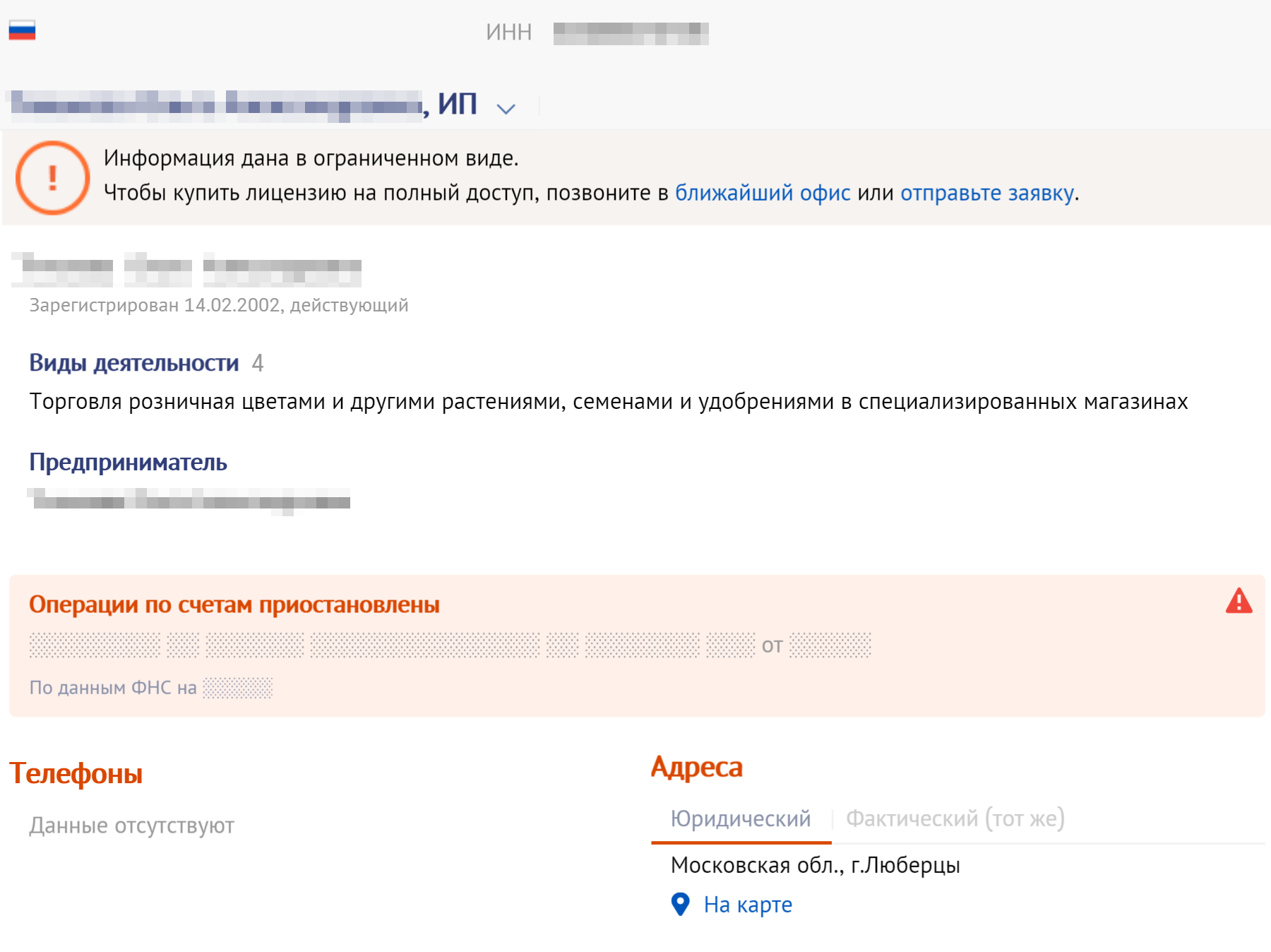

Через СБИС. Любая организация с лицензией «Все о компаниях и владельцах» может посмотреть и сохранить данные ЕГРИП по своей компании или контрагенту.

Для этого в разделе «Компании» найдите индивидуального предпринимателя, сведения о котором хотите посмотреть. Нажмите «ЕГРИП». Это будет информационная выписка, не имеющая юридической силы.

Чтобы запросить данные с электронной подписью, в карточке организации нажмите «Отчеты» и выберите «Выписка с подписью». Для этого нужно иметь лицензию «Все о компаниях и владельцах», тариф «Расширенные сведения» или лицензию «Поиск и анализ закупок».

Форма запроса сведений ЕГРИП в СБИС

Форма запроса сведений ЕГРИП в СБИС

Чтобы получить бумажную выписку из ЕГРИП, нужно составить запрос в произвольной форме и направить его в налоговую инспекцию по почте или отнести лично.

Получить расширенную выписку из ЕГРИП можно только на самого себя. Запрос на получение аналогичен подаче заявки на получение обычной выписки, только нужно указать, что требуются расширенные сведения.

Образец выписки с расчетного счета

Единого образца банковской выписки ЦБ РФ не утвердил. Форму кредитные организации разрабатывают самостоятельно, принимая во внимания стандарты отчетности по лицевым счетам.

В 2019 году повсеместно используется вариант, предложенный ФНС РФ. Приказом № ММВ-7-2/519@ установлена форма ответа на запрос налогового органа. Согласно п. 9 регламента финансовое учреждение должно указать в документе:

- свое официальное наименование, БИК, КПП и ИНН;

- название и место нахождения территориальной инспекции, направившей запрос;

- дату, номер требования о раскрытии информации;

- полные сведения об организации, на имя которой открыт расчетный счет;

- код валюты;

- отчетный период;

- номер счета;

- все операции и даты их совершения;

- идентификаторы документов-оснований расчетов;

- данные о банках и плательщиках, участвовавших в операциях;

- номера счетов контрагентов;

- суммы и назначение транзакций;

- остаток на начало, а также конец периода;

- обороты по дебету и кредиту.

По каждому счету оформляется отдельная выписка. При исполнении запросов клиентов форму приказа № ММВ-7-2/519@ меняют. Так, нередко модифицируют «шапку» документа. Простого названия «выписка по расчетному счету» для целей бухгалтерского учета недостаточно. Этот раздел должен давать максимально точную информацию и исключать расширительное толкование. Во избежание ошибок банк указывает официальное наименование организации-клиента, а также номер и дату договора об обслуживании.

Выписка оформляется на фирменном бланке кредитного учреждения. В качестве дополнительной информации выступает номер структурного подразделения, составившего документ. Список транзакций выполняется в табличной форме. Это основной раздел.

Некоторые кредитные учреждения оказывают клиентам специфические услуги. В «Райффайзенбанке», например, можно получить выписку на английском языке. Перевод требуется компаниям, сотрудничающим с иностранными партнерами.

Документ не имеет законодательно закрепленную форму. Каждый банк разрабатывает свой образец. Например, заполненная выписка по счету Сбербанка, Альфа-Банка, как правило, содержит:

- Дату выполнения транзакции.

- Номер первичного документа.

- Наименование организации.

- Имя владельца счета.

- БИК фин. учреждения.

- Корсчет банка.

- Счет стороны, выполняющий платеж.

- Счет субъекта, получающего перевод.

- Колонки, где отражаются снятые и зачисленные денежные средства.

Бланк выписки имеет форму таблицы, в которой отражаются все движения средств по счету и подробная информация по каждой операции: дата, сумма, назначение платежа, реквизиты контрагента и так далее.

Особенности электронных выписок

Все больше предприятий переходит на полную компьютеризацию в финансовой деятельности. Многие крупные банки все документы предоставляют через Мобильный банк. Электронными выписками пользуются бухгалтеры, работающие в документообороте системы «Бухучет 1С».

Электронная выписка идентична по содержанию выписке на бумаге. Для ее заверения (подписи, печати) необходимо обращаться в банк. Важные особенности электронной выписки: возможность получить ее самостоятельно за несколько секунд, в любое время и совершенно бесплатно.

Крупные предприятия имеют обычно несколько расчетных счетов, производят ежедневные многочисленные безналичные операции. Хранение выписок в интернете освобождает от необходимости распечатывать их и прилагаемые документы. Объемные архивы может позволить себе далеко не каждая компания.

Рассмотрим пример выписки Сбербанка России.

Понятие банковской выписки

Выписка банка по расчетному счету – это документ:

- являющийся точной копией записей финансового учреждения о счете;

- имеющий финансовый характер;

- отображающий приход и расход собственных средств клиента;

- выдающийся ему обслуживающим отделением на руки, в электронном виде или пересылаемый почтой ежедневно либо в иной установленный отчетный период.

К этому документу в обязательном порядке подлежат прикреплению:

- документы, поступившие от контрагентов, которые послужили основанием для движения денег – зачисления либо списания;

- бумаги, оформленные учреждением.

Прием и выдача наличности, перечисления на счет проводятся кредитной организацией на основании определенных документов, например:

- объявление о внесении наличных денег;

- расчетный чек;

- платежное требование или поручение.

Банковские выписки не имеют одинакового внешнего вида из-за разницы в применяемой технике. Однако выписка банка с р/с всегда должна отображать установленный набор реквизитов:

- двадцатизначный номер счета;

- дата предыдущей выписки, остаток собственных средств на момент ее формирования;

- реквизиты подтверждающих документов, ставших основанием для проведения банковских операций;

- назначение совершенных платежей;

- корреспондирующие счета контрагентов, которым перечислялись, либо от которых приняты деньги;

- суммы дебета и кредита;

- остаток денег.

Дебет и кредит в банковской выписке – что это?

Сведения о движении средств в выписке банка отображаются в табличной форме. Обязательно в документе присутствуют графы «дебет» и «кредит». Для занесения данных в правильную колонку банк ставит

себя на место должника организации. Исходя из этого он формирует дебет и кредит в банковской выписке. Поэтому здесь отображаются:

- в дебете – списания по счету;

- в кредите – зачисления.

К примеру, если организация получает деньги от своего клиента, то запись с конкретной суммой операции вносится в колонку «Кредит». А если компания переводит деньги за оплату оборудования, аренду или производит списания со счета по иным основаниям, то банк их заносит в графу «Дебет».

Выписка банка

Выписка банка — это финансовый документ, который выдается клиенту. Он отражает движение денежных средств на расчетном или текущем счете. Является копией записей на расчетном счету в банке. К выписке банка прилагаются документы, полученные от других предприятий и организаций, на основании которых зачислены или списаны средства, а также документы, выписанные предприятием.

Прием и выдача денег или безналичные перечисления производятся банком на основании документов специальной формы, утвержденной им же. Из них наиболее распространенными являются: объявление на взнос наличными, чек (денежный), платежное поручение, расчетный чек, платежное требование.

Предприятие периодически (ежедневно или в другие установленные банком сроки) получает от банка выписку из расчетного счета, т.е. перечень произведенных им за отчетный период операций.

В выписке указывается:

- номер расчетного счета клиента;

- дата предыдущей выписки и ее исходящий остаток (он же явля-ется входящим остатком для последующей выписки);

- номера документов, на основании которых зачислены или списаны денежные средства;

- корреспондирующий счет-шифр бухгалтерии банка, которым закодированы финансовые операции предприятия;

- суммы по дебету и кредиту;

- остаток наличия средств на дату выписки;

- выписка с приложением оправдательных документов передается предприятию ежедневно или в другие установленные сроки.

Остатки средств на расчетном счете на определенную дату, зачисление средств на расчетный счет владельца банк отражает по кредиту расчетного счета в выписке банка, а все суммы списаний, т.е. уменьшение своего долга перед владельцем счета, банк отражает в выписке по дебету лицевого (расчетного) счета.

Выписка банка заменяет собой регистр аналитического учета по расчетному счету и одновременно служит основанием для бухгалтерских записей. Все приложенные к выписке документы гасятся штампом ”погашено”. Ошибочно зачисленные или списанные с расчетного счета суммы принимаются на счет 63 ” Расчеты по претензиям”, а банку немедленно сообщается о таких суммах для внесения исправлений. В последующих выписках банк вносит исправления, а в бухгалтерском учете предприятия задолженность списывается.

На полях проверенной выписки против сумм операций и в документах проставляются коды счетов, корреспондирующих со счетом 51 ” Расчетный счет”, а на документах указывается еще и порядковый номер его записи в выписке. Эти данные необходимы для контроля за движением денежных средств, автоматизации учетных работ, справок, проверок и последующего хранения документов. Проверка и обработка выписок должны производиться в день их поступления.

Как получить

Периодичность и форма предоставления выписок по расчетному счету устанавливается банком самостоятельно, в соответствии с собственным регламентом и действующим законодательством.

Регулярные отчеты о движении денежных средств по счету предоставляются банковским учреждением следующими способами:

- лично клиенту при посещении финансовой организации;

- почтовым отправлением;

- посредством электронной почты;

- в онлайн-формате.

Срочные выписки оформляются:

- менеджером банка при личном обращении;

- в личном кабинете пользователя на официальном сайте учреждения;

- в телефонном режиме;

- посредством смс;

- с использованием банкомата.

Для получения срочной выписки потребуется предоставить в банк соответствующее заявление. Кроме того, необходимо учитывать наличие комиссий за формирование выписок по требованию, которые могут быть предусмотрены банковскими тарифами.

Стандартное заявление на предоставление выписки содержит:

- ФИО, адрес регистрации – для частных лиц, полное и сокращенное наименования – для организаций;

- указание запрашиваемого временного периода;

- причину заявления;

- дату документа, подпись заявителя.

В случае утери клиентом оригинальной выписки, банк может по запросу предоставить копию документа.

Как заказать и получить банковский документ о состоянии расчетного счета?

Существует несколько вариантов получения выписки из банка:

- лично, при обращении в отделение банка с документом, удостоверяющим личность, доверенностью, договором на обслуживание счета (пластиковой картой, сберкнижкой);

- по СМС-сообщению на номер сервисного центра, формируется мини-выписка (несколько последних операций по счету);

- через банкомат (7-10 операций);

- электронно, через систему банк-клиент;

- по почте, заказывается регулярное получение выписки.

Для получения наиболее подробных данных (наименование покупок, начисленных процентах, адресах оплаты) формируется расширенная выписка.

Электронный способ получения выписки является наиболее распространенным на сегодняшний момент. Формирование ее происходит в личном кабинете владельца счета.

Также форму можно получать на электронный адрес, после предоставления в банк всех подтверждающих документов. Она ничем не отличается от бланка, выданного специалистами кредитного учреждения. Для ее заверения необходимо обратиться в отделение банка.

Образец доверенности на получение

Зачастую крупные предприятия передают полномочия по получению банковской документации специалисту отдела бухгалтерии.

Правами наделяется специалист при составлении соответствующей доверенности. Она оформляется и заверяется нотариусом, главой организации, частным предпринимателем.

Обычно крупные кредитные учреждения предлагают заполнить собственный бланк доверенности.

Доверенный работник также обязан предоставить образец своей подписи для карточки кредитного учреждения.

Доверенность может быть выписана лишь для одной операции (разовый характер), но в ней также должны присутствовать данные о руководителе предприятия и доверенном лице.

Составление подобного документа регламентируется нормами Гражданского Кодекса РФ (статьи —). Срок действия доверенности определяется директором, он может быть равен как одному месяцу, так и одному году.

Особенности обработки выписок

Обработка и анализ выписок проводится бухгалтерами организации.

При обработке выписки:

- На полях помечаются коды счетов;

- Возле суммы указывается номер приложенного документа и корсчет;

- Указываются номера проведенных операций на подтверждающих документах по выписке.

Обработка выписки позволяет:

- Осуществлять контроль всех проводимых денежных операций;

- Находить и устранять обнаруженные ошибки;

- Упрощать прохождение проверок;

- Более удобно проводить хранение первичных документов в архиве.

В связи с тем, что иногда могут возникнуть непредвиденные обстоятельства (сбой в системе, например), при работе в интернете чаще сохранять выписки любых счетов.

Как отследить движение денег по счёту и узнать остаток без выписки?

Вам необязательно заказывать соответствующую выписку, чтобы ознакомиться с движением денег и доступным остатком.

Вы можете увидеть всю необходимую вам информацию через личный кабинет клиента в разделе «Счета и карты».

Актуальный остаток будет виден сразу после входа в соответствующий раздел и выбора нужной вам карточки или счёта.

Если у вас подключены СМС-оповещения, узнать остаточный баланс пластиковой карты можно из сообщения, присланного на ваш телефон.

История списаний и поступлений на счёт также доступна в СМС-сообщениях. Чаще всего эта услуга подключается платно. Проверьте ваш тариф через личный кабинет клиента.

Виды выписок

Выписка имеет несколько разновидностей, зависящих от статуса владельца счета и вида используемого банковского продукта:

Выписка по расчетному счету. Составляется ежедневно в отношении операций, проходящих по счету компании или ИП. При необходимости можно запросить документ за определенный временной интервал – месяц, квартал и т.п. Расчетный счет клиента является для банка пассивным, поэтому дебет означает списание средств, а кредит – их поступление (подробнее про дебет и кредит).

Выписка по счету вклада. Составляется и передается клиенту по запросу. Документ содержит:

- сумму, имеющуюся на счете;

- размер начисленных процентов;

- операции по поступлениям и расходам.

Стандартный пример такой выписки – распечатка в сберегательной книжке. Но можно сформировать документ и по счету, привязанному к любой дебетовой карте. Это бывает необходимо при оформлении кредита.

Выписка по ссудному счету. Отражает размер внесенных средств, сумму списания (с разбивкой на основной долг и проценты), а также остаток ссудной задолженности. В отношении кредитных карт составляется счет-выписка, содержащая, помимо указанной выше информации, сумму обязательного платежа.

Электронная выписка. Это аналог обычной выписки на бумажном носителе, который распечатывается самостоятельно и заверяется в представительстве банка (при необходимости). Электронная выписка доступна клиентам, использующим сервисы онлайн-банкинга: для юридических лиц – система удаленного банковского обслуживания (интернет-банк), для граждан – интернет-банк или мобильный банк.

Какая информация отражена в выписке

Визуально выписка напоминает таблицу, в которой отражается: дата операции, сумма, назначение транзакции и реквизиты сторон. Утвержденной формы на законодательном уровне нет, поэтому формы выписок в банках могут отличаться друг от друга, но содержимое остается неизменным.

В выписке по расчетному счету должны быть:

- сведения о владельце счета: ФИО, паспортные данные;

- номер расчетного счета, по которому представлены сведения;

- название банка и его реквизиты;

- валюта каждой транзакции;

- общие число транзакций за период (обычно месяц);

- счет отправителя;

- дата и время по каждой операции;

- баланс счета;

- сведения по дебету и кредиту.

Юридическим лицам может потребоваться расширенная выписка. Кроме указанных сведений в ней отражено:

- способ проведения транзакции: через кассу, интернет-банк или банкомат;

- кто является контрагентом: ИП или ООО;

- название товара или услуги, в счет оплаты которой отправлены или зачислены деньги;

- сумма комиссии, которую начислил банк за проведение операции.

Бухгалтер предприятия проверяет выписку в день выдачи. Цель проверки:

- выявление неточностей и ошибок;

- контроль за движением денег по счету;

- создание справочных сведений;

- передача выписки в архив, для хранения.

Проверка банковской выписки

Проверка и обработка выписки банка с расчетного счета должна производиться в день выдачи. Для этого бухгалтером производятся следующие действия:

- подбор и крепление всех оправдательных документов, послужившими основаниями для произведения взаиморасчетов;

- максимально тщательная сверка всех записей банковской выписки с приложенными к ней первичными финансовыми документами, что позволяет выявить незачисленные либо излишне начисленные суммы, непроведенные или излишне проведенные платежи либо достоверно установить полное соответствие с документами-основаниями;

- в случае обнаружения ошибок – незамедлительное сообщение об этом факте уполномоченному представителю финансового учреждения;

- проставление кодов бухсчетов корреспондирующих с 51 «Расчетный счет» напротив соответствующих сумм на полях банковской выписки;

- указание на подтверждающих документах порядкового номера их отображения в выписке.

Эти действия производятся с целью:

- произведения контроля за движением средств;

- автоматизации работ бухучета;

- формирования справочных сведений;

- прохождения возможных проверок;

- архивации и последующего хранения финансовых документов.

Требования к форме и содержанию

Единого образца банковской выписки ЦБ РФ не утвердил. Форму кредитные организации разрабатывают самостоятельно, принимая во внимания стандарты отчетности по лицевым счетам.

В 2019 году повсеместно используется вариант, предложенный ФНС РФ. Приказом № ММВ-7-2/519@ установлена форма ответа на запрос налогового органа. Согласно п. 9 регламента финансовое учреждение должно указать в документе:

- свое официальное наименование, БИК, КПП и ИНН;

- название и место нахождения территориальной инспекции, направившей запрос;

- дату, номер требования о раскрытии информации;

- полные сведения об организации, на имя которой открыт расчетный счет;

- код валюты;

- отчетный период;

- номер счета;

- все операции и даты их совершения;

- идентификаторы документов-оснований расчетов;

- данные о банках и плательщиках, участвовавших в операциях;

- номера счетов контрагентов;

- суммы и назначение транзакций;

- остаток на начало, а также конец периода;

- обороты по дебету и кредиту.

По каждому счету оформляется отдельная выписка. При исполнении запросов клиентов форму приказа № ММВ-7-2/519@ меняют. Так, нередко модифицируют «шапку» документа. Простого названия «выписка по расчетному счету» для целей бухгалтерского учета недостаточно. Этот раздел должен давать максимально точную информацию и исключать расширительное толкование. Во избежание ошибок банк указывает официальное наименование организации-клиента, а также номер и дату договора об обслуживании.

Выписка оформляется на фирменном бланке кредитного учреждения. В качестве дополнительной информации выступает номер структурного подразделения, составившего документ. Список транзакций выполняется в табличной форме. Это основной раздел.

Согласно п. 2.1 Постановления 579-П подписи должностных лиц и штампы на автоматически сформированных документах не ставятся. Оформление же производится на русском языке. Действительной отчетность остается на протяжении всего периода хранения. Напомним, что юридическое лицо обязано формировать архив. В него включают первичные документы, регистры, налоговые декларации. Актуальность такие материалы сохраняют на протяжении 4 календарных лет (ч. 8 п. 1 ст. 23 НК РФ).

Примеров выписок по расчетным счетам организаций в сети предостаточно. Так, документы Сбербанка РФ выглядят следующим образом:

Некоторые кредитные учреждения оказывают клиентам специфические услуги. В «Райффайзенбанке», например, можно получить выписку на английском языке. Перевод требуется компаниям, сотрудничающим с иностранными партнерами.

Особенности банковской выписки по расчетному счету

Выписка — это документ, в котором отображаются данные клиентского счета и движение финансов по нему. По сути, она является распечатанной информацией об операциях по счету организации.

Составление выписки происходит в отделении фин. учреждения, документ может включать данные по нескольким счетам фирмы. В справке можно увидеть:

- Суммы поступлений.

- Расходные транзакции.

По любым счетам банк ведет документальное оформление операций в электронном варианте. Поэтому обратиться за справкой можно в любое удобное время.

Понятие выписки и порядок ее выдачи закреплен в законе «О бухгалтерском учете». Это документ, который:

- считается основанием для выполнения бух. и налогового учета;

- является доказательной базой и включает реквизиты в рамках п.2, ст.9 данного закона.

Сколько лет хранить в организации?

Когда запрашивается выписка, она формируется банком в 2-х экземплярах: один — клиенту, другой — хранится в архиве кредитного учреждения.

Если выписка по какой-либо причине осталась не востребована, она хранится лишь 4 месяца, а затем подлежит утилизации.

В электронных реестрах финансового учреждения срок хранения выписок составляет 5 лет. При поступлении запроса от владельца счета, необходимая документация находится в архиве, распечатывается и выдается на руки клиенту.

Напрямую срок хранения банковских выписок в организации на законодательном уровне не установлен.

С одной стороны сроки оговариваются в Налоговом Кодексе РФ (пп.8 п.1 статья 23), где обозначен срок 4 года с последнего момента ее востребованности (составление отчетности в налоговую инспекцию, начисления и уплаты налога, подтверждения полученных компанией доходов и понесенных расходов).

Данная мера также распространяется и на хранение документов в электронной форме.

Но, с другой стороны, 25 августа 2010 г. подписан Приказ №558 Минкультуры России, указывающий срок хранения управленческой архивной документации.

На основании данного акта хранится выписки с расчетного счета должны как минимум 5 лет.

На протяжении всего периода надзорные органы вправе запросить необходимую для них информацию.

Выписка по счету для предпринимателей и организаций

Банковская выписка формируется на ежедневной основе на каждый счет, открытый в финансовом учреждении. Это может быть расчетный счет, через который компания ведет свою деятельность, получая прибыль и взаимодействуя с контрагентами и поставщиками, или счет, открытый для кредитных нужд.

Запросить выписку со счета в банке можно в любой момент. Она формируется на определенный период, который интересен заказчику. В этой справке отражается информация:

- о поступлении денежных средств;

- переводе денег в пользу третьих лиц;

- банковских комиссиях.

Выписки из банка можно потребовать при обращении ответственного уполномоченного лица в отделение финансового учреждения. В разных компаниях требуется различное время на изготовление справки. Это может занять от нескольких минут до 3 рабочих дней в зависимости от регламента организации.

Статья в тему: как получить выписку из лицевого счета в Сбербанке

Кроме того, для предприятий, имеющих расчетно-кассовое обслуживание в конкретном банке, часто предоставляется удаленный доступ к текущему посредством клиент-банка. В этом сервисе можно формировать такой документ в режиме онлайн, но он не будет иметь юридической силы. Для передачи справки в контролирующие органы необходимы печать и подпись сотрудника банковской компании.

Выписка из банка: образец

Если предприятие самостоятельно ведет более современный финансовый учет, то будет правильно установить для своего удобства электронный банк. Бухгалтер лично сможет следить за всеми движениями средств на счетах подотчетного предприятия, при этом выписку из банка сможет самостоятельно легко распечатать в любое время без отрыва от работы.

Для заполнения такого бланка ручным способом подойдет стандартная выписка из банка: образец можно скачать в интернете, открыть в редакторе Excel и уже там внести необходимые правки. Главное, чтобы документ содержал необходимую информацию.

Какая информация указывается в выписке?

Выписки по счету в банках могут немного отличаться по внешнему виду, потому что распечатываются на разной технике. Важнее выяснить, какая информация указывается в выписке.

- «Дата проводки» – дата операции по счету клиента;

- «Счет получателя» – № расчетного счета получателя;

- «ВО» – вид финансовой операции;

- «Ном. док. Банка» – входящий № документа;

- «Ном. док. Клиента» – № платежного документа;

- «БИК банка корр» – БИК банка получателя;

- «Корр. Счет» – корреспондирующий счет банка;

- «Счет плательщика» – № счета плательщика;

- «Дебет» (приход клиента);

- «Кредит» (расход клиента).

Как бухгалтер проверяет и обрабатывает выписки?

Получить выписку в банке может только официально уполномоченный для этого сотрудник предприятия. Перечень таких лиц составляется руководителем организации и главным бухгалтером. Обычно занимается финансовыми документами бухгалтерский состав.

Как бухгалтер проверяет и обрабатывает выписки? Сотрудник получает выписки по счету в банке, проверяет сопутствующие документы, сравнивая суммы и даты. В случае расхождения информации работник обязан срочно обратиться в банк. Некоторые бухгалтера для собственного удобства при проверке выписки помечают на полях документа корреспондирующие счета, которые пригодятся для совершения проводки. В этот же день необходимо внести проверенные выписки в систему движения средств на предприятии. Применяя правило «двойной записи», бухгалтер таким простым способом осуществляет проводку каждой операции.

Нормативное обоснование

Согласно ст. 9 ФЗ № 129, регламентирующего ведение бухучета, любая организация обязана документально подтверждать все осуществляемые финансовые операции. Несмотря на то, что банковские выписки не фигурируют напрямую в нормативном определении, они, тем не менее, полностью отвечают его реализации.

Кроме того, обязательства банковских структур регулируются положениями ФЗ № 395-1 «О деятельности банков». Ст. 31 обязывает финансовые учреждения документировать все расчеты в соответствии с нормами Центробанка РФ. В соответствии со ст. 40.1., предусматривается хранение банками информации обо всех произведенных операциях на протяжении 5 лет с обеспечением доступа к документам.

Разновидности банковских выписок

В зависимости от разновидности банковского счёта и статуса клиента (владельца) оформляется несколько видов банковских выписок.

- Выписка по расчётному счёту. Документ составляется для юридических лиц (организаций) или ИП (счетов индивидуальных предпринимателей) на ежедневной основе. Выписка используется бухгалтером или финансовым специалистом для занесения операций в систему электронного документооборота (например, 1С).

- Выписка по счёту вклада. Документ формируется по запросу клиента, содержит краткий перечень приходных операций, сумму начисленных процентов, а также итоговую величину денежных средств на счёте. Такая выписка помогает клиентам отслеживать ход накопления средств, оценивать выгоду вклада.

- Выписка по кредитному (ссудному) счёту. Документ обычно формируется в электронном виде на регулярной основе и передаётся клиенту, выплачивающему банковский кредит. Выписка содержит размер выплаченных средств, оставшуюся сумму долга, а также сумму обязательного (очередного) платежа.

Универсальный документ для физических лиц (частных клиентов) — электронная выписка, формируемая в приложении на смартфоне или с помощью сайта банковской организации. Электронную выписку можно заказать за любой период, самостоятельно распечатать и заверить в отделении банка.

Электронные выписки

Открытым по сей день остается вопрос — нужно ли распечатывать выписки, если банк предоставляет их в электронном виде?

Никакой закон напрямую не запрещает организациям хранить только электронные версии выписок.

Закон о бухучете разрешает составление первичных документов на компьютере.

Налоговый Кодекс не требует хранить все сведения, подтверждающие предпринимательскую деятельность, исключительно на бумаге.

В пользу электронных выписок говорят многие тенденции:

- растущая популярность дистанционных банков, которые предоставляют документы исключительно в электронном виде;

- крупные предприятия с несколькими расчетными счетами и ежедневными безналичными операциями будут вынуждены тратить огромные кипы бумаги на распечатку выписок и прилагаемых к ним документов, хранить такие объемные архивы тоже сможет не каждая компания.

Что должно содержаться в выписке?

Как было сказано выше, законом не предусмотрено строгой формы счетовой выписки. Однако, есть перечень информационных данных, которые должны в ней быть в обязательном порядке:

- Наименование организации. Должно указываться наименование банка, его юр.адрес, реквизиты (БИК, корр.счет). Также здесь может быть указано подразделение или филиал банка, название офиса.

- Наименование клиента (ФИО) и номер счета.

- Дата формирования (чч.мм.гггг.)

- Выбранный период. Поскольку выписка формируется за определенный период, то в ней указывается, за какой именно период выписка сделана.

- Остатки на начало и конец периода.

- Общая сумма движений по счету (списания и зачисления).

- Перечень всех операций прихода\расхода. Здесь указана дата проводки операции, дата списания по счету (для информации – эти даты могут не совпадать), краткое описание операции (например, снятие наличных в банкомате, покупка Ашан, оплата мобильной связи и пр.).

Если выписка формируется по счету кредитной карты, то здесь еще есть информация о потраченной сумме за период, сумме, находящейся в льготном периоде, размер минимального платежа, сумма текущих процентов, даты оплаты. По кредиту в выписке расписана сумма поступлений и списаний в счет оплаты кредита (сумма основного долга, проценты, пени, штрафы при наличии и пр.).

Если выписка сформирована в офисе, то сотрудник должен поставить на ней свой штамп и подпись. Это будет уже официальная заверенная выписка. Ее можно предоставлять по месту требования. Например, бывают ситуации, когда в магазине был возврат товара, а деньги все еще не поступили. При этом магазин утверждает, что он отправил сумму обратно на счет клиента. Заверенная выписка, в которой не отражена сумма возврата, будет подтверждением, что деньги все еще не поступили на счет, и магазин должен проверить корректность возвращенного платежа.