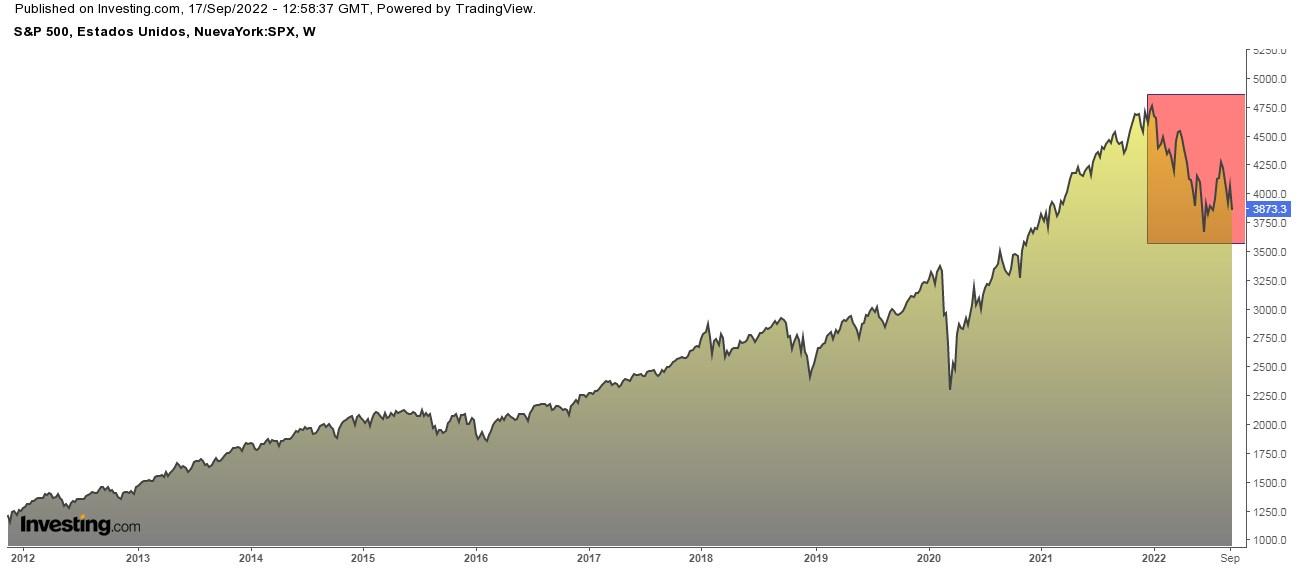

Над фондовым рынком собираются те же тучи, что и в 2018 году

Содержание:

- Скачок нефтяных котировок вывел энергетический сектор в лидеры

- Мечел

- Энергетический сектор: ралли нефтяных цен поддержит результаты

- Недооцененные акции

- Слабость технологических компаний и поставщиков материалов

- Акции компаний, которые всегда приносят прибыли

- Распадская

- Сентябрьский сюрприз

- Промышленный сектор: лидерами, вероятно, станут авиакомпании и производители оборудования

- Прогнозы обвала фондовых рынков на октябрь 2021 года

- Четвертый квартал угрожает новыми потерями?

- Сектор материалов: драйверами роста выступят металлургические и горнодобывающие компании

Скачок нефтяных котировок вывел энергетический сектор в лидеры

Энергетика оказалась единственным сектором S&P 500, который завершил сентябрьские торги в зеленой зоне, прибавив 9,3% благодаря 50-процентному ралли нефти за этот год. Торги четверга американская WTI завершила на отметке $75,03 (после роста на 9,5% за сентябрь).

Семь из десяти сентябрьских лидеров S&P 500 оказались представителями энергетического сектора.

COG 300 Minute Chart

COG – пятичасовой таймфрейм

Наилучшие результаты продемонстрировала Cabot Oil & Gas (NYSE:COG), прибавив 36,9% за месяц, и 33,7% — за год. (Примечание: по состоянию на конец сентября слияние Cabot Corp. (NYSE:CBT) с Cimarex Energy было одобрено акционерами. Предполагается, что сделка будет закрыта в конце четвертого квартала, и новая компания будет называться Coterra Energy).

Кроме того, этот сектор лидирует в индексах S&P 400 и S&P 600. Подобная динамика отражает веру инвесторов в дальнейший рост спроса и цен на нефть.

Согласно статистике Baker-Hughes, число активных буровых установок в США за последние 12 месяцев почти удвоилось. Однако показатель все еще примерно на 75% ниже максимума лета 2008 года.

Вопрос о том, как долго энергетический сектор будет оставаться на первом месте, остается открытым. По данным S&P, за последние три года он просел на 29,4% под давлением упавших нефтяных котировок.

Мечел

Справка о компанииМечел (MCX:MTLR) — российская горнодобывающая и металлургическая компания. Основной бенефициар компании — Игорь Зюзин. Анализ ситуацииПо поводу ралли акций этой компании Интерфакс даже опубликовал статью с примечательным названием “Иногда они возвращаются: Мечел из «компании-зомби» превращается в фаворита фондового рынка”. В самом деле, Мечел — компания с непростой историей. Ее привилегированные акции в 2011 году стоили 560 руб., а в 2014-м — всего 9 руб. Да и после этого они не раз демонстрировали “американские горки” на ожиданиях по дивидендным выплатам, которые компания всегда исправно платила. Вот и за последние пару недель “префы” Мечела (MCX:MTLR_p) выросли более чем на 60%. На фоне хорошей конъюнктуры угольного рынка и роста производственных показателей компания продемонстрировала отличные результаты. Не будем перечислять все финансовые показатели, обратимся сразу к прибыли. За 1-е полугодие 2021 компания заработала почти 32 млрд руб. Устав компании предписывает направлять на дивиденды по привилегированным акциям 20% от чистой прибыли по МСФО. Соответственно, в 1-м полугодии компания уже заработала около 46 рублей дивидендов на одну привилегированную акцию. Доходность таких дивидендов к текущей цене акций (в районе 235 руб.) составляет почти 20%. Второе полугодие тоже может быть достаточно сильным на фоне сохранения позитивной рыночной конъюнктуры. В итоге дивидендная доходность может оказаться существенно выше. Но есть и некоторые риски. В первую очередь они связаны с возможным искусственным занижением прибыли по итогам года через списание стоимости основных средств предприятия. Мнение аналитиков InvestFutureПо нашему мнению, даже с учетом возможного списания части основных средств или гудвилла, дивидендная доходность акций Мечела по итогам года останется довольно высокой. Исходя из этого, мы ожидаем, что привилегированные акции компании продолжат рост до 280-300 руб. Впрочем, многое будет зависеть от рыночной конъюнктуры и бухгалтерских списаний компании в предстоящие отчетные периоды.

Энергетический сектор: ралли нефтяных цен поддержит результаты

Совокупная прибыль компаний энергетического сектора за третий квартал, согласно прогнозам, составит $20,5 миллиарда, тогда как год назад был зафиксирован убыток в размере $1,5 миллиарда, когда пандемия COVID-19 свирепствовала с полной силой, и экономическая деятельность была приостановлена.

С учетом благоприятного влияния от повышения цен на нефть выручка сектора, согласно FactSet, покажет максимальный среди всех 11 секторов прирост — на 53,1%. Средняя цена нефти марки WTI в третьем квартале 2021 года составила $70,52, что на 72% выше $40,92 за третий квартал 2020 года.

Если говорить об отдельных компаниях, наибольший вклад в рост прибыли сектора, вероятно, внесли ExxonMobil (NYSE:XOM) и Chevron (NYSE:CVX). На их долю приходится $10,9 миллиарда от прогнозируемой совокупной прибыли в $22,0 миллиарда.

О существенном улучшении финансовых результатов в третьем квартале также, по всей видимости, сообщат Occidental Petroleum (NYSE:OXY) и Diamondback Energy (NASDAQ:FANG). Согласно прогнозам аналитиков, первая отчитается о прибыли на акцию в размере $0,58 после убытка $0,84 годом ранее, а вторая компания, вероятно, сообщит о повышении прибыли на акцию год к году на 330%.

Energy Select Sector SPDR Fund – недельный таймфрейм

Биржевой фонд Energy Select Sector SPDR (NYSE:XLE) с начала текущего года вырос на 48,8%, в то время как S&P 500 за этот отрезок времени повысился на 15,8%. Этот фонд отслеживает взвешенный по рыночной капитализации индекс американских энергетических компаний из расчетной базы S&P 500.

Помимо Exxon и Chevron, в число крупнейших компонентов этого ETF также входят ConocoPhillips (NYSE:COP), EOG Resources (NYSE:EOG), Schlumberger (NYSE:SLB), Marathon Petroleum (NYSE:MPC), Pioneer Natural Resources (NYSE:PXD), Phillips 66 (NYSE:PSX), Kinder Morgan (NYSE:KMI) и Williams Companies (NYSE:WMB).

Недооцененные акции

Акции считаются недооцененными, если их рыночная стоимость ниже той, которую они должны иметь согласно данным фундаментального анализа (справедливая стоимость) или мнению экспертов (оптимальная стоимость). Бумаги могут иметь заниженную цену по ряду причин. Например, из-за малого спроса на продукцию ввиду ее непопулярности на рынке или нестабильной доходной истории предприятия.

Рано или поздно акции недооцененных компаний подрастают до нужной стоимости, поэтому инвестор может продать их с многократной прибылью. Наибольший потенциал роста имеют молодые компании на рынке. Но при покупке их акций надо тщательно проанализировать причины, по которым они оказались недооцененными. Если компания имеет непомерно большую долговую нагрузку или фундаментальные проблемы в управлении, то низкая цена активов постепенно станет справедливой и инвестору заработать не удастся.

Выгодно покупать акции и вкладывать деньги в недооцененные предприятия потому, что в перспективе они способны принести инвестору больше прибыли, чем обычные и даже наиболее успешные корпорации. Главное – это найти бумаги с заниженной стоимостью и купить их в момент крайнего спада.

Для поиска недооцененных активов используют приемы фундаментального анализа и теорию Бенджамина Грэма. Это позволяет уже на начальном этапе определить, какие компании достойны внимания, а какие являются бесперспективными. В фундаментальном анализе используют несколько мультипликаторов. Ни один из них сам по себе не способен дать объективную оценку, но в совокупности они помогают отыскать действительно перспективные активы.

Выбор акций для инвестирования по классической схеме с применением коэффициента Грэма осуществляется в такой последовательности:

- Отбор компаний, подходящих по мультипликаторам.

- Расчет самого коэффициента.

- Сравнение выбранных активов.

Грэм в своей книге «Разумный инвестор» предлагает оценивать компанию с помощью следующих мультипликаторов:

- Р/В – показывает недооцененность компании относительно стоимости ее активов. Чтобы рассчитать его, надо рыночную цену акции разделить на балансовую стоимость активов. Значение должно быть меньше 0,75.

- P/S – показывает доходность компании. Его значение можно найти, разделив стоимость акции на выручку, приходящуюся на одну бумагу. Этот коэффициент должен быть меньше 0,5.

- P/CF – соотношение рыночной стоимости одной акции и объема оборотных средств должно превышать 0,1. Это означает, что у компании достаточно ликвидных активов и она способна удовлетворять требования кредиторов.

- Соотношение задолженности и капитализации должно быть меньше 0,1. Если у компании много долгов, то инвестору связываться с ней не стоит.

Кроме того, инвестору надо следить за среднесуточным объемом торгов – он должен как минимум в 100 раз превосходить сумму планируемой покупки. В противном случае инвестору достанутся не самые перспективные акции, а неликвидные активы, которые вряд ли удастся в будущем продать по выгодной цене.

После предварительного выбора недооцененных бумаг можно переходить к расчету коэффициента Грэма. Для этого надо из стоимости активов компании вычесть долги и полученное значение разделить на количество эмитированных акций. Результат представляет собой стоимость чистых текущих активов – NCAV (Net Current Asset Value).

Коэффициент Грэма сам по себе ни о чем не говорит, кроме того что отрицательное значение свидетельствует об убыточной деятельности компании. Чтобы понять, недооценена или переоценена акция, надо найти соотношение ее рыночной стоимости и коэффициента. Приобретение ценной бумаги считается целесообразным, если ее стоимость составляет примерно 2/3 (66,7%) от значения коэффициента Грэма. Некоторые инвесторы допускают соотношение в диапазоне 50–80%, но для минимизации рисков лучше все-таки принимать 60–70%.

Чтобы быстро найти самые недооцененные акции российских компаний, можно использовать скринеры – специальные интернет-сервисы для подбора эмитентов по заданным критериям. Например, TradingView. Загрузив его, достаточно задать необходимые параметры, чтобы система сама подобрала нужные бумаги. Их затем можно быстро отсортировать с помощью различных фильтров.

Если акций окажется больше, чем нужно, следует провести новый отбор, используя более жесткие настройки. Если же эмитентов недостаточно, то каждый из параметров надо ослабить на 10%. Помимо указанного скринера, существует еще множество других – Market In Out Technical Stock Screener (marketinout.com), Finviz Free Stock Screener (finviz.com) и пр.

Слабость технологических компаний и поставщиков материалов

За тот же трехлетний период сектор высоких технологий вырос на 98,5%, однако в сентябре он упал на 5,8%.

Но главными аутсайдерами сентября стали поставщики материалов, в том числе металлов и золота. Акции сталелитейной компании (NYSE:NUE) за месяц снизились на 16,2%. (Золото упало на 3,4% в сентябре и на 7,2% за год).

Пострадали и бумаги крупных технологических компаний: Apple (NASDAQ:AAPL) упала на 6,8%; Microsoft (NASDAQ:MSFT — на 6,6%; Amazon (NASDAQ:AMZN) скинула 5,4%; а Intel (NASDAQ:INTC) упала на 1,44%.

FB 300 Minute Chart

FB – пятичасовой таймфрейм

Гигант рынка социальных сетей Facebook (NASDAQ:FB) скинул 10,4%, в результате чего его рыночная капитализация опустилась ниже 1 трлн долларов.

Для инвесторов, которые следили за рынком, это не должно быть полной неожиданностью. Вот уже некоторое время рынок демонстрирует признаки прохождения пика.

Начнем с масштабов ралли фондового рынка от его минимумов марта 2020 года. Скачок оказался просто невероятным: около 120% для NASDAQ; почти 100% для S&P 500; и 88,5% для Dow.

Кроме того, в начале июля индексы относительной силы (RSI) для индексов S&P 500, NASDAQ и NASDAQ 100 превысили отметку 70. Это явный признак перекупленности, и традиционно пересечение уровня в 70 предвещает коррекцию (хотя и не говорит о том, когда она начнется).

Рассмотрим отрыв ведущих индексов от их 52-недельных максимумов. S&P 500, Dow, NASDAQ и NASDAQ 100 завершил месяц более чем на 5% ниже этих пиков. Индекс NASDAQ 100 упал на 6,4% со своего годового максимума от 7 сентября. Пик S&P 500 был пройден пятью днями ранее, а Dow достиг максимума 16 августа.

Что касается индекса компаний с малой капитализацией Russell 2000, то его пик пришелся на 15 марта.

Еще одним фактором, указывающим на настороженность участников рынка, является разница между числом бумаг, обновивших 52-недельный максимум и акций, установивших 52-недельный минимум. Данную статистику предоставляет Barchart.com.

12 марта это число составило 822, при этом 823 акции обновили максимумы и только одна достигла нового минимума. В прошлый четверг показатель составил -58 (77 новых максимумов против 135 минимумов). Показатель постепенно снижался со своего мартовского пика.

Тем не менее прибыль корпоративного сектора за второй квартал в целом превзошла ожидания, и многие аналитики ожидают высокого показателя и за третий квартал. Занятость как минимум остается стабильной; число первичных заявок на пособия по безработице за прошлую неделю оказалось ниже 400 000 (хотя и немного выросло за три последних отчетных периода).

Федеральная резервная система хочет уменьшить свое влияние на рынок капитала, запустив процедуру сворачивания программы выкупа акций в течение последнего квартала текущего года и начав повышать процентные ставки уже в 2022 году. Мысль о перспективах ужесточения политики пугает Уолл-стрит. Как известно, крахам 1987 и 2008 годов предшествовало именно повышение ставок.

Но необходимо также учитывать ряд неизвестных. Удастся ли победить пандемию? Будет ли инфляционное давление, вызванное перебоями в цепочках поставок и скачком цен на сырье (особенно энергоносители и материалы), сдерживать рынки? Геополитические риски как в Соединенных Штатах, так и за рубежом, могут усилить волатильность по мере начала первой полной торговой недели октября.

Акции компаний, которые всегда приносят прибыли

Конечно, так однозначно выразиться довольно трудно. Потому что даже опытные трейдеры знают, что любые акции могут неожиданно обвалиться. И даже самые надежные компании не могут гарантировать стабильности и постоянно растущей цены. Капризный рынок настолько изменчив, что любое вложение — это большой риск. И вы должны это учитывать. Мы подобрали для вас список наиболее стабильных компаний, чьи акции всегда в цене. И на которых можно действительно зарабатывать.

Как вы помните, собираясь купить акции компании, которой вы доверились, вы должны учитывать:

- ее положение на рынке;

- доверие покупателей и пользователей, о котором можно почитать или посмотреть ролики в интернете;

- отзывы других акционеров;

- процент дивидендов, которые выплачивает эта компания;

- перспективы ее развития, относительно сроков нахождения на рынке;

- аналитические прогнозы экспертов.

И это далеко не полный перечень тех условий, которые необходимо выполнить, чтобы получать стабильные прибыли. Но с опытом вы научитесь определять, каким компаниям можно доверять, а каким нет. Конечно, потери сопровождают почти всех. И вы должны быть готовы к тому, что часть денег, возможно, к вам уже не вернется. Но только опыт, технические знания и развитая интуиция помогут вам научиться обходиться без потерь.

Распадская

Справка о компанииРаспадская (MCX:RASP) — российская угольная компания. Основной владелец Распадской — компания EVRAZ (LON:EVRE). Анализ ситуацииПосле того, как совет директоров компании рекомендовал по итогам первого полугодия выплатить дивиденды в размере 23 руб. на акцию, ее бумаги всего за пару недель прибавили около 50%.Также компания представила новую дивидендную политику, которая предусматривает выплаты не менее 100% свободного денежного потока при коэффициенте чистый долг/EBITDA ниже единицы и не менее 50% свободного денежного потока при коэффициенте чистый долг/EBITDA в диапазоне от одного до двух. Причиной изменения дивидендной политики стало улучшение финансовых показателей в условиях благоприятной конъюнктуры на рынке угля и роста бизнеса после консолидации активов «Южкузбассугля». Также по итогам полугодия компания порадовала инвесторов очень сильными результатами деятельности.Сейчас на повестке дня у Распадской стоит вопрос о выделении угольного бизнеса. 5 августа менеджмент EVRAZ’а заявил, что продолжает работать над структурой потенциального выделения. Ориентировочно оно может быть завершено уже к декабрю этого года. А 31 августа структура Романа Абрамовича Greenleas International (владеет 28,64% EVRAZ’а) подала ходатайство в ФАС о приобретении 26,74% акций Распадской. После выделения активов EVRAZ продолжит закупать у Распадской уголь как внешний потребитель. Мнение аналитиков InvestFutureПосле реорганизации ликвидность акций Распадской может существенно вырасти, что положительно отразится на их стоимости. Позитивные финансовые результаты и прогрессивная дивидендная политика добавляют оптимизма по поводу перспектив этих бумаг. Мы считаем, что акции сохраняют потенциал роста до уровней 430-450 руб.

Сентябрьский сюрприз

Похоже, что масштабы сентябрьского падения удивили большинство инвесторов и игроков с Уолл-стрит.

Индекс S&P 500 снизился на 4,8%, Dow Jones Industrial Average скинул 4,3%, а NASDAQ Composite упал на 5,3%.

NDX 300 Minute Chart

NDX – пятичасовой таймфрейм

Высокотехнологичный NASDAQ 100, включающий акции ряда самых быстрорастущих компаний, упал на 5,7%. В последний раз столь слабую динамику индекс продемонстрировал в марте 2020 года.

Волатильность оказала давление и на S&P 500; 2 сентября прирост бенчмарка с начала года составлял почти 21%, а уже в конце месяца он снизился до 14,7%. 2 сентября индекс достиг 52-недельного пика и зафиксировал рекордный уровень закрытия, после чего упал.

Тем временем диапазон дневных торгов индекса Dow превышал 500 пунктов в ходе четырех торговых сессий.

Однако ведущие индексы по-прежнему торгуются существенно выше уровней начала года. Прирост S&P 500 составляет 16% (не в последнюю очередь благодаря пятничному ралли). Dow оказался в плюсе на 12,2%, а индекс NASDAQ — на 13%. Тем не менее третий квартал оказался неоднозначным. S&P 500 едва отработал « в ноль»; NASDAQ снизился на 0,4%, а индекс Dow упал на 1,9%.

Промышленный сектор: лидерами, вероятно, станут авиакомпании и производители оборудования

- Прогнозируемый рост прибыли на акцию за третий квартал: +61,7% г/г

- Прогнозируемый рост выручки за третий квартал: +17,0% г/г

Промышленный сектор, который в прошлом году оказался одной из главных жертв локдаунов, как ожидается, займет второе место среди 11 секторов по показателю прироста прибыли. Согласно FactSet, прибыль компаний сектора в третьем квартале увеличилась на 61,7%.

О повышении прибыли, вероятно, отчитаются все 12 отраслей сектора, а в лидерах, по-видимому, окажутся авиакомпании и производители промышленного оборудования. Согласно прогнозам, они отчитаются об увеличении прибыли год к году на 86% и 25% соответственно.

Компании сектора, отличающиеся, пожалуй, наибольшей чувствительностью к экономическим условиям, также, вероятно, сообщат о росте выручки: их продажи за третий квартал, согласно прогнозам, увеличились на 17,0%.

Среди отдельных компаний повышенного внимания заслуживают General Electric (NYSE:GE) и United Airlines Holdings (NASDAQ:UAL). GE, по прогнозам, отчитается за третий квартал о прибыли на акцию в размере $0,45, что на 650% выше прошлогоднего результата в $0,06. Что касается United, авиакомпания, вероятно, сообщит о выручке на уровне $7,63 миллиарда, что примерно на 200% выше прошлогоднего показателя в $2,49 миллиарда.

Industrial Select Sector SPDR Fund – недельный таймфрейм

Биржевой фонд Industrial Select Sector SPDR (NYSE:XLI) с начала текущего года повысился на 12,7%. Этот фонд отслеживает взвешенный по рыночной капитализации индекс промышленных компаний из расчетной базы S&P 500.

В число десяти основных компонентов фонда входят Honeywell International (NASDAQ:HON), United Parcel Service (NYSE:UPS), Union Pacific (NYSE:UNP), Boeing (NYSE:BA), Raytheon Technologies (NYSE:RTX), Caterpillar (NYSE:CAT), General Electric, 3M (NYSE:MMM), Deere (NYSE:DE) и Lockheed Martin (NYSE:LMT).

Прогнозы обвала фондовых рынков на октябрь 2021 года

Роберт Кийосаки выступил с заявлением, что в октябре произойдет обрушение стоимости всех активов, включая Bitcoin, золото и ценные бумаги. Причиной столь драматичных событий станут действия ФРС (Федеральной резервной системы, аналога Центробанка) и Минфина США.

Коррекция на фондовых рынках началась в сентябре 2021 года. Для индекса широкого рынка S&P 500 итоги месяца стали худшими за последний год: индекс снизился на 4,8 %, с 4 530 пунктов до 4 304. Главный вопрос сейчас: продолжится ли снижение рынков в октябре 2021 года и на сколько.

Самым вероятным является падение индекса S&P 500 к зоне поддержки, которая находится на уровне 4 100-4 200 пунктов, то есть еще на 2-5 % от текущих 4 300 пунктов, говорит главный аналитик компании Esperio Лев Кравец.

Лев Кравец, главный аналитик компании Esperio:

— Логика падения рынка достаточно простая: 3 ноября, на очередном заседании ФРС наверняка начнет сворачивать программу покупки облигаций на 120 млрд долларов. Значит, инвесторы, которые всегда отыгрывают события заранее, будут весь октябрь закладывать сокращение, толкая цены на активы вниз.

Руководитель аналитического департамента AMarkets Артем Деев считает, что коррекция на фондовом рынке США в октябре — вполне реальный сценарий по нескольким причинам:

- вероятный дефолт китайского застройщика Evergrande все еще актуальная тема. Он может вызвать цепную реакцию на рынках Азиатско-Тихоокеанского региона и перекинуться частично на банковский сектор США;

- начало сезона квартальной отчетности. После очень позитивных отчетов за второй квартал ситуация покажет замедление корпоративных прибылей в третьем квартале, что обеспечит определенное снижение рынку;

- в октябре в Штатах будет рассматриваться инициатива кабинета Джозефа Байдена по увеличению налогов для компаний, что также станет триггером для снижения индексов;

- рост цен на энергоносители становится определяющим для инфляции — она не снижается, вопреки ожиданиям, что может заставить ФРС быстрее перейти к ужесточению монетарной политики.

Еще один важный момент и причина для снижения рынков заключается в том, что в США начался новый финансовый год. Это значит, что инвесторы хотели бы получить более низкие цены для входа в рынок, иначе база для роста акций будет слишком высокой.

Лев Кравец, главный аналитик компании Esperio:

— Во второй половине октября — начале ноября на американском рынке начинается «новогоднее ралли»

Сложно сказать будет ли оно на этот раз, но для нас важно то, что если оно все-таки будет, то именно к этому моменту цены на американские акции должны стать наиболее привлекательными — низкими. Поэтому октябрь 2021 года, по крайней мере, его первая половина, выглядит очень подходяще для того, чтобы скорректировать американские индексы еще ниже, в идеале он уйдет на 200-дневную скользящую среднюю по S&P 500 в 4 145 пунктов

После этого можно будет делать выводы относительно динамики фондового рынка в ноябре и декабре.

Четвертый квартал угрожает новыми потерями?

Повышенная волатильность, наблюдавшаяся на протяжении месяца (особенно в конце сентября) вызвала опасения за дальнейшую судьбу рынков.

Беспокойство вызвано целым рядом причин, включая:

- COVID-19. Дельта-штамм поразил большую часть мира, спровоцировав рост числа госпитализаций в Соединенных Штатах. Общее число летальных исходов в США на прошлой неделе превысило 700 000, и показатель продолжает расти несмотря на уговоры и даже угрозы увольнения сотрудников, которые не будут вакцинированы.

- Проблемы с цепочками поставок. Попробуйте заказать и получить новый холодильник или машину. Поставки компьютерных микросхем и других компонентов, произведенных за пределами Соединенных Штатов, ограниченны, поскольку вирус поразил рабочую силу в Азии и других странах.

- Инфляционное давление. Цены росли весь год на фоне логистических проблем, вызванных пандемией. И чиновники центральных банков и экономисты понимают, что это давление может сохраниться до 2022 года или даже более позднего периода.

- Явное противостояние конгрессменов США практически по всем вопросам и перспективы крайне ожесточенных выборов 2022 и 2024 годов. Кроме того, проблемы, сопровождавшие вывод американских войск из Афганистана, частично подорвал поддержку администрации Байдена.

- Возможность ужесточения денежно-кредитной политики ведущих регуляторов и повышения процентных ставок с целью сдерживания инфляции уже в следующем году.

- Экономическая и политическая неопределенность в отношении Китая. Пекин давит на криптовалюты и принимает жесткие меры в отношении ряда национальных компаний (особенно технологических), делающих акцент на международный рынок. Вы можете проследить реакцию инвесторов на эти события по динамике гонконгского индекса Hang Seng, который снизился на 5,6% в сентябре, скинул 14,8% в третьем квартале и просел на 9,8% за год.

Любой, кто помнит катастрофу октября 1987 года или кризис 2008 года, подтвердит, что октябрь может быть крайне разрушительным. С 1928 года рынок 25 раз понес месячные потери более чем в 7,5%, и восемь из них пришлись на октябрь. Согласно Говарду Сильверблатту из S&P Dow Jones Indexes, половина из этих распродаж пришлась на 1987 и 2008 года.

Сектор материалов: драйверами роста выступят металлургические и горнодобывающие компании

- Прогнозируемый рост прибыли на акцию за третий квартал: +90,4% г/г

- Прогнозируемый рост выручки за третий квартал: +28,9% г/г

Сектор материалов, согласно прогнозам, сообщит о самом сильном приросте прибыли на акцию среди 11 секторов. Согласно FactSet, показатель продемонстрирует рост на 90% по сравнению с сопоставимым периодом прошлого года.

С учетом повышения цен на металлы, в том числе медь, никель, платину, палладий и золото, компании сектора, вероятно, сообщат о втором по силе приросте выручки год к году — почти на 29%.

О сильном росте прибыли на акцию и выручки, вероятно, отчитаются три из четырех отраслей сектора, что вполне естественно. В частности, в горно-металлургической отрасли прогнозируется повышение прибыли и продаж на 200% и 65% соответственно.

Materials Select Sector SPDR Fund – недельный таймфрейм

Биржевой фонд Materials Select Sector SPDR (NYSE:XLB), отслеживающий взвешенный по капитализации индекс американских компаний–поставщиков основного сырья в составе S&P 500, за 2021 год вырос на 12,3%.

В число десяти крупнейших компонентов этого ETF входят Linde (NYSE:LIN), Sherwin-Williams (NYSE:SHW), Air Products and Chemicals (NYSE:APD), Freeport-McMoran (NYSE:FCX), Ecolab (NYSE:ECL), Newmont Mining (NYSE:NEM), DuPont de Nemours (NYSE:DD), Dow (NYSE:DOW), PPG Industries (NYSE:PPG) и International Flavors & Fragrances (NYSE:IFF).

На общем фоне выделяются две компании, от которых можно ожидать впечатляющих результатов. Первая из них — Nucor (NYSE:NUE). Эта компания, согласно прогнозам, сообщит о прибыли на акцию в размере $6,81, что почти на 1000% выше результата в $0,63, зафиксированного годом ранее. Вторая компания — Mosaic (NYSE:MOS), она, как ожидается, сообщит о прибыли на акцию в размере $1,57, что на 580% выше прошлогоднего показателя $0,23.