Как распорядиться накопительной частью пенсии?

Содержание:

- Формула расчета единовременной выплаты

- Какие документы представить

- Чем это грозит?

- Виды выплат

- Главные аспекты

- Способы получения выплаты

- Что делать, если у НПФ отозвали лицензию?

- Правила перечисления первой выплаты

- Выплаты наследникам

- Управление накопительной частью пенсии

- Как снять деньги из ЕНПФ на оплату лечения

- Как понять, что у меня есть накопления

- Как и где получить сумму пенсионных накоплений

- Как распределяются отчисления в пенсионный фонд в 2021

Формула расчета единовременной выплаты

На основании статьи 7 ФЗ № 424 срочная накопительная выплата может быть рассчитана гражданам, которые направили на формирование средства материнского капитала, взносы по программе софинансирования и дополнительные взносы от самого гражданина.

Размер срочной выплаты рассчитывается с учетом общих сумм, которые разделяются на планируемый период выплат. На основании норм законодательства этот период не может быть меньше 10 лет.

Все расчеты производятся с использованием следующей формулы

НП = ПН (собранная сумма) /Т (месяцы)

Величина срочной выплаты изменяется ежегодно 1 августа за счет новых взносов.

Таки образом, накопительная часть пенсии – это возможность граждан увеличить свой доход после выхода на заслуженный отдых.

Какие документы представить

После приобретения гражданином права на получение накопительного пенсионного обеспечения, он вправе обращаться за его назначением в любое время после обретения такого права.

При этом необходимо указать в заявлении способ, которым будут осуществляться выплаты. Получение гражданами накопительной пенсии возможно как вместе со страховой частью, так и отдельно.

Граждане для оформления пенсии, помимо заявления, предоставляют следующий комплект документов, необходимых для назначения страховой пенсии

- Документ, подтверждающий гражданство, личность, место жительства и возраст (для граждан России — паспорт гражданина, для иностранцев и лиц без гражданства – вид на жительство).

- Документы, подтверждающие наличие необходимого трудового стажа. Как основной документ, подтверждающий трудовой стаж, предъявляется трудовая книжка. Если книжка отсутствует либо в ней содержатся ошибки или неверные сведения, для подтверждения стажа принимаются:

- индивидуальные трудовые договора с места работы;

- договоры на выполнение работ или оказание услуг, заключенные на гражданско-правововой основе;

- трудовые книжки колхозника;

- справки от работодателя или из муниципальных органов;

- копии приказов и выписки из них;

- ведомости о выдаче зарплаты.

- Документы с данными об изменении фамилии либо имени и отчества

В документах, предоставляемых для подтверждения трудового стажа, должны быть указаны номер и дата выдачи, а также:

- ФИО лица, которому выдается документ;

- полную дату его рождения;

- места и периоды работы гражданина;

- профессии либо занимаемые им должности;

- на каких основаниях выдавались документы (приказы и т.д.).

Документы, выдаваемые работодателем при увольнении, принимаются как подтверждающие страховой стаж и в том случае, если не указаны основания для их выдачи.

Чем это грозит?

Пенсионные накопления нельзя украсть: чехарда с НПФ не отразится на вашем индивидуальном лицевом счете. Они не могут сгореть – накопления гарантированы. Однако можно остаться без инвестиционного дохода за последние несколько лет. По закону, без потерь человек имеет право менять страховщика один раз в пять лет. Если расторгнуть договор на обслуживание досрочно, доход от инвестирования пенсионных средств вашим предыдущим страховщиком для вас будет потерян.

Подробнее – читайте статью «Как избежать потерь при смене страховщика?».

Старый НПФ перестает начислять вам доход с 1 января. При этом договор с НПФ всегда вступает в силу с момента зачисления средств на счёт нового страховщика, то есть с 1 января до 1 апреля. Пока деньги «в пути» от старого НПФ к новому, они не будут приносить инвестиционного дохода.

Что

делать?

Предположим, вы узнали, что поневоле стали клиентом неизвестного

фонда. Что можно предпринять?

Шаг 1. Пойти в этот фонд

Обратитесь в НПФ, где оказались ваши деньги. Фонд обязан

объяснить, на основании каких документов пенсионные накопления перешли в его

распоряжение, и показать договор с вашей подписью.

Шаг 2. Пожаловаться в ПФР

Если вы не помните, когда и при каких обстоятельствах заключили этот договор, или же подпись на документе не ваша, следующий шаг – жалоба на НПФ в Пенсионный фонд России (ПФР). Жалоба подается в свободной форме. Ее можно направить почтой (по адресу: 119991, г. Москва, ул. Шаболовка, д. 4, Пенсионный фонд Российской Федерации); в онлайн-приемную ПФР на сайте или сообщить о случившемся по телефону горячей линии (8 800 510-55-55)

Важно, что с 1 января 2019 года в правила переходов между фондами внесены изменения: теперь заявление на перевод накоплений можно подать не позднее 1 декабря текущего года (раньше прием велся до 31 декабря). Таким образом, появится возможность отозвать поданное заявление в течение месяца

На портале госуслуг вы сможете увидеть поданные от вашего имени заявления и в случае необходимости в течение декабря их отменить. Подробно этот порядок описан тут. Если месячный срок истек, придется обращаться в суд.

Шаг 3. Подсчитать убытки

Узнайте в прежнем НПФ, сколько денег было на вашем счете и не потерян ли инвестиционный доход. Таким образом, можно рассчитать убытки от мошеннического перевода средств в другой фонд.

Шаг 4. Собрать документы

Почтой запросите в новом НПФ договор, по которому были переведены пенсионные накопления: таким образом, у вас появятся доказательства (например, документ с поддельной подписью).

Запросите в Банке России и ПФР информацию о том, как заверялись

ваши персональные данные. По закону, владелец пенсионных накоплений должен

подтвердить намерение перевести деньги – то есть лично прийти в ПФР или МФЦ,

заверить заявление нотариально или с помощью электронной подписи (часто мошенники

подделывают подписи нотариусов).

Шаг 5. Отправиться в суд

Собрав документы, можно идти в суд. Если договор на переход признают недействительным, деньги вместе с накопленным доходом вернут в старый фонд в течение месяца. На сайте Национальной ассоциации негосударственных пенсионных фондов можно скачать образец искового заявления о признании договора неправомерно заключенного договора недействительным.

Иногда НПФ откупаются – то есть предлагают компенсацию в обмен

на прекращение судебного разбирательства. Если фонд проиграет суд, ему грозит

штраф до 500 тыс. рублей за перевод пенсионных накоплений по подложным

документам.

Как

государство борется с пенсионными мошенниками?

Нечистые на руку агенты – это головная боль и для добросовестных страховщиков, теряющих клиентов, и для государства, которое гарантирует сохранность пенсионных накоплений граждан. Для борьбы с нарушениями с лета 2017 года ввели новое правило: заявления о смене фонда, направляемые в ПФР по почте, должен был обязательно заверить нотариус.

Однако даже такая мера не смогла обеспечить стопроцентную защиту: мошенники стали подделывать подписи нотариусов. В результате с 1 января 2019 года ПФР больше не принимает заявления о смене организации по почте: теперь их можно подать лично или посредством представителя в отделениях ПФР и МФЦ, а также онлайн – через «Госуслуги» или личный кабинет на сайте ПФР.

И

все-таки

Виды выплат

Доступны 3 вида:

- единовременная,

- срочная,

- накопительная.

Рассмотрим более подробно, кому и как можно забрать накопленные деньги.

Единовременная

Получить всю сумму накопления сразу могут:

- заявители, у которых накоплений оказалось менее 5 % от суммы начисленной пенсии по старости;

- пенсионеры, которые не смогли выполнить требования законодательства о минимальном стаже и пенсионном балле, но достигли необходимого возраста для получения накопительной части.

Распорядиться финансами получатель может по своему усмотрению. Законом это никак не регулируется. Но, как правило, средства небольшие, квартиру точно не купишь и в путешествие не поедешь. Через 5 лет пенсионер имеет право повторно обратиться за получением единовременной суммы. Например, если он продолжает работать, а в стране отменили мораторий на пенсионные отчисления.

Если раньше уже была установлена накопительная пенсия, одноразовая выплата не выплачивается.

Срочная

На срочные выплаты могут рассчитывать люди, которые выполнили условия (возраст, стаж и пенсионный балл) для начисления им пенсии по старости. При этом они должны сформировать накопительную часть за счет одного или нескольких нижеперечисленных источников:

- материнский капитал,

- добровольные взносы будущего пенсионера или его работодателя,

- взносы по программе софинансирования.

Получатель средств может выбрать период, в течение которого ему будут выплачиваться деньги. Но не менее 10 лет. Ежемесячная сумма рассчитывается по формуле:

Накопительная

Этот вид рассчитан на основную массу получателей, т. е. людей, которые соответствуют требованиям для получения пенсионных накоплений. При выходе на пенсию они бессрочно каждый месяц будут получать часть накопленных средств. Ежемесячная сумма рассчитывается по формуле:

Период выплат подставляется в формулу в месяцах. Он определяется как предполагаемый период дожития. С 2019 года это 21 год или 252 месяца. А с 2020 года станет 258 месяцев. Это не означает, что деньги из накопленной части будут выплачиваться только в течение этих месяцев. Выплаты носят бессрочный характер.

Чтобы поощрить более поздний выход на пенсию, закон установил перерасчет периода выплаты. Работающий пенсионер может уменьшить знаменатель формулы на 12 месяцев за каждый год необращения за накоплениями.

Правопреемникам

К сожалению, не все доживают до заслуженного отдыха. Особенно это станет актуально после повышения возраста выхода на пенсию. И если страховая часть после смерти поступит в бюджет ПФР, то накопительная наследуется.

Будущий пенсионер может сам назначить правопреемника в своем заявлении в ПФР или НПФ. Если этого не будет сделано, тогда право на получение накоплений будут иметь:

- первая очередь – дети, муж/жена, мать/отец;

- вторая очередь – брат/сестра, бабушка/дедушка, внуки.

Родственники могут в течение шести месяцев после смерти владельца накоплений обратиться за их получением. Если умерший человек окажется одиноким, то вся накопленная при жизни сумма будет числиться в резерве страховщика (ПФР или НПФ).

Средства выплатят правопреемникам, если смерть наступила:

- до назначения выплат застрахованному лицу;

- после назначения срочных выплат, если будет неизрасходованный остаток;

- после назначения единовременной выплаты в течение 4 месяцев ее могут получить проживающие совместно с умершим близкие и нетрудоспособные иждивенцы.

Если смерть наступила после назначения ежемесячных выплат, то передачи неизрасходованных средств наследникам не будет. Так говорит закон.

Выплачиваемая сумма не распространяется на средства материнского капитала. На их получение имеют право только супруг и дети умершей матери до 18 лет (до 23 лет в случае обучения в образовательном учреждении на очном отделении).

Главные аспекты

Впервые термин «накопительная пенсия» появился в ПФ РФ в 2002 году, когда правительством рассматривался вопрос относительно инвестирования сбережений с целью повышения уровня жизни лиц, которые будут выходить на пенсию.

В условиях шаткой экономики, внедрение данного элемента являлось довольно рискованной затеей. С 2020 года были внесены правительством новые реформы и пенсия окончательно стала делиться на две независимых части. А именно:

Величина первой части целиком зависит от средств, скопившихся к моменту наступления периода их выплаты.

В отличие от страховой пенсии, накопительная не подлежит индексации, однако ее размер можно увеличить путем вкладываний дополнительных финансов.

Фото: виды пенсии

Законодательство предоставляет возможность гражданам выбирать систему формирования пенсии с накопительной частью или без нее. Однако такой выбор можно сделать лишь один раз в жизни.

Кому положена единовременная выплата

Согласно правилам, обязательного пенсионного страхования (ОПС), получить накопительную часть пенсии могут определенные категории граждан:

- мужчины и женщины 1957 – 1966 годов рождения, работающие в 2001 – 2004 годах;

- граждане, которые добровольно делают взносы, в рамках программы государственного софинансирования;

- застрахованые лица, которые родились в 1967 и позже, выбравшие страховую и одновременно накопительную пенсию;

- женщины, направившие материнский капитал, на образование собственной пенсии.

С 2001 по 2005 год, работодатели в обязательном порядке осуществляли отчисления накопительных и страховых платежей.

Соответственно граждане, работающие в данный промежуток времени, имеют право претендовать на получение данных выплат при выходе на пенсию.

Также оформить обеспечение в форме единовременного платежа могут следующие застрахованые граждане:

- имеющие инвалидность 1, 2 и 3 группы;

- достигшие пенсионного возраста и находящиеся на обеспечение по старости (к данной категории также относятся лица, досрочно вышедшие на пенсию);

- которые получают социальные пособия по старости;

- получающие пенсионные выплаты по потере кормильца.

Для других категорий данное право не предусмотрено.

Сроки срочной выдачи

При выборе срочной пенсии, застрахованные лица, могут указать временные рамки, в которые ежемесячно будут осуществляться выплаты.

Выдача денежного довольствия может начаться не раньше наступления, определенного законом возраста граждан:

| Для женщин | 55 лет |

| Для мужчин | 60 лет |

Исключением могут быть только категории лиц, которые могут досрочно выйти на пенсию. Согласно законодательству, срок получения выплат может быть не менее 10 лет.

Выдача средств осуществляется из образованного бюджета по государственной программе софинансирования, взносов работодателей, а также материнского капитала.

Законодательная база

Вопросы, относительно формирования накопительной пенсии, а также порядок ее выдачи определяются нормативно-правовыми актами:

| Федеральным законом РФ № 424 от 28 декабря 2013 года | «О накопительной пенсии» |

| Федеральным законом РФ № 360 от 30 ноября 2011 года | «О порядке начисления средств» |

Согласно упомянутому ФЗ №360, граждане, достигшие пенсионного возраста (женщины – 55 лет, мужчины – 60 лет), имеют право получать накопления в виде срочных, бессрочных выплат или единовременного платежа.

В том случае если гражданин умер до наступления пенсионного возраста, то право получения накоплений будет переходить к правопреемникам (жене, детям, братьям, и другим родственникам).

Способы получения выплаты

Накопительная часть может передаваться гражданам несколькими методами, к которым относится:

- единовременная выплата крупной суммы;

- назначение срочных перечислений;

- выплата накопительной пенсии;

- передача денег наследникам.

Последний способ применяется, если гражданин умирает до обращения в НПФ за деньгами, поэтому накопленная сумма передается официальнымправопреемникам, которые назначаются на основании завещания или требований закона.

Единовременная выплата денег

При выборе такого способа человек, достигший пенсионного возраста, получает разовую выплату, потому выдаются все средства, которые находятся на накопительном счете. Но такой вариант доступен только следующим лицам:

- человек не смог получить страховую пенсию, так как не набрал нужное количество баллов, поскольку жил на выплаты по инвалидности или на пенсию по потере кормильца;

- гражданин может получать страховую часть, но его накопительная часть меньше 5% от этой суммы.

Срочные выплаты

Срочные платежи представлены определенной суммой, которая перечисляется гражданину ежемесячно. Деньги выплачиваются в течение срока, который был определен непосредственным гражданином в процессе заключения официального договора с фондом. Этот срок не может превышать 10 лет, а также у гражданина должна иметься страховая часть пенсии.

Такая возможность предлагается исключительно клиентам, которые самостоятельно перечисляли средства, а не только пользовались взносами от работодателя. Это относится дополнительно к гражданам, которые воспользовались маткапиталом для увеличения своей пенсии.

Выплата накопительной пенсии

Она представлена ежемесячными выплатами, формируемыми за счет страховых взносов от руководителей компаний и государства. Она назначается только при достижении клиентом возраста пенсионера, причем в 2020 году такая возможность предлагается мужчинам в 60,5 лет и женщинам в 55,5 лет.

Что делать, если у НПФ отозвали лицензию?

Спрогнозировать отзыв лицензии у НПФ очень сложно. Но сам отзыв лицензии не так страшен для самих клиентов. Чаще всего забирают лицензию у фондов, которые размещают свои средства в ненадежных банках, отказываются переводить накопления клиентов другим страховщикам.

Как только деятельность НПФ прекращается, все накопления переходят в ПФР. Клиенты негосударственного фонда рискуют лишь инвестиционными накоплениями. Это сумма, которую НПФ заработал за счет вложений для своих клиентов. Вернуть инвестиционный доход – возможность минимальная. Агентство по страхованию вкладов вернет его только в случае, если будет достаточно ликвидных средств на возмещение этих потерь.

Источники, из которых можно узнать о проблемах своего НПФ:

- сайт Банка России;

- сайт Пенсионного фонда России;

- компании по страхованию вкладов.

Также можно просмотреть на сайте Центробанка список действующих лицензий, чтобы удостовериться, что ваш НПФ имеет еще действующую лицензию.

Правила перечисления первой выплаты

В законодательстве четко закрепляются сроки перечисления средств. Обычно они выплачиваются в течение 10 дней после выхода гражданина на пенсию и подачи соответствующего заявления в НПФ. Но иногда этот процесс затягивается, поэтому рекомендуется детально изучить договор, составленный с фондом.

Нередко задержка связана с неправильным оформлением документов или ошибками в заявлении. При выявлении таких проблем сотрудники фонда сразу сообщают о возникшей ситуации клиенту. Нередко приходится составлять новое заявление или доносить те или иные бумаги. Иногда вовсе первая выплата назначается с нового месяца.

Выплаты наследникам

Человек может заранее решить, может ли кто-то воспользоваться не только его сбережениями и недвижимостью, но и пенсионными накоплениями. Мы, конечно, тут тоже говорим только о накопительной части пенсии. Можно заранее определить, в каких долях будут распределяться между ними эти средства в случае смерти. Для определения наследников необходимо подать заявление в ПФР (или в НПФ, если пенсионные накопления переданы туда) и указать, кому, что и в каких долях накоплений человек желает распределить.

Наследниками пенсионных накоплений могут быть люди, указанные в заявлении. Если такого заявления нет, то правопреемниками считаются родственники:

- в первую очередь дети, в том числе усыновленные, супруг и родители (усыновители);

- во вторую очередь братья, сестры, дедушки и внуки.

Выплата накоплений родне одной очереди осуществляется в равных долях. Наследники второй очереди имеют право на получение пенсионных накоплений, если отсутствуют родственники первой очереди.

Накопления могут быть выплачены наследникам, если человек умер:

- до назначения ему выплаты за счёт средств пенсионных накоплений или до перерасчета её размера с учётом дополнительных накоплений (за исключением средств материнского капитала, направленных на формирование будущей пенсии);

- после назначения ему срочной пенсионной выплаты. Тут наследники имеют право получить невыплаченный остаток накоплений (за исключением средств материнского капитала, направленных на формирование будущей пенсии);

- после назначения пенсии, но до первой выплаты.

Стоит иметь в виду, что если человеку была установлена выплата накопительной пенсии в случае его смерти, средства из этих накоплений наследникам уже не достанутся, даже если человек умер буквально спустя месяц после назначения пенсии. Тут важен не срок, а сам факт, что назначение пенсии уже состоялось.

Порядок выплаты средств пенсионных накоплений правопреемникам:

Для получения средств пенсионных накоплений умершего человека наследникам необходимо не позднее 6 месяцев со дня смерти лично, по почте или через представителя обратиться в ПФР или НПФ. Если срок упущен, восстановить его можно только через суд.

В любом случае, нужно предоставить документы, подтверждающие родственные отношения и документы личного хранения. Есть специальные Правила выплаты средств пенсионных накоплений, утвержденные Постановлениями Правительства Российской Федерации от 30 июля 2014 года № 710 и № 711, которые определяют перечень необходимых документов.

Выплата правопреемникам умершего застрахованного лица средств пенсионных накоплений осуществляется не позднее 20 числа месяца, следующего за месяцем принятия решения о выплате. Решение о выплате принимается в течение седьмого месяца со дня смерти гражданина. Копию решения о выплате или отказе Пенсионный фонд отправит не позднее 5 рабочих дней после принятия решения.

Пенсионные накопления можно получить по почте (через отделение, как обычно получают пенсию), или вам могут перечислить их по банковским реквизитам на обычный счёт.

К слову, чтобы вас никогда не беспокоили подобные вопросы, мы разобрали вопрос, как же накопить на достойную пенсию самостоятельно.

Управление накопительной частью пенсии

Согласно законодательству застрахованное лицо имеет право самостоятельно распоряжаться накоплениями. Принявшим решение формировать накопления необходимо написать заявление в ПФР и выбрать один из вариантов:

- управляющую компанию (УК), имеющую договор с ПФ;

- инвестиционный портфель государственной управляющей компании (ГУК) – Внешэкономбанка;

- негосударственный пенсионный фонд (НПФ).

За счет чего увеличивается накопительная пенсия

За время трудовой деятельности размер пенсионного накопления застрахованного лица может превысить сумму перечисленных средств за счет предусмотренного законодательством инвестирования. Взносы используются компаниями для финансирования экономики – помещаются в государственные облигации или акции российских предприятий и приносят его владельцам прибыль.

Как выбрать НПФ для накопительной части

При выборе одного из вариантов: УК или ГУК застрахованное лицо остается на учете в ПФ, а выбранная компания получает право распоряжаться накоплениями на фондовом рынке. Высокий процент прибыли можно получить при заключении договора с НПФ. При таком варианте вложений учет поступления взносов и доходов от инвестиций ведет управляющая компания НПФ. В пользу выбора компании могут свидетельствовать следующие факторы:

- значительная продолжительность ее деятельности;

- большое количество застрахованных лиц, выбравших компанию;

- стабильные финансовые показатели;

- положительные отзывы клиентов;

- первые позиции в рейтинге по данным независимых агентств.

Как перевести накопительную часть пенсии

Застрахованному лицу предоставлена возможность перехода из одного фонда в другой. При решении перевестись в НПФ или УК необходимо посетить офис выбранной компании с паспортом и карточкой СНИЛС, заключить договор, а после написать в ПФ заявление о переводе накопительных средств. В случае перехода в ГУК нужно предоставить заявления в ПФ. Решение о переводе принимается в следующем году до 31 марта.

Застрахованные лица могут пользоваться возможностью перехода ежегодно. Без потерь затребовать перевод средств можно раз в пять лет. Управляющие компании оставляют за собой право не выплачивать доход, если такое правило нарушено. В случае, когда деньги переводятся в убыточном для компании периоде, можно получить накопления в размере меньше номинала.

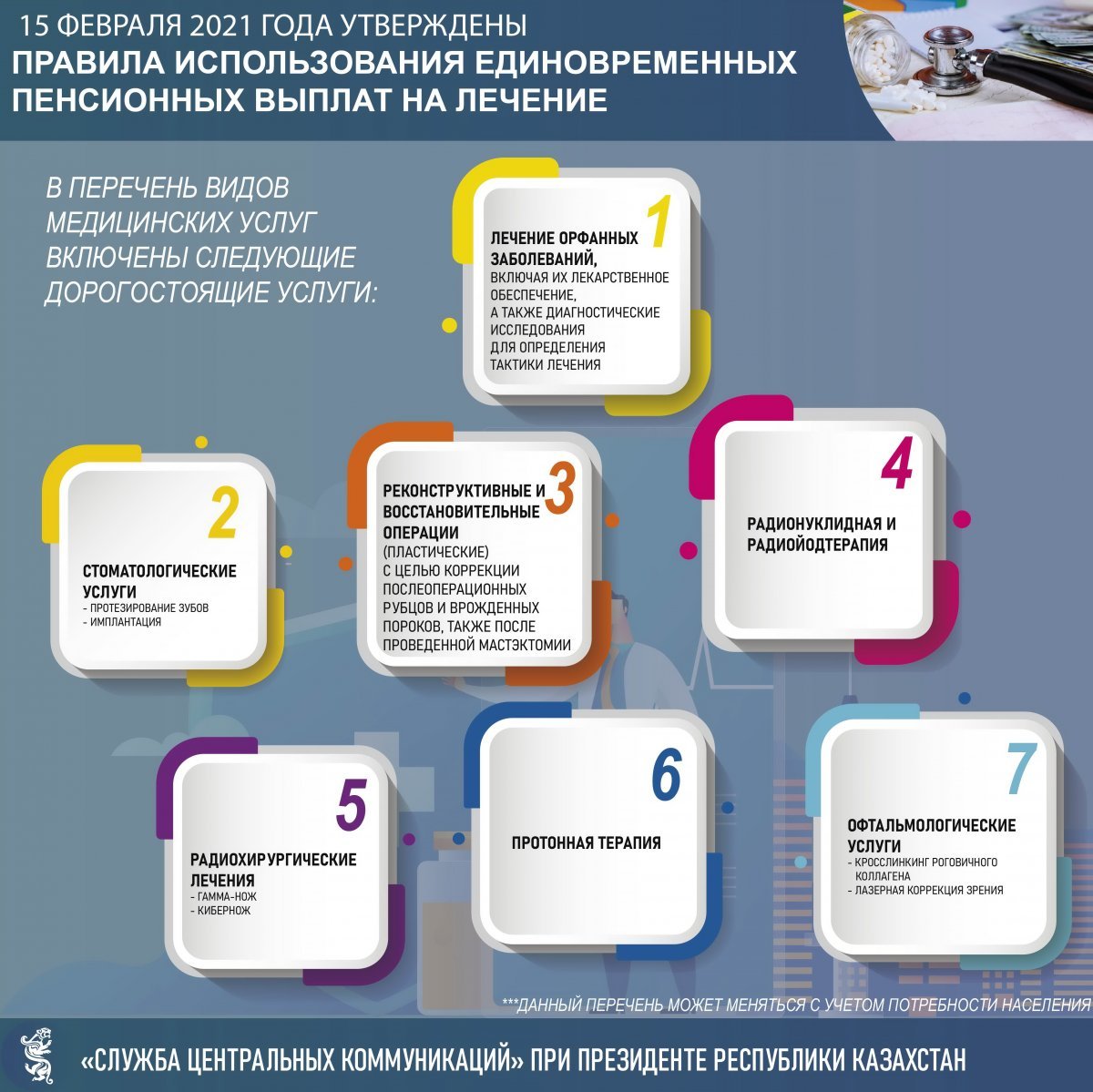

Как снять деньги из ЕНПФ на оплату лечения

18 февраля Министерство юстиции зарегистрировало Правила использования единовременных пенсионных выплат на лечение. В список вошли процедуры, которые не покрывает гарантированный объём бесплатной медпомощи и соцстрахование:

- лечение орфанных (редких) заболеваний, включая их лекарственное обеспечение, а также диагностические исследования для определения тактики лечения;

- стоматологические услуги в медорганизациях Казахстана (протезирование зубов, имплантация);

- реконструктивные и восстановительные операции (пластические) для коррекции послеоперационных рубцов и врождённых пороков, также после проведённой мастэктомии (удаление молочной железы);

- радионуклидная и радиойодтерапия;

- радиохирургические лечения (гамма-нож, кибернож);

- протонная терапия;

- офтальмологические услуги (кросслинкинг роговичного коллагена, лазерная коррекция зрения).

Алгоритм такой:

1-й шаг. Вкладчик сначала выясняет на сайте ЕНПФ, какая в его распоряжении может быть сумма свыше порога достаточности.

2-й шаг. Если порог достаточности позволяет использовать накопления на лечение, необходимо обратиться в медицинскую организацию по месту прикрепления и получить заключение врачебно-консультативной комиссии о направлении на лечение за счёт пенсионных выплат. Нужно приложить копии документа, удостоверяющего личность, и заключение профильного специалиста.

3-й шаг. Врачебно-консультативная комиссия принимает решение не позднее пяти рабочих дней с даты обращения гражданина.

4-й шаг. Вкладчик выбирает по своему желанию медорганизацию, включая зарубежные (за исключением стоматологических услуг) и заключает с ней договор.

5-й шаг. Вкладчик в личном кабинете на сайте Отбасы банка заполняет электронное заявление на единовременную пенсионную выплату с указанием суммы, цели использования, прикрепляет сканированные копии заключения врачебной комиссии и договора с медицинской организацией об оказании лечения.

6-й шаг. Уполномоченный оператор при соответствии предоставленных получателем документов целевому назначению единовременных пенсионных выплат в течение пяти рабочих дней с даты получения документов от получателя, перечисляет деньги.

*Важно: пока можно подать заявку на лечение только в Казахстане.

Как в случае снятия накоплений на покупку жилья, вкладчики могут использовать деньги на лечение супруга и близких родственников. Для этого стороны заключают в личном кабинете соглашение об уступке единовременных пенсионных выплат с приложением документов, подтверждающих родственные отношения.

Как понять, что у меня есть накопления

Накопительная часть пенсии появилась в пенсионном законодательстве после очередной реформы в 2002 году. Тогда оказалось, что обычный порядок формирования пенсий (то есть, от страховых взносов) не сможет обеспечить достойного уровня жизни пенсионеров. Потребовалось ввести дополнительный уровень – накопительную пенсию. В нее перечисляли от 2 до 6% от зарплаты всех, кто застрахован в системе обязательного пенсионного страхования. Параллельно в России ввели новый порядок расчета страховых взносов.

Однако взносы на накопительную часть взимали не со всех. Так, накопительная часть пенсии сформировалась у таких категорий застрахованных лиц:

- ИП, которые с 2002 по 2005 года добровольно платили взносы на накопительную часть пенсии – вне зависимости от возраста;

- мужчины с 1953 по 1966 годы рождения и женщины с 1957 по 1966 годы рождения, которые работали в период с 2002 по 2004 годы;

- все граждане 1966 года рождения и младше, которые работали с 2005 до 2013 года включительно;

- те, кто добровольно вступил в программу государственного софинансирования накопительной пенсии.

Соответственно, накопления есть у всех, кто работал в период, когда они отчислялись от зарплат, или же добровольно перечислял взносы на накопления.

За всех, кто начал работать в 2014 году и позже, взносы в счет накопительной пенсии уже не перечислялись – тогда из-за дефицита бюджета Пенсионного фонда Госдума ввела временный мораторий на перечисление страховых взносов на накопительную часть. Соответственно, с тех пор формировать накопления было можно только в добровольном порядке (то есть, отчисляя еще что-то с зарплаты, выдаваемой на руки).

Как и где получить сумму пенсионных накоплений

Законодательство РФ предусматривает три варианта выплат:

- Единовременная. Предназначена тем гражданам, у кого накопительная часть не выше 5% от трудовой пенсии, положенной по возрасту.

- Срочная. Предусмотрена в случае возникновения права на трудовую пенсию по старости. Продолжительность выплаты определяется получателем пенсии, но не менее 10 лет. Получателями могут быть участники госпрограммы софинансирования пенсии и те, кто решил потратить материнский капитал на формирование пенсии.

- Выплата по старости. Назначается гражданам РФ, имеющим право на трудовую пенсию по возрасту, когда месячная сумма накоплений более 5% от трудовой пенсии. Накопительная часть выплачивается пожизненно.

Обращаться за расчетом накопительной части своей пенсии можно сразу после вступления в права на получение выплаты. Оформлением занимается страховщик, управляющий накоплениями (НПФ либо ПФР).

Как распределяются отчисления в пенсионный фонд в 2021

Периодичность выплат с 2021 года изменена, выплаты из ЕНПФ и со страховой компании, будут производиться только на ежемесячной основе . Из ЕНПФ единовременно можно получить только сумму накоплений, не превышающую 12 –кратной размер минимальной пенсии. Все, что выше этой суммы, рассчитывается согласно коэффициентам, расписанным по возрасту в приложении к Постановлению Правительства РК № 1042.

Рекомендуем прочесть: Выплаты малоимущим семьям во владимирской области в 2021 году

1.2. Пенсионные накопления – деньги вкладчика, учитываемые на его индивидуальном пенсионном счете, включающие обязательные пенсионные взносы и добровольные пенсионные взносы, инвестиционный доход, пеню и иные поступления в соответствии с договорами, Законом Республики Казахстан.