Поиск по кредитным картам

Содержание:

- Промсвязьбанк

- Платиновая «Карта впечатлений ВТБ24» от банка ВТБ24

- Газпромбанк / Умная карта

- Visa Премьер от Сбербанка

- Что еще почитать, чтобы правильно выбрать дебетовую карту

- MasterCard Black Edition Московского индустриального банка

- В каком банке лучше оформить дебетовую карту?

- Газпромбанк

- Самые выгодные дебетовые карты

- Что такое Cash Back

- ВТБ / Мультикарта

- Премиальная карта Visa Signature от СКБ-банка

- Дебетовая карта ПСБ Планета Премиум от Промсвязьбанка

- Тинькофф Банк / Тинькофф Black

- Какой банк лучше?

- Дебетовая карта Тинькофф Блэк с онлайн-оформлением

- Вывод

Промсвязьбанк

Держателям пластика «Твой кэшбэк» банк возвращает до 5% при покупках в трёх выбранных категориях. С остальных трат кэшбэк составляет 1%.

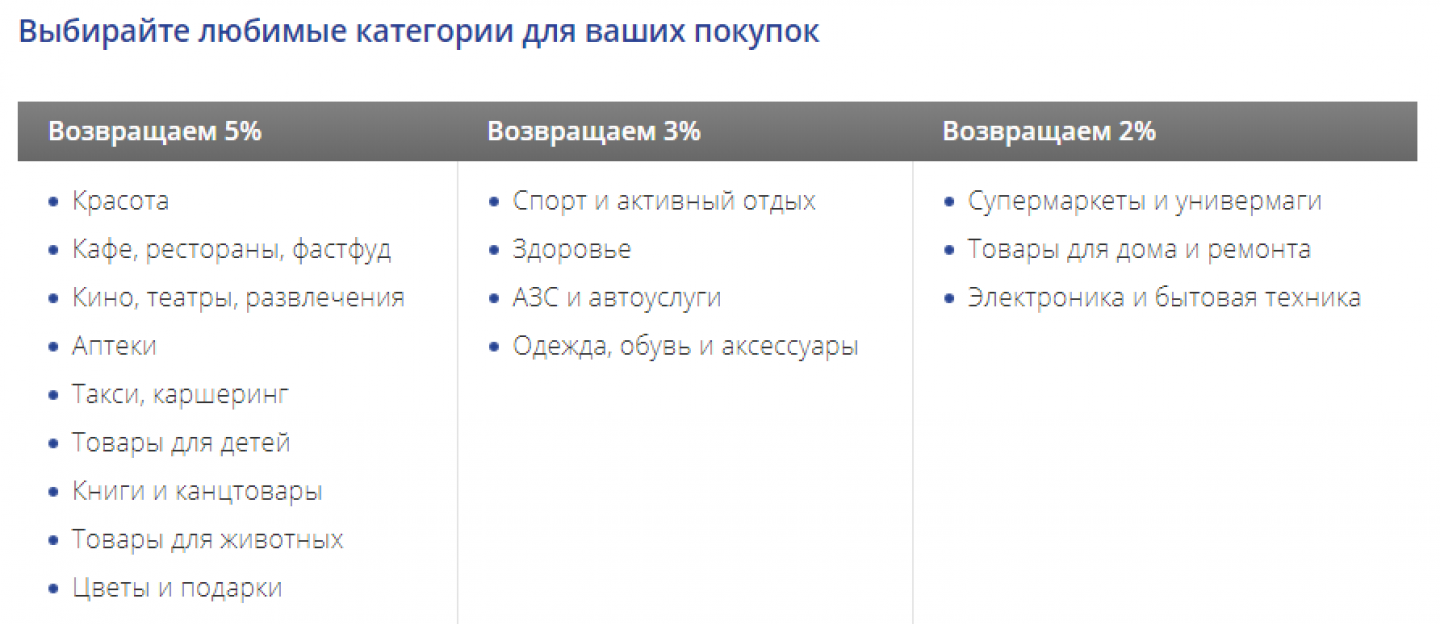

Бонусные категории, доступные по карте «Твой кэшбэк» ПСБ

5% начисляются на остаток по карте в кэшбэк-баллах.

Клиент вправе подключить только одну опцию: повышенный кэшбэк или % на остаток.

Бесплатное обслуживание доступно при соблюдении условий: при среднемесячном остатке 20 тыс. руб. или при покупках на ту же сумму. В других случаях берётся плата 149 руб. в месяц.

Снятие наличных без комиссии возможно в банках-партнёрах: Альфа-Банк, Россельхозбанк и другие.

Плюсы:

бесплатные переводы на карты других банков до 20 тыс. руб. в месяц.

Минусы:

для получения кэшбэка необходимо совершать покупки от 5 тыс. руб. в месяц.

Платиновая «Карта впечатлений ВТБ24» от банка ВТБ24

Банк ВТБ24 свой лучший платиновый вариант «Карта впечатлений ВТБ24». Любители развлечений могут вернуть до 5% при оплате счетов в барах, ресторанах, кафе, приобретении билетов в кинотеатр, театр.

Держатели платинового экземпляра «Карта впечатлений ВТБ24» пользуются ею на таких условиях:

- стоимость выпуска — 500 рублей;

- возврат 1% стоимости при покупке товаров в магазинах, на интернет-ресурсах;

- обслуживание – 0 рублей;

- дополнительные карты – 2 экземпляра;

- бесплатные выписки по счетам;

- услуги по резервированию столиков.

Через банкоматы ВТБ24 снимают деньги владельцы карточки бесплатно, в банкоматах других банков первые 2 снятия в квартал бесплатно, остальные – 1% от снимаемой суммы, но не меньше 300 рублей.

Газпромбанк / Умная карта

Предложение от Газпромбанка “Умная карта” позволяет копить кэшбэк или мили по выбору владельца. Разберем, почему она “умная”.

Условия обслуживания

Бесплатное ежемесячное обслуживание при соблюдении одного из следующих условий:

- оплата товаров и услуг от 5 000 ₽ за расчетный период;

- неснижаемый остаток – 30 000 ₽;

- кредит в банке;

- зарплата от 15 000 ₽ на карту банка.

В остальных случаях плата за обслуживание – 99 ₽ в месяц.

К карточке можно открыть накопительный счет. Если остаток по нему превысит 5 000 ₽, то банк начислит 5,3 %. Счет можно пополнять и снимать деньги без ограничения. Также нет потолка по сумме и сроку накопления. Единственный минус такого счета – возможность снижения процента на остаток по инициативе банка.

Наличные можно снять в банкоматах Газпромбанка бесплатно или 3 раза за расчетный период в других банках (не более 100 000 ₽ в месяц). Бесплатные переводы – не более 10 000 ₽ за расчетный период.

Бонусная программа

Дебетовую карту Газпромбанка называют умной из-за бонусной программы. Владельцу не надо выбирать категорию для получения повышенного кэшбэка. Банк сам определяет, на какие товары или услуги больше всего денег тратит клиент, и назначает по этой категории повышенный процент возврата.

На сайте перечислены категории, по которым выплачивают повышенные проценты возврата: АЗС, кафе, рестораны, детские товары, аптеки, одежда и обувь и пр.

Один раз в месяц владелец пластика может поменять кэшбэк на мили.

Visa Премьер от Сбербанка

Visa Премьер — самая лучшая дебетовая карта от Сбербанка. Она позволяет своему держателю существенно экономить. Скидки до 3% клиенты получают на товары, услуги, которые определил банк. На иных покупках — 1%.

Оформить дебетовый вариант могут действующие клиенты банковского учреждения. Особенности использования карты:

- срок действия — 3 года;

- суточный лимит на обналичивание – полмиллиона;

- месячный лимит на снятие средств – 5 миллионов;

- стоимость обслуживания – основной 4900 рублей ежегодно, а дополнительной — 2500 рублей;

- перевыпуск карточки – 0 рублей;

- можно привязать к электронным кошелькам;

- sms-оповещение;

- доступ к программе «Сбербанк онлайн»;

- доступ к функционалу «Мобильный банк»;

- вопрос об овердрафте решается индивидуально;

- участие в лучшей сбербанковской программе лояльности «Спасибо»;

- оплата бонусами «Спасибо» авиабилетов, отелей, если они бронируются через сайт «Спасибо».

Если ежемесячный остаток не превышает 2,5 миллиона, то плата за обслуживание не начисляется.

Что еще почитать, чтобы правильно выбрать дебетовую карту

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по картам

-

Злободневное

Агентство Markswebb обнародовало результаты исследований банковских мобильных приложений. Эта информация поможет получить представление о состоянии мобильного банкинга в стране и тенденциях его развития.

-

Дельные советы

Тинькофф Банк запустил бота Олега. Голосовой помощник доступен пользователям мобильного приложения. Что умеет бот и почему уже успел подпортить себе репутацию, расскажем далее.

-

Дельные советы

У пенсии две части – страховая и накопительная. Узнать, сколько накопилось на счёте, можно несколькими способами. Подробнее о них – в статье.

-

Дельные советы

К выбору банка нужно подходить тщательно. Рассказываем, как найти надежную финансовую организацию во времена нестабильности рынка и общего экономического кризиса.

-

Дельные советы

Любому человеку:

сервис переводов Сбербанка с получением наличныхВ июне 2019 года Сбербанк вывел на розничный рынок новую услугу – переводы любому физлицу с получением наличных. В этой статье расскажем, как работает сервис, кто и каким образом может им воспользоваться.

-

Дельные советы

Даже при сильно ограниченном бюджете можно отдыхать чаще и разнообразнее, в том числе за границей. Где и как найти дешёвые билеты и жильё, читайте в трэвел-пабликах.

- Читать все статьи

-

Бонусы и привилегии

-

ОбслуживаниеВыбор карты

-

Обслуживание

-

Обслуживание

-

Бонусы и привилегии

-

Выбор карты

- Читать все вопросыи ответы

-

Новый продукт

ПромТрансБанк предлагает оформить новый дебетовый карточный продукт, функционирующий в рамках платежной системы MasterCard.«Выгодная карта» обслуживается бесплатно.В течение первых двух месяцев доходность картсчета максимальная — 5,75% годовых.Возможно бесплатное снятие наличных с карты в любых банкоматах.Выплачивается 1%-ный кэшбэк

01 сент 2021

-

Новый продукт

В линейке карточных продуктов ВУЗ-банка пополнение. Финансовая структура начала эмиссию расчётных карт «Классика».Доходность карточного счёта составляет 3,75% годовых.За покупки в аптечных сетях и супермаркетах начисляется 3%-ный кэшбэк.Снимать наличные с картсчёта можно в банкоматах любых банков (до 20 тыс. руб. в месяц).Карта обслуживается

15 янв 2021

-

Новый продукт

Энерготрансбанк предлагает оформить дебетовую карту World Mastercard Black Edition.Обладателям «пластика» предоставляется сервис premium-уровня:доступ в бизнес-залы ожидания Mastercard Lounge Key,консьерж-сервис «24/7»,страховая защита путешественников,скидки и спецпредложения от международной платёжной платформы Mastercard.Привилегии без комиссии:обслуживание

30 окт 2020

-

Новый продукт

УБРиР начал выпуск дебетовых карт «Комфорт». Новый карточный продукт помогает зарабатывать на повседневных тратах, получая два вида кэшбэка.Кэшбэк в сфере оплаты услуг предприятий ЖКХ составляет 1,5% или 5% от суммы транзакции в зависимости от ежемесячного оборота по карточному счёту:от 5000 до 14999 рублей – 1,5%,свыше 15000 рублей – 5%.Предельный

03 авг 2020

-

В авангарде

В mobile-приложении банка ВТБ теперь можно оформить цифровую расчётную банковскую карту. Виртуальный продукт выпускается по программе Мультикарты. Получать физический «пластик» для пользования финансовым сервисом нет необходимости.Виртуальная карта выпускается в рублях, долларах и евро.Клиент банка может самостоятельно установить

31 дек 2019

-

Новый продукт

Банк «Ренессанс Кредит» приступил к эмиссии расчётных пластиковых карт российской платёжной платформы «Мир». Новый карточный продукт доступен во всех отделениях кредитно-финансовой структуры.Доходность карты достигает 7,25% годовых в случае активного пользования «пластиком».Кэшбэк составляет 1% от суммы покупок во всех категориях.В

21 нояб 2019

-

Новый продукт

В активе банка «Восточный» появился новый карточный продукт. Максимальная доходность дебетовой «Карты №1 Ultra» составляет 7,5% годовых, кэшбэк по «пластику» – до 7%.Повышенный кэшбэк начисляется в одной из четырёх бонусных категорий:«За рулём»,«Отдых»,«Онлайн покупки»или «Всё включено».Повышенный процент на остаток средств, размещённых

12 авг 2019

-

Актуально

«Ренессанс Кредит» обновил дебетовый «пластик»

КБ «Ренессанс Кредит» обновил условия пользования дебетовыми пластиковыми картами. В настоящее время кэшбэк по «пластику» определён в 1% от суммы покупок (максимум 7 тысяч рублей в месяц). Ежемесячная комиссия за ведение карточного счёта составляет 99 рублей. «Пластик» становится бесплатным при совершении платежей по картам на

08 фев 2019

- Читать все новости

MasterCard Black Edition Московского индустриального банка

Раздумывая в каком банке лучше оформить выгодную дебетовую карту, обратите внимание на Московский индустриальный банк и его лучший мультивалютный вариант MasterCard Black Edition. Клиенты, которые оплачивают счета такой карточкой, получают кешбэк:

- 10% от денег, потраченных на автозаправках;

- 5% от суммы, потраченной в барах, магазинах Duty free, ресторанах;

- 1% от расходов в торгово-сервисных предприятиях.

При использовании карточки граждане должны учитывать следующие условия:

- начисление годовых на остаток – 8%, если на счете более 300 тысяч рублей;

- срок действия – 2 года;

- выпуск дополнительных карточек – до 5 экземпляров;

- доступ к функционалу банка;

- доступ к повышенному кредиту – полмиллиона;

- 5 бесплатных снятий денег в год в любом банкомате мира;

- автоматическое участие в дисконтных программах, которые инициируют банкиры.

За обслуживание клиент не платит, если его месячный оборот превышает 100 тысяч или неснижаемый остаток больше 800 тысяч. Если им не выполнено ни одно условие, то банк взимает плату — 3,5 тысячи.

В каком банке лучше оформить дебетовую карту?

Платежный инструмент могут получить бесплатно практически все желающие, удовлетворяющие требованиям кредитора. Как правило, это минимальный возраст 18 лет и наличие паспорта гражданина РФ. Не обязательно получать дебетовку только в качестве зарплатного пластика. Ее можно оформить также в качестве запасного платежного инструмента или для хранения собственных денежных средств. Ведь на остаток по счету можно получить неплохой доход.

Ознакомившись лучшими предложениями банков, безусловно, возникает вопрос, где лучше оформить дебетовую карту. Все зависит от потребностей клиента. Оптимальным вариантом для ежедневных трат станет платежный инструмент Тинькофф банка, карточка с кэшбэком от Альфа-Банка или бесплатный пластик от Рокетбанка. По этим продуктам предусмотрены выгодные условия и приятные бонусы при использовании. Для всего остального следует выбирать карточку, в зависимости от того, где чаще всего совершаются траты, так как при оплате товаров у партнеров финансового учреждения, можно получить повышенный кэшбэк или скидки.

Благодаря данной статье все пользователи узнали, в каком банке лучше оформить карту, чтобы она приносила не только доход, но и помогала экономить личные деньги.

The following two tabs change content below.

Марина Аракчеева

В 2017 году окончила Финансово-экономический факультет ФГОБУ ВО «Финансовый университет при Правительстве Российской Федерации». В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru. (Страница автора)

Последние записи автора — Марина Аракчеева

- Держатели карт «Мир» любого банка могут оплачивать автоштрафы на портале госуслуг без комиссии — 26.06.2019

- Сбербанк запускает сервис переводов с кредитных карт — 26.06.2019

- Эвотор: вход в личный кабинет — 26.06.2019

Газпромбанк

Ещё один продукт в списке выгодных карт – «Умная карта». Её особенность – начисление повышенного кэшбэка в категории, в которой держатель потратил больше всего в расчётном месяце. Максимальный возврат составляет 10% от потраченной суммы, 1% начисляется за остальные покупки.

Кроме того, владелец карты может выбрать вознаграждение – кэшбэк или мили. В рамках программы «Газпромбанк – Travel» начисляется до 4 миль за 100 руб. покупки. Переключение между кэшбэк и travel-милями возможно ежемесячно, накопленные мили при этом не сгорают.

Держателям начисляют до 5,3% на остаток на накопительном счёте.

Обслуживание стоит 99 руб. в месяц. Оно может быть бесплатным при выполнении установленных банком условий. Получить наличные без комиссии можно в банкоматах ГПБ, а также 3 раза в месяц в пределах 100 тыс. руб. — в любых других банкоматах.

Плюсы:

- «умный» кэшбэк без ограничений по категориям;

- переключение между кэшбэк и travel-бонусами;

- бесплатные переводы на карты других банков – до 10 тыс. руб в месяц

Минусы:

- для получения максимального вознаграждения нужно тратить более 75 тыс. руб. ежемесячно;

- если доля покупок в категории повышенного возврата превышает 30% от суммы покупок, то на сумму превышения кэшбэк начисляется в размере 1%.

Самые выгодные дебетовые карты

Прежде чем приступать к оценке параметров пластика, стоит определиться какой банк выбрать для выпуска карты. Проверьте, есть ли у учреждения лицензия, не проходит ли оно через банкротство. Этому следует уделить достаточно времени, чтобы в дальнейшем не жалеть о сделанном выборе и не менять банк через пару месяцев некачественного обслуживания.

Заслужить звание «самая лучшая дебетовая карта» непросто. Рейтинги дебетовых карт ежегодно составляют информационные и профильные кредитные порталы. Однако зачастую это замаскированная реклама. Чтобы понять, какой пластик лучше, самостоятельно изучите условия нескольких продуктов. Ниже мы приводим сравнение по следующим критериям:

- стоимость обслуживания;

- кэшбэк;

- процент на остаток;

- комиссия за снятие наличных в других банкоматах.

Также разберём плюсы и минусы каждого предложения. После прочтения статьи вам останется лишь выбрать карту исходя из своих потребностей и предпочтений.

Что такое Cash Back

Сегодня знать что такое кэшбэк нужно каждому пользователю банковскими услугами. С английского сash back буквально означает «деньги обратно». Изначально был задуман некий специализированный сервис для того, чтобы минимизировать траты на рекламу в компаниях. Через платформы кешбэка торговые марки имели возможность получать рекламу с меньшей затратой на рекламную кампанию, а разницу в сумме возвращали покупателям в виде бонусов за покупки в магазинах и супермаркетах. У пользователя кешбэка создается впечатление, что его деньги возвращаются к нему обратно.

В какой-то мере это действительно так, но по факту это финансирование рекламной кампании, на которой удалось сэкономить и предложить товар с выгодой покупателю. С ростом популярности платформ для возврата средств стали появляться и банковские продукты такого рода. Сейчас трудно сказать, какая именно лучшая дебетовая карта с кэшбэком на период 2020 года.

Процедура покупки товара или услуги практически не отличается от привычной до этого схемы. Чтобы совершить покупку с возвратом процента от ее суммы, необходимо на сайте сервиса найти магазин, в котором человек привык совершать шопинг, и перейти на него с платформы. В остальном все происходит так же, как и всегда: клиент оплачивает товар или услугу.

А деньги начисляются на его персональный счет в личном кабинете пользователя. Сумму, что вернулась с произошедших трат, можно перевести на счет электронного кошелька или банковскую карту. Помимо этого, бонусами расплачиваются за развлечения или товары, перечень которых обычно располагается на официальном сервисе возврата средств.

Примечательно то, что сами бонусы начисляются небольшие, в ряде платформ необходимо собрать определенное количество бонусов для их обналичивания, в других сервисах можно снимать от 1 рубля с карты. В карточках от банковских учреждений есть и свои плюсы по сравнению с платформами, и свои слабые стороны.

Выбирать путь получения процентов с трат стоит только после тщательного рассмотрения и сравнения всех характеристик карт и сайтов. Здесь будут подробно рассмотрены именно предложения банков, в этих учреждениях реально найти специальные условия для льготных категорий граждан или относящихся профессионально к ряду сфер: автомобили, путешествия, покупки.

ВТБ / Мультикарта

Банк ВТБ активно рекламирует свою дебетовую Мультикарту.

Условия обслуживания

Название говорит само за себя. Карта открывается в трех валютах: рублях, долларах и евро. По обслуживанию одна из самых дорогих из нашего обзора:

- 0 ₽, если были расходные операции от 5 000 ₽ за расчетный период;

- 0 ₽ в 1-й месяц обслуживания при оформлении заявки онлайн;

- 249 ₽ в остальных случаях.

Размер процента на остаток зависит от суммы трат в течение расчетного периода:

- 1 %, если траты 5 000–15 000 ₽;

- 2 %, если траты от 15 000 до 75 000 ₽;

- 6 % (7 % по платежной системе МИР), если траты более 75 000 ₽.

Комиссии за снятие наличных и переводы также зависят от суммы трат:

Бонусная программа

ВТБ предлагает разнообразную бонусную программу. Накопленные бонусы расходуются на товары и услуги из специального каталога банка. Клиент может подключить одну из опций.

Коллекция. Позволяет получать бонусы за любые покупки, конкретный процент зависит от суммы ежемесячных трат и остатка денег на счетах.

Сбережения. Позволяет увеличить доходность по накопительному счету и вкладам.

Cash Back и Авто. Возвращает процент за траты на АЗС, парковках.

Путешествия. Клиент получает мили за свои расходы и может потратить их на путешествия (отели, билеты, аренда авто и др.) из каталога банка.

Заемщик. Клиент получает снижение процента по кредиту, в том числе и ипотечному.

Cash Back и Рестораны. Повышенный кэшбэк за оплату счетов в ресторане, кафе, кино и театрах.

Премиальная карта Visa Signature от СКБ-банка

СКБ-банк завлекает клиентов премиальной дебетовой карточкой Visa Signature. Этот банковский продукт рассчитан на соискателей, которые совершают покупки, оплачивают услуги не только в РФ, но и за рубежом.

Начисление на остаток 7,9% годовых, что гораздо больше, чем проценты по депозитным предложениям некоторых банков, привлекают клиентов. Также держатели карточек получают возможность вернуть 1% суммы, потраченной на покупки. Кешбэк владельцы получают ежемесячно.

Гражданину предоставляется:

- максимальная ежемесячный кешбэк – 50 тысячи;

- бесплатное смс-информирование;

- выписки по счету – 0 рублей;

- бесплатный выпуск/пополнение карточки;

- безвозмездное оформление страховки держателю карты на время заграничных поездок;

- выпуск экземпляров с индивидуальным дизайном – 0 рублей;

- смс-оповещение.

Если покупку владелец карты возвращает продавцу, то эта сумма вычитается при определении размера кешбэка.

Дебетовая карта ПСБ Планета Премиум от Промсвязьбанка

Промсвязьбанк оформляет дебетовый вариант ПСБ Премиум совершеннолетним лицам. Первый год карта обслуживается бесплатно, далее – 599 рублей списывается каждый месяц. Ежегодная плата за каждый дополнительный экземпляр – 2 тысячи.

Ключевые моменты при использовании:

- безвозмездное страхование клиента при заграничных поездках;

- смс-информирование;

- лимит овердрафта до 600 тысяч со льготным периодом 55 дней;

- годовые по овердрафту — 29,5%;

- возможность блокировки;

- комиссионные за выдачу наличных – 0% в Промсвязьбанке, 4,9% в других банковских структурах;

- пользование функционалом PSB-Retail.

Тинькофф Банк / Тинькофф Black

Особенностью Тинькофф Банка и всех его продуктов является 100-процентное дистанционное обслуживание. Не исключение и дебетовые карты Тинькофф. Все операции, от подачи заявки на открытие до переключения между валютами, делаются в личном кабинете на компьютере или в мобильном приложении. Великолепно работает чат 24/7.

Условия обслуживания

Самой популярной среди линейки дебетовых карт является Тинькофф Black. Условия использования:

- Ежемесячное обслуживание – 99 ₽. Но для валютных счетов бесплатное. Для рублевых плата тоже будет 0 ₽, если на счете неснижаемый остаток в 30 000 ₽, открыт вклад на сумму от 50 000 ₽ или взят кредит.

- Процент на остаток – 5 % при сумме на счете до 300 000 ₽ и тратах от 3 000 ₽. В остальных случаях – без дохода.

- Бесплатное пополнение в банкоматах Тинькофф Банка и у партнеров (до 150 000 ₽ за расчетный период).

- Бесплатный перевод на карточку другого банка (до 20 000 ₽ в месяц) по системе быстрых платежей без ограничений.

- Снятие наличных в Тинькофф бесплатно, в других банках – от 3 000 ₽.

- К карточке можно привязать, кроме доллара и евро, еще 27 валют стран, наиболее популярных среди туристов: Таиланд, Чехия, Венгрия, ОАЭ, Турция, Китай и др. Переход с одной валюты на другую производится мгновенно в личном кабинете или мобильном приложении. Конвертация отличается от биржевого курса всего на 0,25 % (в рабочие часы работы биржи).

Особое внимание обращаю на Тариф 6.2. О нем мало кто знает, потому что про него на сайте информация написана мелким серым шрифтом

Переход на этот тариф дает бесплатное ежегодное обслуживание. Но 5 % на остаток начисляется только в случае неснижаемого остатка в 100 000 ₽ до 300 000 ₽ и при тратах от 3 000 ₽.

Если пластик используется для текущих покупок, а не накопления, то лучше взять такой тариф и не платить за обслуживание. Перейти на него можно, отправив примерно такое сообщение в чат: “Прошу перевести меня на Тариф 6.2. с бесплатным обслуживанием”. Практически моментально это будет сделано.

Бонусная программа

Кэшбэк начисляется за оплату товаров и услуг в четырех валютах:

- 1 % – за любые покупки;

- 5 % – за оплату товаров и услуг из выбранных категорий (ежемесячно в личном кабинете и приложении появляется список из доступных категорий на ближайшие 3 месяца, можно выбрать любые 3);

- 3 – 30 % – по специальным предложениям от партнеров (список актуальных предложений в личном кабинете и приложении).

Особенностью бонусной программы Тинькофф Банка является то, что бонусы начисляются в рублях с каждых 100 ₽ и их можно тратить на что угодно. Максимальное количество бонусов за расчетный период – не более 3 000. Сумма чека всегда округляется в меньшую сторону (99 ₽ – 0 бонусов, 670 ₽ – 6 бонусов).

Какой банк лучше?

Итак, задаем поисковый запрос вездесущему интернету: “Карту какого банка лучше оформить?” Получаем тонну полезной (и не очень) информации обо всех предложениях, которые актуальны на сегодняшний день. И что со всей этой полезностью делать? Давайте определимся с критериями выбора, в первую очередь, банка:

Место в рейтинге надежности.

Участие в государственной программе страхования вкладов.

Сеть отделений по стране (для кого-то это важно).

Наличие иных методов коммуникации с клиентами (при отсутствии офисов).

Отзывы держателей дебетовых карт.

На официальном сайте Центрального банка РФ публикуются данные о деятельности наших финансово-кредитных учреждений. Ключевыми показателями являются активы, выданные кредиты и вклады. Например, по итогам 2017 года первые места в ТОП-10 заняли Сбербанк, ВТБ и Газпромбанк. Замкнул десятку Промсвязьбанк.

Эксперты советуют обращать внимание не только на первую десятку, но и на банки, которые расположились ниже по рейтингу. Почему? Потому что не стоит ждать выгодных предложений по дебетовым картам от учреждений, которые не особо нуждаются в привлечении клиентов – физических лиц

У них и так все хорошо. В данном случае мы платим за их имя и низкую степень риска. Но, каждому свое…

Обязательным шагом в выборе банка является его участие в государственной программе страхования вкладов. Эту информацию можно получить на сайте агентства по страхованию вкладов. В случае отзыва лицензии у банка, выдавшего вам дебетовую карту, вы 100 % вернете свои деньги (в пределах 1,4 млн. рублей).

Если мы уже определились с банками, у которых будем изучать предложения по дебетовым карточкам, самое время посетить их сайты. Информацию по отделениям в каждом городе, по мобильным приложениям и онлайн-обслуживанию лучше всего брать именно оттуда.

На последнем этапе я бы порекомендовала изучить отзывы клиентов. Все мы знаем, что часто эта информация не объективная, а иногда даже заказная. Но стоит включить внутренний фильтр и проанализировать с точки зрения конкретных фактов, дат и цифр. Удобно делать анализ на портале Банки.ру. Это независимая финансовая площадка, которая является на сегодня самым цитируемым медиаресурсом.

Например, по Сбербанку РФ на момент написания статьи (середина марта 2018 г.) отзывов было 61 782 штуки. И всего 42-е место в народном рейтинге. А на 1-м месте банк Авангард, который занимает всего лишь 51-е место в рейтинге по данным ЦБ РФ.

Подкупает еще и то, что ни один отзыв не остается без ответа. Представители банков стараются, как могут, решить возникшие проблемы и устранить недоразумения. И очень часто клиенты меняют оценку на более высокую. Как утверждает сам портал Банки.ру, его ежемесячная аудитория превышает 6 млн. человек, поэтому есть смысл потратить время на его изучение.

Дебетовая карта Тинькофф Блэк с онлайн-оформлением

Первое место в рейтинге лучших дебетовых карт занимает платежный инструмент банка Тинькофф. Заказать его можно по паспорту, заполнив заявку на сайте банковского учреждения. Доставка осуществляется в течение 2-7 дней, в зависимости от региона проживания клиента. Карточку доставит курьер в удобное время и место.

Тарифы:

- Оформление и выпуск бесплатный.

- Бесплатное ежемесячное обслуживание при регулярном остатке более 30 тыс. рублей, если у пользователя открыт вклад в банке Тинькофф, либо у клиента есть действующий кредит. При невыполнении условий ежемесячно списывается 99 рублей.

- Ежемесячно можно переводить до 20 тыс. рублей без комиссии.

- При снятии в банкомате суммы свыше 3000 рублей, комиссия не взимается.

- Ежемесячно без процентов к снятию доступно до 300 тыс.

- За хранение денежных средств на балансе можно получить доход до 10% годовых. Это, пожалуй, лучшая дебетовая карта с начислением процентов на остаток.

- До 5% кэшбэк на три избранные категории товаров.

- Возврат за остальные покупки – 1% от стоимости.

- За расходные операции, совершенные у партнеров, возврат до 30% стоимости.

Для получения необходимо заказать карту онлайн на сайте финансовой компании.

Вывод

Итак, после прочтения статьи вам стало больше известно о дебетовой карте и ее существенных преимуществах. Наиболее очевидные плюсы: бесплатное обслуживание, бескомиссионное снятие денежных средств, наличие кэшбэка с разным процентом, быстрое оформление, наличие мобильных приложений, благодаря которым оплату мобильных и коммунальных услуг можно совершить, не выходя на улицу. При этом самым главным плюсом остается хранение ваших сбережений, которые полностью защищены и находятся под вашим чутким контролем. При необходимости каждую из карт можно заблокировать, чтобы предотвратить мошеннические действия. Сейчас, полагаясь на полученные данные и исходя из всех характеристик, вы можете выбрать ту карту, которая выгоднее всего для Вас.