Как не платить комиссию сбербанку при переводе денег в 2021 году

Содержание:

- Инструкция для подключения

- Счет для списания денег, сумма и сообщение в СБП

- Вопросы и ответы

- Что такое Система быстрых платежей (СБП)

- Как включить СБП в Сбербанке Онлайн

- Как работает СБП

- Понятие системы быстрых платежей

- Условия переводов через СБП в Сбербанке

- Список банков-участников СБП

- Что такое система быстрых платежей?

- Тарифы

- Есть ли минусы у СБП — «сыр бесплатный, подходи»

- Перевод СБП не прошел: свяжитесь с Получателем средств

- Подключение к системе

- Перевод денег через систему быстрых платежей

- Тарифы

- Как пользоваться услугой

- Тарифы и условия

- Как воспользоваться услугой «Быстрый платёж»

- Плюсы и минусы СБП?

- Комиссия за переводы через СБП

- Как переводить денежные средства через Систему быстрых платежей Сбербанка

Инструкция для подключения

Доступ к системе возможен в мобильном приложении банка-участника с мобильного устройства, планшета или компьютера.

Чтобы услуга стала доступной на Сбербанке, следует пройти процедуру активации:

- Зайти в приложение «Сбербанк Онлайн».

- Выбрать «Профиль» или троеточие в правом верхнем углу.

- Далее – «Все настройки».

- В разделе «Другие» найти «Система быстрых платежей» с цветной иконкой из трех треугольников:

- Поставить галочку в окошке «Я даю согласие на обработку и передачу персональных данных».

- Нажать «Подключить».

- Далее можно отдельно активировать входящие переводы и получить тем самым возможность не только отправлять, но и принимать средства, отправленные по СБП.

Клиентам Тинькофф услуга быстрых платежей также предоставляется по запросу. Для подключения нужно:

- Зайти в приложение и выбрать раздел «Еще».

- Перейти в «Настройки»(появятся сверху если чуть сдвинуть вниз).

- Далее – «Контакты и переводы».

- Переключить тумблер «Система быстрых платежей».

- Нажать «Подключить».

- Подтвердить действие паролем, которое придет в СМС.

Если воспользоваться личным кабинетом на сайте Тинькофф, то алгоритм будет следующим:

- «Настройки»,

- «Основные настройки»,

- переключение тумблера «СБП» ,

- подтверждение действия паролем из СМС.

Счет для списания денег, сумма и сообщение в СБП

После того как нужный банк найден, далее следует выбрать счет для списания, ввести сумму и при необходимости набрать сообщение (рис. 12). Деньги списываются с отправителя, то есть с Вас. При этом деньги могут находиться не на одном единственном счете, а не нескольких разных счетах. Вот для этого и предлагается данная опция выбора счета списания. Опция нужна для указания одного счета списания из числа нескольких Ваших счетов.

В сообщении можно указать, например, «Перевод в оплату … товара» или любой текст, который сочтете нужным.

Рис. 12. Подтверждение перевода денег через СБП Сбербанк.

Страница «Подтверждение» (рис

12) является последней, поэтому важно внимательно проверить все реквизиты: номер телефона, банк получателя, счет списания. После нажатия на зеленую кнопку «Перевести … р» деньги мгновенно будут отправлены получателю, и что-то изменить уже не получится

Однако при переводе могут возникнуть проблемы, далее рассмотрим одну из них.

Вопросы и ответы

Можно ли выбрать карту по умолчанию для зачисления через СБП?

Если у пользователя несколько карт в других банках, и привязаны они к одному и тому же номеру телефона, можно выбрать карту приоритетной. Именно эту карту увидит отправитель первой, когда будет совершать перевод. Как сделать карту приоритетной, необходимо уточнить в банке.

Какие действия нужно предпринять, если деньги не дошли получателю?

При возникновении такой ситуации отправителю следует обратиться в свой банк для выяснения причины.

Можно ли отозвать перевод, если ошибся?

Отменить операцию нельзя. Вернуть деньги можно только с согласия получателя.

Есть ли отличия от других аналогичных систем?

Главные преимущества СБП в том, что все переводы и платежи осуществляются моментально и доступны 24/7. А также отсутствие необходимости вводить реквизиты карты или счёта, достаточно идентификатора – номера телефона.

Какой полный список банков-участников?

На сегодняшний день участниками стали 209+ банков. Полный и актуальный перечень можно проверить здесь: https://sbp.nspk.ru/participants/.

Что такое Система быстрых платежей (СБП)

Система быстрых платежей — это сервис, который позволяет физическим лицам совершать мгновенные и надежные денежные переводы по номеру телефона себе и другим, вне зависимости от того, клиентом какого банка является сам отправитель или получатель, при условии, что банк есть в официальном списке участников СБП.

Данная услуга доступна пользователям в круглосуточном режиме, 365 дней в году без перерывов и выходных.

Система быстрых платежей разработана Центробанком совместно с Национальной системой платежных карт и была запущена в январе 2019 года.

Это проект национального значения, который направлен на повышение качества платежных услуг, снижение их стоимости для населения, а также содействие здоровой конкуренции.

Как включить СБП в Сбербанке Онлайн

Доступ к системе можно получить, воспользовавшись приложениями банков, участников СБП. Если у вас нет компьютера, то подойдет планшет или смартфон.

Важно! Автоматически экосистема быстрых платежей в Сбербанке не подключается. Так как, по сути, составляет конкуренцию переводам внутри самого Сбербанка, и Сбербанк пытается всячески усложнить пользование этой экосистемой.

Инструкция настройки системы быстрых платежей онлайн

Чтобы начать пользоваться системой быстрых платежей, нужно установить приложение мобильный Сбербанк Онлайн. Для этого нажимаем на значок Play Market или Google Play и пишем в поиске «Сбербанк Онлайн» и скачиваем это приложение.

Безопасность работы с мобильным приложением Сбербанк Онлайн гарантировано самой системой. Например, если вы работаете с приложением на платформе Android, то в нем автоматически присутствует антивирус.

Но стоит придерживаться простых правил:

- Не сообщать посторонним лицам пароль от мобильного приложения.

- Если приложение просит открыть доступ к адресной книге или требует отправить смс-сообщение, то такое приложение лучше не устанавливать.

- Использовать только официальные приложения для смартфонов.

- Не устанавливать приложения, которые есть в ссылках СМС-сообщений или пришли на электронную почту.

- Отключите голосовое управление Siri при заблокированном экране.

- Не занимайтесь модификацией операционной системы. Иначе можно отключить защитный механизм и телефон будет доступен вирусам.

Итак, все меры предосторожности соблюдены. Запускаем мобильное приложение Сбербанк Онлайн

Открывается страничка, где требуется ввести условный набор знаков. Теперь приложение должно активироваться

Запускаем мобильное приложение Сбербанк Онлайн. Открывается страничка, где требуется ввести условный набор знаков. Теперь приложение должно активироваться.

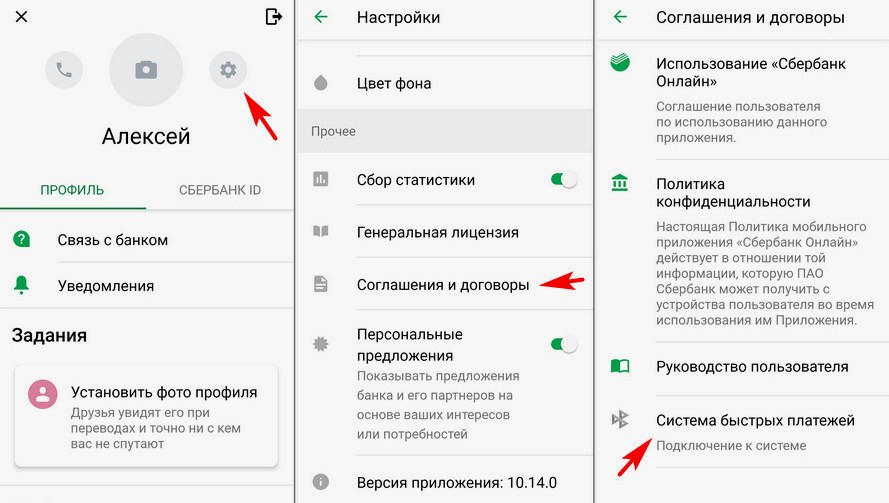

В левом верхнем углу находится профиль человека. Нажимаем на него. Открывается новая страничка, где нужно войти в настройки.

Нажимаем на нее. Далее просматриваем страницу и доходим до графы, которая называется «Соглашение и договор».

Клацаем и затем выбираем «Система быстрых платежей». Вас попросят подтвердить передачу персональных данных. Подтверждаем.

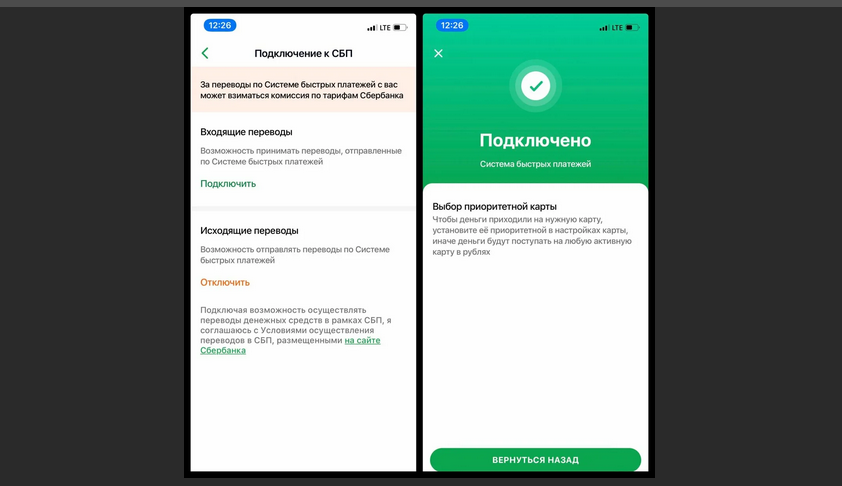

Появляется выбор между возможностью включить входящие переводы, чтобы вам могли переводить, и подключить исходящие переводы, чтобы вы могли переводить по СБП. При подключении входящих переводов лица, осуществляющие вам переводы, не будут платить комиссии. И при подключении исходящих переводов вы не будете платить комиссии при переводах.

По умолчанию оба этих варианта отключены. Их необходимо подключить вручную.

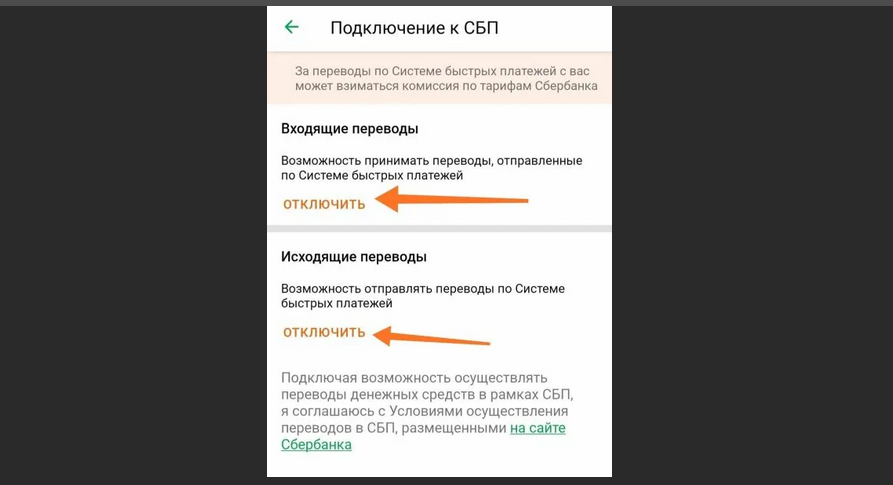

Как отключить СБП

Отключить услугу быстрых платежей можно через личный кабинет Сбербанк Онлайн. Для этого:

- Клацаем по разделу «Настройки».

- Затем переходим в «Систему быстрых платежей».

- Деактивируем либо входящие либо исходящие переводы, либо оба сразу.

Как работает СБП

Сервис быстрых платежей работает практически со всеми крупными банками России. Система интегрирована в банки, которые подключили у себя возможность такой оплаты. Получить доступ к системе можно со смартфона в приложении онлайн банкинга вашего банка или с компьютера на официальном сайте. Для этого нужно подключить быстрой оплаты в личном кабинете. Для проведения оплаты вам достаточно указать мобильный телефон получателя средств и ввести сумму. Иногда дополнительно просят указать банк получателя. Перевод будет зачислен мгновенно, даже если оплата производится ночью, в выходной или нерабочий день. По этому сразу уточняйте у получателя поступление.

Какие банки поддерживают?

Имейте в виду что банк получателя средств так же должен быть подключен к этой системе. Уточнить поддерживает ли банк получателя такие переводы можно на официальном сайте банка. Либо вбить в Яндексе «СПБ и название банка». На сегодняшний день в систему большинство крупнейших банков: Сбербанк, Тинькофф, Альфа-Банк, ВТБ, Газпромбанк, ГенБанк и прочие.

Понятие системы быстрых платежей

Недостаток безналичных расчетов – это комиссии при переводах и длительное ожидание поступления денег на счет. В этом отношении СБП совершает такие операции в режиме реального времени. Пользователю достаточно указать мобильный номер телефона получателя. Деньги поступят на счет моментально в любое время суток и в любой день недели, будь то выходной или праздничный день.

СБП – это специальная система, созданная Центробанком для переводов между гражданами России по номеру мобильного гаджета. Это позволяет перечислять друг другу деньги вне зависимости от того в каком банке открыт счет у того или иного человека. При этом к системе быстрых платежей подключено большое количество банков. Все основные крупные банки, например, Альфа-Банк, ВТБ, Сельхозбанк, Тинькофф банк и т. д. уже ранее подключились к СБП.

Сбербанк долго бойкотировал подключение к системе и готов был даже оплачивать штрафы, даже оплачивал их. Но настал момент, когда и Сбербанк вошел в экосистему быстрых платежей. И теперь есть способ перечислять как с других банков на Сбербанк по номеру телефона, так и из Сбербанка перечислять на другие банки тоже по номеру телефона.

Условия переводов через СБП в Сбербанке

В СБП размер комиссии за транзакции определяют сами банки. В Сбербанке действуют следующие условия:

- за сутки разрешается осуществлять переводы на сумму не больше 50 тыс. рублей;

- в месяц допускается совершать транзакции, размер которых до 100 тыс. рублей. Обновление установленного порога происходит с 1 числа каждого месяца;

- в случае превышения лимита взимается комиссия 0,5%.

Если хотите увеличить лимит переводов, то подключите подписку. Для этого:

- Откройте приложение.

- Перейдите в свой профиль в ЛК.

- Откройте вкладку «Тарифы и лимиты».

- Выберите пункт бесплатных переводов.

- Ознакомьтесь с перечнем предлагаемых подписок.

- Выберите наиболее подходящую.

- Отметьте карту, с которой произведете оплату за нее.

- Проверьте еще раз условия использования и подтвердите операцию, нажав соответствующую кнопку.

Наиболее популярной является подписка, где дополнительно предоставляют 50 тыс. рублей для осуществления перевода. Стоимость этого тарифа 99 рублей в месяц.

Список банков-участников СБП

Переводы через данный сервис возможны только между картами тех банков, которые подключены к Системе быстрых платежей. На сегодняшний день её активными участниками являются следующие кредитные организации:

- АБ Россия;

- Абсолют Банк;

- Банк Авангард;

- Автоградбанк;

- АК Барс Банк;

- Альфа-Банк;

- Алеф-Банк;

- Аресбанк;

- Банк Акцепт;

- Банк ДОМ.РФ;

- Банк ВБРР;

- Банк Зенит;

- Банк Оренбург;

- Банк ПСКБ;

- Банк Русский Стандарт;

- БыстроБанк;

- Веста Банк;

- ВТБ;

- ВЛАДБИЗНЕСБАНК;

- Газпромбанк;

- Газэнергобанк;

- Гарант-Инвест банк;

- ИНТЕРПРОМБАНК;

- КБ Кольцо Урала;

- КБ Солидарность;

- Кредит Урал Банк;

- Кубань Кредит;

- Банк Левобережный;

- Металлинвестбанк;

- Московский Кредитный Банк;

- НБД-Банк;

- Банк Нейва;

- Нико-Банк;

- Банк Открытие;

- Почта Банк;

- Банк Платина;

- Примсоцбанк;

- Промсвязьбанк;

- Райффайзенбанк;

- РНКО Платёжный центр;

- РНКБ Банк;

- Росбанк;

- Россельхозбанк;

- Рокетбанк;

- Банк Санкт-Петербург;

- Сбербанк;

- СКБ-банк;

- Совкомбанк;

- СДМ-банк;

- СМП-Банк;

- Тинькофф Банк;

- Точка «ФК Открытие»;

- Транскапиталбанк;

- УБРиР;

- КБ Урал ФД;

- Финам Банк;

- Банк Центр-инвест;

- Экспобанк;

- Энерготрансбанк;

- ЮниКредит Банк;

- QIWI Банк;

- WebMoney (Банк ККБ);

- Яндекс.Деньги.

Ожидается, что до 1 октября 2020 года все российские финучреждения присоединятся к СБП.

Что такое система быстрых платежей?

Система быстрых платежей (СПБ) – это платежный сервис, который позволяет в онлайн режиме (моментально) переводить деньги на банковские счета или другим пользователям СПБ. Для перечисления не нужно заполнять банковские реквизиты, номера карты или счёта. Для оплаты указывается только мобильный телефон получателя. А средства поступят на счет сразу после нажатия кнопки «Отправить». Например в Сбербанке отправлять деньги можно только с дебетовых карт.

Еще одно большое преимущество СБП – банки обычно взимают комиссию за перевод, а между отправлением и поступлением средств на счет может пройти от одного до трёх рабочих дней, что является большим недостатком безналичного расчёта.

Тарифы

Комиссия

На данный момент переводы денежных средств по СБП бесплатны, но с 1 августа 2021 года для клиентов банка «Открытие» изменяются условия пользования переводами по СБП:

- для физических лиц доступны переводы без комиссии на сумму не более 100 тыс. рублей в месяц;

- после превышения указанной суммы будет взиматься комиссия 0,5% от переводимых средств, но не более 750 рублей;

- для клиентов, обслуживающихся по статусу Light Премиум и Премиум, переводы с использованием СБП остаются бесплатными независимо от суммы переводов.

Лимиты

Совершая переводы средств, необходимо обратить внимание на установленные банком лимиты:

- совершая перевод, клиент за один раз может перевести не более 150 тыс. рублей;

- максимальная сумма переводов в день со счетов всех карт составляет 1 млн рублей;

- максимальная сумма в месяц не может превышать более 1,5 млн рублей.

Кроме того, в банке «Открытие» есть определенные лимиты, которые не позволят получить на карту банка сумму больше, чем установлено:

- максимальная сумма одного входящего перевода из стороннего банка на карту «Открытие» не может превышать сумму более 600 тыс. рублей;

- в течение дня на карту может прийти сумма не более 1,5 млн рублей;

- в течение одного календарного месяца на карту клиента банка «Открытие» не может быть зачислена сумма более 3 млн рублей.

Есть ли минусы у СБП — «сыр бесплатный, подходи»

Большинство СМИ и блогеров, естественно, обсуждают только положительные стороны СБП. И да — система действительно удобная и очень выгодная… для нас.

Но банки несут с неё одни убытки, ЦБ — тоже, он специально занижает для банков стоимость переводов. Неужели такую дорогостоящую вещь создали только для «удобства пользователей»?

Здесь мы заходим на территорию догадок и предположений. Но, если посмотреть на последние 5 лет — ЦБ планомерно стягивает «на себя» весь контроль над финансовыми операциями.

Своя платежная система, карта «Мир» — СБП это лишь часть общего плана централизации финансов. В эту же «схему» вписывается автоматизация сбора НДС, онлайн-кассы и другие интересные вещи.

Перевод СБП не прошел: свяжитесь с Получателем средств

Рис. 13. Перевод СБП не прошел.

После нажатия на кнопку «Перевести … р» (рис. 12) перевод может быть отклонен. При этом на экране смартфона появится сообщение от Сбербанка: «Свяжитесь с получателем средств и уточните реквизиты для зачисления денежных средств». На самом деле, проблема, о которой пишет Сбербанк, может состоять в другом.

Например, на телефон получателя из банка ВТБ пришло смс: «Вам отправили перевод на счет в ВТБ по номеру телефона, но мы не смогли его зачислить – привяжите свой счет в мобильном приложении ВТБ Онлайн https: //online.vtb.ru/i/sbp».

В банке ВТБ получатель должен включить систему быстрых платежей СБП. Это можно сделать на ВТБ онлайн на компьютере или на телефоне.

Рис. 14. Банк ВТБ: подключение переводов СБП.

В «Настройках» ВТБ онлайн следует открыть «Переводы по номеру телефона». Далее следует подвинуть движок напротив «Переводы по номеру телефона», чтобы он принял то положение, как показано на рис. 14.

Таким образом, если отправитель не смог отправить деньги получателю, то проблему должен решать получатель. В приведенном выше примере деньги отправлялись самому себе, поэтому отправителем и получателем был один и тот же человек.

На практике переводов другим людям любое сообщение о невозможности провести платеж однозначно означает, что отправитель должен сообщить получателю о проблеме. И, повторюсь, проблему должен решать получатель денег, а не отправитель. Иначе, перевести деньги не получится.

Подключение к системе

СБП по умолчанию встроена в приложение или личный кабинет пользователя, если банк является участником. Никакой дополнительной регистрации от клиента не требуется.

Но саму возможность получения и отправки перевода можно как подключить, так и отключить. В некоторых банках переводы автоматически подключены. Например, если выбирать перевод по номеру телефона в другой банк, то система сама переведёт деньги, используя СБП.

В других банках может потребоваться специальное разрешение пользователя. Ознакомиться с согласием на обработку персональных данных и подтвердить подключение СБП можно в настройках профиля, выбрав пункт «Система быстрых платежей».

Перевод денег через систему быстрых платежей

В приложении

Для совершения перевода необходимо действовать следующим образом:

- В открывшемся меню выбрать раздел «Платежи», «Перевод по номеру».

- Ввести номер телефона вручную или выбрать из телефонной книги.

- Прописать сумму перевода, нажать далее.

- Выбрать банк-получатель, проверить введенную информацию и нажать «Перевести».

Через интернет-банк

На сайте интернет-банка «Открытие» перевод денежных средств совершается аналогично, как в мобильном приложении. Только входить потребуется на сайт банка. Все остальные действия по совершению переводов по СБП совпадают с действиями в мобильном приложении.

Оплата по QR-коду

Банк «Открытие» дает возможность своим клиентам пользоваться оплатой услуг и товаров с использованием QR-кода. Для этого необходимо действовать по следующему алгоритму:

- Открыть приложение на мобильном номере телефона.

- Выбрать вкладку с меню «Платежи», «Оплатить услуги».

- В правом верхнем углу находится считыватель штрих-кода, нажать на него.

- Отсканировать требуемый код, выбрать, с какого счета будут списаны средства.

- Проверить реквизиты и сумму платежа. Если все в порядке, нажать «Оплатить».

Важно! При совершении оплаты по QR-коду в поле «Получатель платежа» должно быть указано «Оплата товаров и услуг через СБП»

Тарифы

Комиссия

Банки России при совершении переводов устанавливают комиссию самостоятельно. Банк «Санкт-Петербург» предоставляет возможность совершать переводы в сторонние банки без комиссии, независимо от переводимой суммы.

Лимиты

В банке «Санкт-Петербург» установлены лимиты, превысив которые система не активирует комиссию за переводы, а просто не дает возможности совершать перевод в текущем календарном месяце:

- максимально за один раз можно перевести не более 75 тыс. рублей;

- 200 тыс. можно максимально перевести в сутки;

- не более 500 тыс. рублей можно перевести в течение месяца.

Как пользоваться услугой

Чтобы отправить деньги со Сбербанка клиенту того же или иного финансового учреждения, которое также является участником Системы быстрых платежей, следует:

- Открыть приложение «Сбербанк Онлайн».

- Выбрать «Платежи».

- Далее – «Другие сервисы».

- Нажать на «Перевод по Системе быстрых платежей».

- Указать номер телефона получателя.

- Выбрать банк, на счет в котором необходимо совершить перевод.

- Ввести сумму перевода.

- Проверить данные, ознакомиться с информацией о комиссии банка и подтвердить перевод.

Быстрый перевод с приложения Тинькофф можно осуществить следующим образом:

- Выбрать раздел «Платежи».

- Далее – «Переводы по телефону» – «По номеру телефона».

- Ввести номер мобильного телефона получателя или выбрать его из записной книжки своего смартфона.

- Выбрать банк получателя, нажав на строку «В другой банк».

- Указать сумму перевода.

- Нажать «Перевести».

Тарифы и условия

Главная особенность переводов – выгодность совершения, что упрощает расчеты между физическими лицами вне зависимости от региона их проживания, а также расстояния между отправителем и получателем. В СБП действуют следующие условия:

- размер одной операции – от 10 руб. до 50 тыс. руб.;

- суточное ограничение – 50 000 руб.;

- в месяц без комиссии можно переводить до 100 тыс. руб.;

- если совокупная сумма операций превысила 100 тыс., взимается плата – 0,5%, но не более 1 500 руб.

В Сбербанке, где также работает собственная Система моментальных переводов, ежемесячный лимит транзакций без комиссии суммируется – 100 тыс. руб. можно отправить через СБП Центробанка и еще 50 тыс. руб. – через сам Сбер.

Как воспользоваться услугой «Быстрый платёж»

Для того чтобы воспользоваться функцией быстрых переводов, нужно ознакомиться с системными командами, каждая из которых соответствует той или иной транзакции:

- Чтобы пополнить баланс своего телефона, отправьте СМС с суммой пополнения. Пример СМС: «500».

- Чтобы пополнить баланс другого абонента, отправьте СМС с текстом «ТЕЛ 9ххххххххх 500», где «ТЕЛ» – команда для выполнения транзакции (может быть заменена на «ОПЛАТА», «ПЛАТЁЖ», «ПОПОЛНЕНИЕ», «ТЕЛЕФОН», «OPLATA», «PLATEZH», «POPOLNENIE», «TEL», «PHONE», «FONE»). Где «9ххххххххх» – номер получателя, «500» – сумма пополнения.

- Чтобы перевести деньги по телефонному номеру, отправьте СМС с текстом «ПЕРЕВОД 9ххххххххх 500», где «ПЕРЕВОД» – команда для выполнения транзакции (может быть заменена на «ПЕРЕВЕСТИ», «PEREVESTI», «PEREVOD»). Где «9ххххххххх» – номер получателя, «500» – сумма пополнения.

- Чтобы оплатить услуги организации, отправьте СМС с текстом «НТВ+ хххххххххх 400 ****», где «НТВ+» – буквенное обозначение получателя перевода, «хххххххххх» – реквизиты перевода (лицевой счёт, договор, электронный кошелёк), «400» – сумма платежа, «****» – заключительные 4 цифры номера карточки Сбербанка, с которой выполняется платёж.

- Для выполнения биллингового платежа, отправьте СМС с текстом «ЕИРЦ хххххххххх NN ****», «ЕИРЦ» – буквенное обозначение получателя, «хххххххххх» – код плательщика, «NN» – номер месяца (оплачиваемый период), «****» – заключительные 4 цифры номера карточки Сбербанка.

- Чтобы погасить кредит, отправьте СМС с текстом «КРЕДИТ хххххххххххххххххххх 15000 ****», где «КРЕДИТ» – команда для выполнения транзакции (может быть заменена на «KREDIT»), «хххххххххххххххххххх» – номер ссудного счёта в количестве 20-ти символов, «15000» – сумма к оплате, «****» – заключительные 4 цифры номера карточки Сбербанка.

- Чтобы пожертвовать деньги в фонд «Подари жизнь», напишите СМС с текстом «ПОДАРИЖИЗНЬ 1000 ****», где «ПОДАРИЖИЗНЬ» – команда для выполнения транзакции (может быть заменена на «GRANTLIFE»), «1000» – сумма к отправке, «****» – заключительные 4 цифры номера карточки Сбербанка.

После отправки сообщения на ваш номер поступит СМС с кодом для подтверждения транзакции. Отправив этот код в ответном сообщении, операция будет исполнена.

Если клиент отправляет деньги постоянно одному и тому же пользователю, то эту процедуру можно ещё больше упростить. Создайте короткое имя для этого пользователя и вам не придётся вводить номер мобильного телефона полностью в сообщении. Для регистрации имени напишите на номер 900 SMS: «НАЗВАТЬ 9ххххххххх ИМЯ», где «ИМЯ» – имя, созданное для телефона «9ххххххххх». Пример: «НАЗВАТЬ 9218654435 ПАПА».

Пример последующих транзакций: «ПЕРЕВОД ИМЯ 750». Для пополнения баланса мобильного телефона напишите SMS: «ТЕЛ ИМЯ 750».

Плюсы и минусы СБП?

Система быстрых платежей ЦБ РФ пока молодая и работает меньше года. Поэтому наряду с достоинствами у неё есть и достаточно много недостатков.

Начнем с плюсов, а потом разберем минусы системы.

-

Низкие комиссии До 31/12/2019 г. услуга для банков бесплатная. Начиная со следующего года, ЦБ будет взимать с них небольшую комиссию. Она зависит от суммы перевода:

• До 1000 руб. включительно: 0,5 руб.;

• 1001 — 3000; 1 руб.;

• 3001 — 6000: 2 руб.;

• 6001 — 600 000: 3 руб.Себестоимость СБП для банков ниже себестоимости межбанка/переводов с карты на карту. Поэтому можно предположить, что для обычных граждан комиссия будет минимальной или вовсе бесплатной. Ведь есть же сейчас банки с бесплатным С2С и межбанком!

-

Высокая скорость перевода и круглосуточная работа Выше мы уже говорили, что длительность перевода составляет 15 секунд (!) и СБП работает круглосуточно. Здесь нет также выходных и праздников.

По Межбанку/перевод с карты на карту операция может длиться до 5 дней.

-

Карта необязательна и простота использования Для осуществления перевода не обязательно иметь банковскую карту. Достаточно наличия счета в финансовом учреждении. Если их несколько, пользователь может сделать основным один из них. На него будут поступать средства от отправителей и с него – отправляться деньги получателям.

Для перевода нужен только телефонный номер. Не нужно запоминать/записывать номер карты или реквизиты счета.

- Оплата товаров/услуг Пока разрешаются переводы только физическим лицам. Однако в ближайшем будущем россияне смогут оплачивать услуги/товары, полученные в магазинах (сканирование QR кода). Предполагаются даже дополнительные бонусы для клиентов. Чуть позже потребители смогут переводить деньги в бюджет и появится возможность операций между юр. лицами.

- Слив информации Любой человек, зная ваш телефонный номер, легко узнает имя с отчеством, первую букву фамилии и банки с открытыми счетами. Это «лакомый кусок» для мошенников. К примеру, в Райффайзенбанке даже личного согласия не нужно, чтобы стать участником СБП!

- Отказ от перевода невозможен Пока получатель не может отказаться принимать переводы по СБП! Многие считают, что это отличный способ обвинить госслужащих в получении взятки. Но, ради справедливости, стоит сказать, что скоро такая возможность должна появиться

- Не видно отправителя Не в каждом банке видно, от кого пришел перевод. В СКБ ничего не отображается. Невозможно получить сведения об отправителе ни в интернет банке, ни в выписке. В Альфа-Банке получатель увидит какие-то непонятные цифры (шифр). Чуть лучше ситуация в Тинькофф. Здесь можно увидеть иконку банка, полное имя отправителя и первую букву его фамилии.

- Технические сбои Здесь особо распространяться не надо. В любом новом сервисе будут сбои. Надеемся, что со временем их будет меньше или они полностью исчезнут.

- Отмена перевода невозможна Отправитель не сможет самостоятельно отменить перевод, если он ошибся с получателем. Потребуется согласие другой стороны. Правда, вероятность ошибки минимальная. Потому что отправитель будет видеть имя с отчеством получателя и первую букву его фамилии. Еще надо будет подтвердить операцию вводом пароля, который поступит СМС сообщением.

- Антиотмывочный ФЗ № 115 Без этого минуса не обойдется ни одно обозрение банковских услуг. Сейчас любой банк в любое время, основываясь на этот Закон, может приостановить перевод и потребовать от отправителя подтверждающие документы. Это не исключается и в СБП. Однако система должна работать круглосуточно, без выходных/праздников. Как это будет реализовано банками, пока непонятно.

Комиссия за переводы через СБП

Стоимость переводов через СБП зависит от тарифной политики финучреждения. Одни банки не удерживают комиссионный сбор за данную услугу, другие — берут минимальную плату. Например, в Сбербанке и Альфа-Банке, если общий размер перечислений через систему составляет менее 100 000 рублей в месяц, то комиссия за перевод не взимается. В противном случае с суммы превышения спишется 0,5% (не более 1 500 рублей).

Также кредитные организации по своему усмотрению устанавливают лимиты по безналичным переводам через Систему быстрых платежей. В Сбербанке максимальная сумма перечисления составляет 50 000 рублей в сутки.

Размер комиссии для бизнеса за осуществление безналичных платежей по QR-коду составляет 0,7% от суммы покупки. Для предприятий данный способ оплаты является более выгодным по сравнению с торговым эквайрингом. При проведении платежей через POS-терминал комиссия банка в среднем составляет 2% от суммы транзакции.

Лучшие кэшбэк-карты 2021

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- до 15% кэшбэка

- до 4% на остаток

- 0-99₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 2,5% кэшбэка на всё

- до 4,5% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 5% кэшбэка

- до 5% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Как переводить денежные средства через Систему быстрых платежей Сбербанка

Для того чтобы пользоваться услугами СБП после подключения через ЛК, обновите мобильную версию Сбербанк Онлайн. В противном случае проведение операций будет невозможно. После обновления пройдите несколько простых шагов:

- Запустите приложение, нажав на его иконку на экране устройства.

- Введите данные для входа.

- В главном меню перейдите в раздел платежей.

- Из перечня услуг найдите категорию «Другие сервисы».

- Выберите вкладку, где осуществляются транзакции через СБП.

- Заполните данные получателя (введите его номер телефона).

- Выберите финансовое учреждение из представленного перечня или заполните вручную.

- В пустой строке укажите сумму.

- Отметьте карту, с которой хотите провести операцию.

- Проверьте все данные.

- Нажмите кнопку «Перевести».

Учитывайте, что в качестве получателя может быть только тот, кто является клиентом Сбербанка или банка-участника СБП. Помимо этого, он должен в ЛК подключить услугу входящих переводов. Это производится в категории «Настройки».